机构DeFi崛起:德意志银行研报解析

-

随着国际清算银行(BIS)和新加坡金融管理局(MAS)推出的“金融互联网(Finternet)”和由央行主导的Global Layer 1基础设施,传统金融正迎来一场变革。全球政策制定者、金融机构和创业公司对通证化(Tokenisation)的关注达到了前所未有的高度,成为许多重要行业会议的核心议题。

机构DeFi的崛起

去中心化金融(DeFi)作为区块链行业的核心创新之一,逐渐成为传统金融的热门话题。近期,德意志银行发布了一份关于机构DeFi的研究报告,笔者对其进行了翻译。

机构DeFi vs 原生DeFi

与原生DeFi的无准入、智能合约保管资产、由DAO组织治理不同,机构DeFi强调由受监管的金融机构保管资产,通过数字身份进行KYC/AML,并由专业组织和人士治理。传统金融机构将受监管的DeFi视作一种新的增长工具,能够降低成本、增加效率及加强监管透明度。

去中心化的幻觉

报告批判了原生DeFi中的“去中心化幻觉”现象,即以DAO名义进行治理,但实际上高度集中,话语权和治理Token掌握在少数人手中。这一现象被视为值得反思的问题。

机构DeFi的潜力

虽然有人认为去中介化的DeFi被“去除的中介”用来开展金融业务看似可笑,但实际上,金融机构运营DeFi协议并非不切实际,反而能够降低人工成本和流程。

在这个过程中,并没有产生任何“信用货币”。传统商业银行通过信贷派生信用货币的能力在原生DeFi中技术上可以实现,但在商业层面上难以实现。而在无准入的DeFi中进行无抵押信用借贷几乎是不可能的,缺乏追责和法律约束。

未来趋势

机构DeFi可以通过受监管的DeFi协议降低企业和个人参与金融的门槛,实现更广泛的金融普惠,并降本增效。这对于国家社会经济是正面的,也将是未来传统金融领域通证化转型的大趋势。

技术并非核心障碍,治理和法律法规才是关键。越来越多的中央银行和金融机构开始通证化项目的试点和监管框架的制定,真正大规模应用落地只是时间问题。

机构DeFi的应用前景

去中心化金融(DeFi)的机构应用有潜力创造一个基于合作、可组合性和开源代码原则的新金融范式,并以开放、透明的网络为基础。本文深入探讨了DeFi的历史以及未来可能的发展,重点在于这如何影响机构金融服务。

前言

去中心化金融(DeFi)的演变及其在机构用例中的应用潜力引起了行业观察家的极大兴趣。支持者认为,新金融范式的兴起有强有力的理由,这种范式基于合作、可组合性、开源代码原则,并以开放、透明的网络为基础。利用DeFi进行监管金融活动的道路正在建设中。

不断变化的宏观经济和全球监管环境阻碍了广泛有意义的进展,发展主要发生在零售领域或通过孵化沙盒为背景。然而,在未来一到三年内,机构DeFi有望腾飞,并与数字资产和代币化的广泛采用相结合,金融机构多年来一直在为这一情况做准备。

这一路径受到区块链基础设施进展的推动,以Global Layer 1或Interlinking Networks的形式容纳在监管合规要求下运营的组织。解决关键不确定性的问题也在出现,包括合规性和资产负债表要求,以及区块链钱包的匿名性和如何在公共区块链上满足了解你的客户(KYC)和反洗钱(AML)要求。

在机构圈子里,探索这一领域通常被定位为进入一个充满吸引力潜力的领域的发现之旅,可以开发创新的投资产品,以触及以前未开发的新消费者和流动性池,并采用新的数字化运营模式和更具成本效益的市场结构。只有时间(和创新)才能证明DeFi是否会以其最纯粹的形式存在,或者我们会看到一种妥协,使得一定程度的去中心化能够实现金融世界的桥梁作用。

DeFi景观解析

1.1 什么是DeFi?

DeFi的核心是在链上提供金融服务,如借贷或投资,而无需依赖传统的中心化金融中介。典型的DeFi服务和解决方案包括:

- 自托管钱包,允许投资者成为自己的托管人。

- 使用代码维护和管理数字资产托管的智能合约。

- 根据存款价值和/或变量计算和分配奖励的质押合约。

- 资产交换协议,如Uniswap,使用智能合约执行交易。

- 发行基于底层资产的证券化和再抵押结构。

1.2 什么是机构DeFi?

机构化DeFi指的是对DeFi结构的机构采用和适应,以及在去中心化应用程序(dApps)或解决方案中的机构参与。通过在金融行业监管框架内探讨这个话题,可以将DeFi的优势转移到传统金融市场,创造新的成本效率和效果,同时也为新增长路径铺平道路。

1.3 DeFi的历史

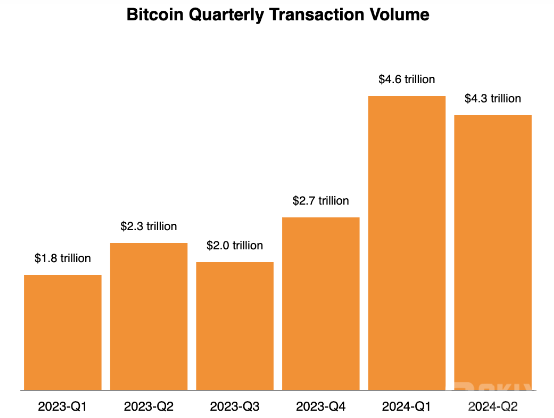

2020年夏天,DeFi项目在加密市场中激发了热潮,开启了一个新时代。DeFi服务中的总资产(TVL)从年初的10亿美元上升到年末的超过150亿美元。2021年底,总DeFi用户数激增,超过750万独特用户在DeFi生态系统中进行交易,TVL在2021年11月达到1690亿美元的峰值。

2023年,由于融资成本上升,DeFi系统中的TVL下降到2023年10月的370亿美元的低点。尽管遭遇了显著下滑,DeFi社区的基本面依然坚韧,用户数量稳步增长,许多DeFi项目坚持不懈,专注于产品和能力的建设。

2023年底,美国首次批准现货加密ETF产品,市场出现了增长。这为机构参与者深入参与这些新兴生态系统打开了大门,带来了急需的流动性。

1.4 实现DeFi的早期承诺

在原生加密资产领域,DeFi运动展示了其在没有某些中介机构参与的情况下工作的价值,通过智能合约编程重新设计或替代现有中介活动,实现更高效,从而改变工作流程并转变角色和责任。

先锋机构DeFi活动

机构用例包括利用真实资产和证券的代币化,创造新的价值。

案例1: 互操作性

通过自托管钱包实现分布式资产保管模型,连接不同区块链,以实现互操作性并避免区块链选择带来的碎片化。

案例2: 使用稳定币再融资代币化金融工具

DeFi系统可以用于传统行业的融资,代表某些现实世界金融工具的安全代币作为抵押品获得稳定币。

案例3: 资产管理中的代币化基金

代币化基金单位可以通过区块链分发,智能合约设施允许使用受监管的稳定币进行快速认购和赎回。

DeFi机构市场结构的演变

2.1 治理、信任和集中化

在机构领域,更加强调治理和信任,需要在角色和职能中拥有所有权和问责制。这种态势催生了“去中心化幻觉”的概念,因为治理的需要不可避免地会导致系统内一定程度的集权和权力集中。

264944

264944