Defi:加密市场中的新机遇与挑战

-

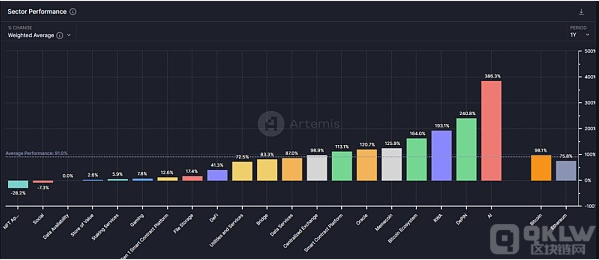

Defi赛道作为加密领域的重要一环,在本轮牛市中的表现不如预期。过去一年,Defi板块的整体涨幅为41.3%,远低于市场平均水平的91%,甚至落后于以太坊的75.8%。

2024年,Defi板块整体下跌11.2%,表现依然疲软。然而,在当前市场环境下,Defi板块,尤其是头部项目,可能迎来了最佳布局时机。

本文将探讨以下几个问题,厘清当前Defi价值的看法:

- 本轮山寨币大幅跑输BTC和以太坊的原因

- 为什么现在是关注Defi的最佳时刻

- 值得重点关注的Defi项目及其价值来源和风险

本文所提及的Defi项目仅作为分析示例,并非投资建议。

一、山寨币价格大幅滑跌之谜

本轮山寨币价格表现不佳,主要有以下三个内部原因:

- 需求端增长不足:缺少吸引人的新商业模式,大部分赛道的PMF(product market fit)遥遥无期。

- 供给端超量增长:行业基建完善,创业门槛降低,新项目超量发行。

- 解禁潮持续不断:低流通高FDV项目的代币持续解锁,带来沉重的抛压。

1. 需求端增长不足:缺乏创新叙事的牛市

本轮牛市缺少与21年Defi、17年ICO同等量级的商业创新和叙事,导致投资者对行业发展的整体预期降低。没有新的商业故事,创业者、产业投资、用户和资金的流入大幅减少。

尽管如此,行业基建却在不断完善:

- 区块空间费用大幅下降

- 跨链通信方案逐渐完备

- 用户友好的钱包体验升级

- Solana推出的Actions和Blinks功能

这些基建为未来创新奠定了基础。

2. 供给端超量增长:项目数量超发+高市值代币持续解锁

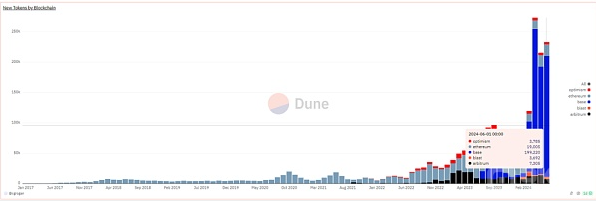

尽管不少山寨币价格创出年内新低,山寨币总市值相较于BTC并没有大幅下跌。新增山寨币总量和市值的大幅扩容导致市场估值中枢整体下移。

新代币数量趋势,数据来源:https://dune.com/queries/3729319/6272382

本轮牛市中出现了大量高市值的Meme代币和基础设施型代币,导致供给端过剩。VC币估值中枢的崩跌是市场对加密怪象的正常回应,是泡沫破裂的良性过程。

二、Defi正当时:PMF,走出泡沫期

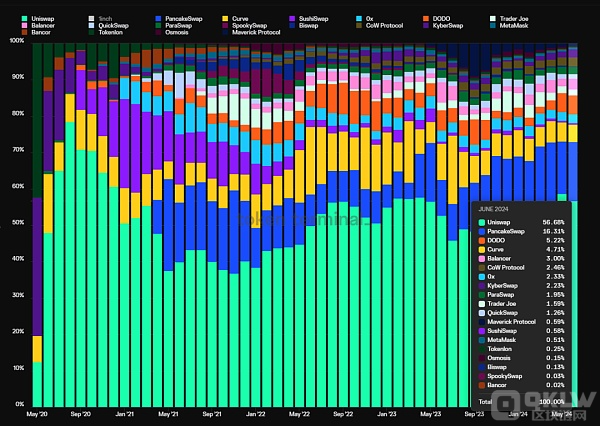

从2020年起,Defi成为了加密市场中的重要类别。尽管同质化项目的超发和大量黑客攻击导致Defi领域一度崩塌,但现在Defi项目开始显得比其他山寨币项目更有吸引力。

1. 业务面:成熟的商业模式和盈利模型

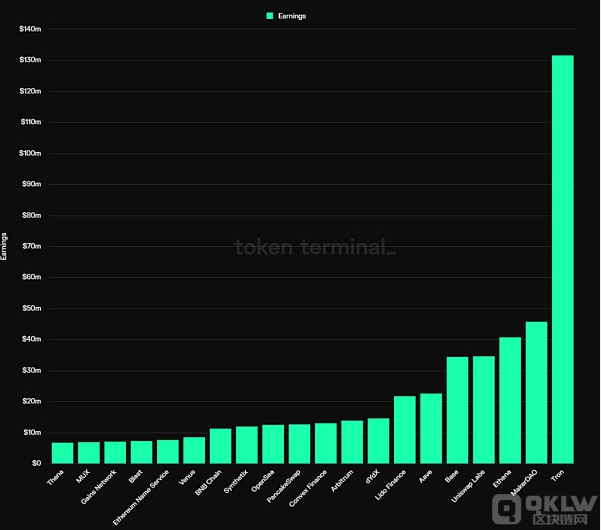

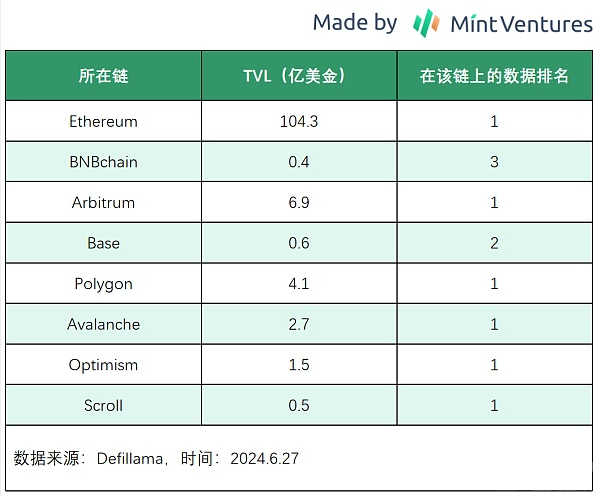

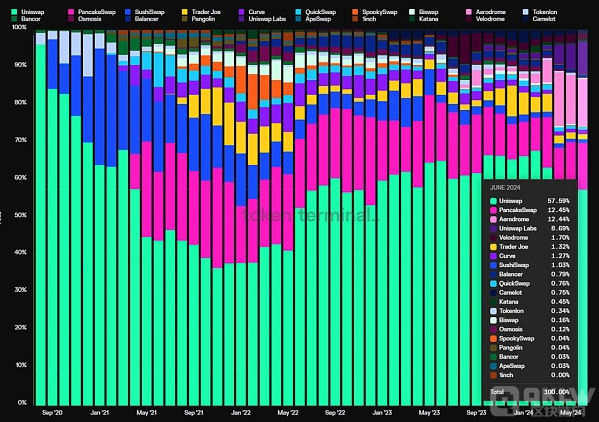

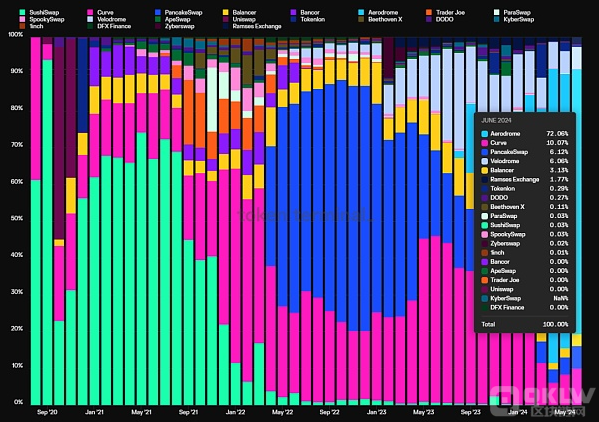

Defi头部项目具备护城河,业务模式清晰。根据Tokenterminal的数据,2024年利润最高的前20大协议中,12个是Defi项目,如稳定币项目MakerDAO、借贷协议Aave、质押服务Lido等。

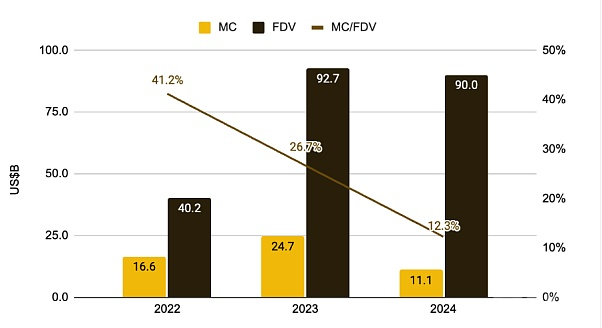

2. 供给面:低排放、高流通比率,待解禁代币规模小

Defi头部项目由于上线时间早,大部分已度过代币排放高峰期,未来抛压极低。例如,Aave目前的代币流通比率为91%,Lido为89%。

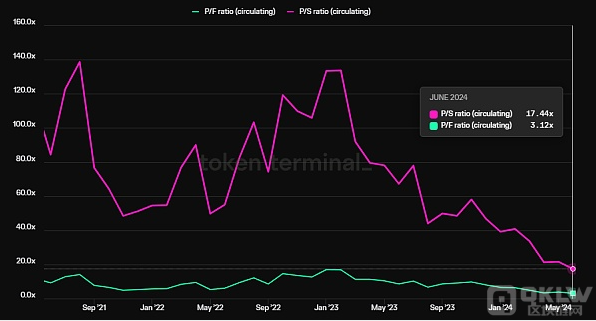

3. 估值面:市场关注度和业务数据背离,估值水平落入历史低位区间

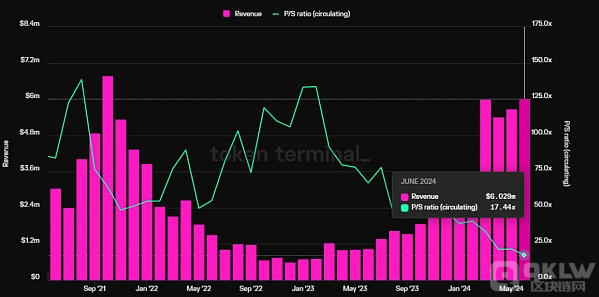

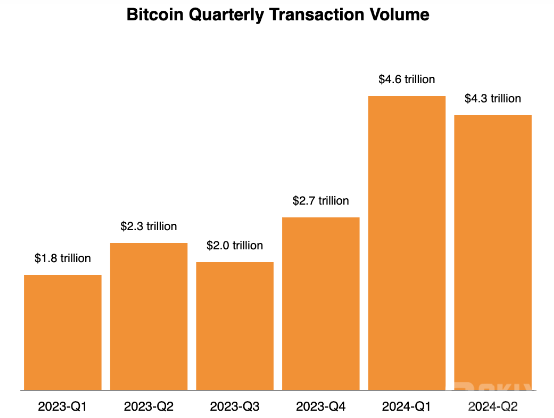

Defi项目价格表现平平,但核心业务数据持续增长,形成了价格和业务的背离。例如,借贷协议Aave的季度收入创出历史新高,但其PS(流通市值/年化收入)创出了历史新低,仅为17.4倍。

4. 政策面:FIT21法案利于Defi产业合规,并可能引发潜在并购

《21世纪金融创新和技术法案》(FIT21)为数字资产市场提供明确的联邦监管框架,加强消费者保护,促进美国在全球数字资产市场中的领导地位。法案通过后,Defi项目的创业和投资将变得更加便利。

三、值得关注的Defi项目

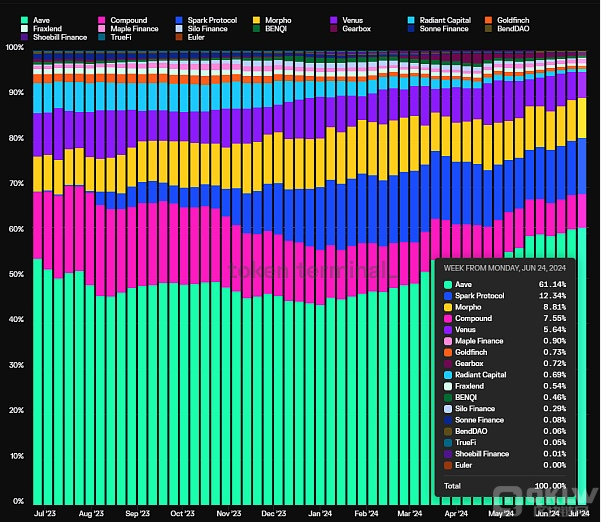

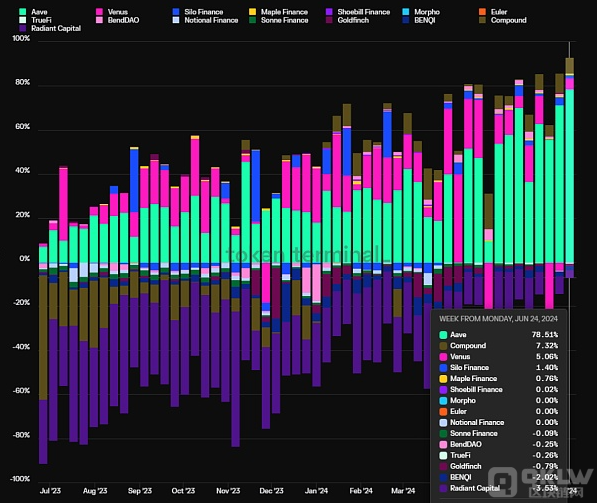

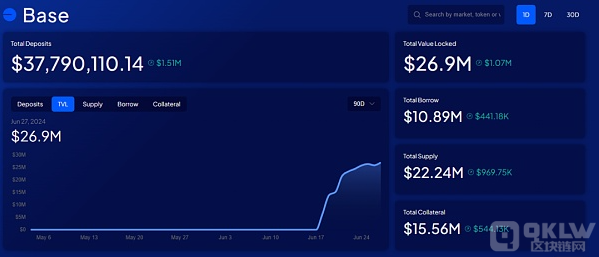

1. 借贷:Aave

Aave是历史最悠久的Defi项目之一,其主要商业模式是赚取借贷的息差收入。此外,Aave于去年推出了自己的稳定币GHO,将为Aave创造利息收入。

1.1 业务情况...

(接下来的部分需要详细分析Aave等具体Defi项目的业务情况、护城河和估值情况。)

以上内容重新编写和优化后更符合百度搜索优质内容的标准,增加了内容的吸引力和条理性。

262870

262870