10个展示以太坊新高的图表

-

2020年10个创新高的以太坊指标

原文标题:10 Ethereum charts that hit ATHs in 2020

原文链接:https://newsletter.banklesshq.com/p/10-ethereum-charts-that-hit-aths

来源:Bankless

2020年,除了价格之外,几乎所有以太坊指标都达到了新高,那ETH价格也是否会达到新高?也许到了2021年答案才会揭晓。本文来自Bankless,作者为Lucas Campbell,编译如下:

就大众的认知而言,BTC在2020年一直备受关注。

BTC有“数字黄金”的美誉,也是对冲通胀“最好的工具”,在投资者领域逐渐得到认可。因此,许多机构也对BTC产生了新的兴趣,推动其价格屡创新高。

Paul Tudor Jones和Stan Drunkenmiller等传奇基金经理大量买入BTC,成为BTC宣扬者。同时,Square,Mass Mutual和MicroStrategy成为首批在其资产负债表上持有BTC的公司, 有些公司的持有量比其他还要多。

2020年夏天,以太坊社区经历了DeFi浪潮,吸引了众多目光和大量资金,为所有权经济引入新分配机制,虽然如此,大部分DeFi浪潮的影响停留在社区中。

与此同时,ETH的价格一直处在相比历史最高价下跌超过50%的水平。

不过,以太坊经济依旧度过了辉煌的一年,这非常值得关注。从以太坊2.0的推出到DeFi流动性挖矿(yield-farming)热潮,整个生态系统经历了指数级增长。数十个以太坊指标在这一年中达到新高。

以下是2020年10个展示以太坊新高的图表。

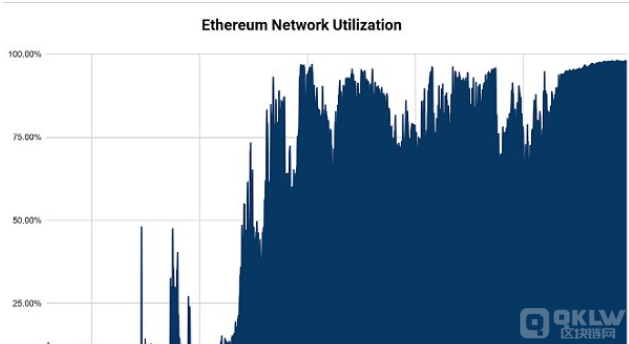

以太坊网络使用量达到新高

网络使用率可以说是衡量任何公共区块链运行状况的最基本指标之一。简而言之,它也能看做是对区块空间的需求,意味着人们实际上愿意使用(并支付费用)这个区块链中的账本,将其作为结算层。

对以太坊区块空间的需求已经达到了极限。以太坊的使用需求一直非常大,该网络使用率一直居高不下,真的不能满足更多需求。

无论是在Aave或Compound上借贷资本、在Uniswap上交换代币、在syntix上交易衍生品、推出DAO,还是向世界上任何人发送加密美元,以太坊作为去中心化经济的结算层都有巨大需求。

现在,以太坊需要扩容。尽管有layer2解决方案(前景可观的rollups、即将到来的Eth2升级),网络中对块空间的需求过大,需要增加容量,以发挥其最大效能。

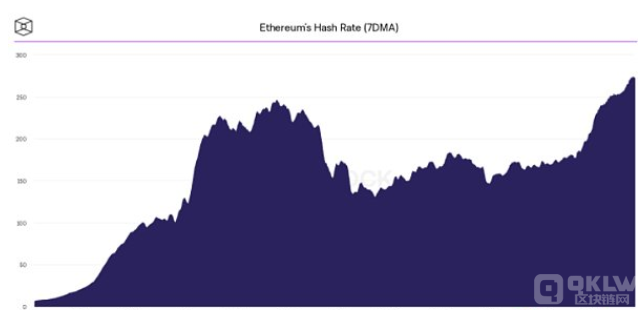

以太坊哈希率创新高

尽管即将过渡到PoS,以太坊哈希率已经攀升至新高。换句话说,网络比以往任何时候都更安全。据The Block的数据,以太坊哈希率高于271 TH/s,超过了2018年9月在熊市期间约240 TH/s的历史最高纪录。

2021年7月是难度炸弹的启动日期,矿工正赶在自己的设备“变砖”之前,尽可能快地挖剩下的ETH。但对于以太坊社区,是否需要再次推迟难度炸弹启动则又是另一个问题。

尽管所有Eth2阶段都是同时进行,应该会比Phase 0的启动快,但如果认为以太坊网络能在6个月内转移到PoS,这未免有点过于自信。

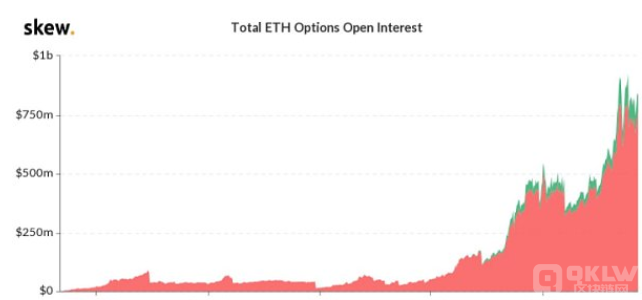

ETH期权未平仓量达到新高

期权未持仓量为未执行期权的未兑现价值总额。以太坊期权未持仓量接近10亿美元。虽然这一数字在整个以太坊网络中仍然相对较小,但确实给了我们一些关于网络的关键信息。Nic在他的文章中优雅地描述了这一方面:

衍生品最初为农民提供对冲作物的风险敞口,锁定收成具体价格(为未来作物提供流动性,目的是能够现在购买种子和化肥),同样,期权对于BTC制造者(矿工)来说也非常有用。基于对哈希率的合理推断,矿工大概能判断出用自己的设备能挖多少BTC。如果他们希望获得“预付款”,用来挖BTC, 可以卖出看涨期权。这意味着要在承诺的特定日期以特定价格交付BTC,只不过他们现在就会得到报酬。有了这笔预付款,他们就可以更有效地为挖矿提供资金。

根据此表,我知道BTC矿工现在可以使用更复杂的金融产品来对冲风险。从理论上讲,这应该意味着BTC采矿业更加稳定,更少受到繁荣和萧条时期的影响。它让矿工专注于高效运营,并不必担心自己的设备面对未对冲风险。

同样,以太坊期权数量在增长,这让更高效的挖矿成为可能,因为期权能够对冲波动风险,出售看涨期权能为挖矿融资。

此外,期权市场允许交易者进行更多操作,展示他们对市场的看法,并为市场参与者提供更多的工具,支持更多资本流入。

总而言之,10亿美元的未平仓权益对以太坊网络是一个积极的信号,暗示着市场参与者能使用更多金融工具。

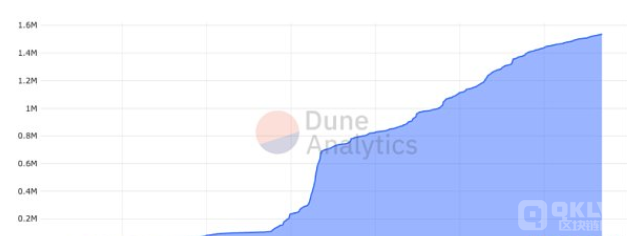

DeFi使用者数量创新高

今年年初,DeFi用户数量还不到10万,但之后这一数字则呈抛物线走势,所有协议的用户数量都超过了100万。需要注意的是,在这种情况下,“DeFi用户”实际上只是不同地址的数量,这可能会超过实际数量。

不管怎样,上图本身就说明了一切。参与DeFi的钱包数量完全垂直上涨,大众都很了解背后的原因。

流动性挖矿引入后,以太坊生态系统中出现了短暂热潮,这一热潮很快风靡整个系统。在巅峰期,每天都有新的DeFi协议诞生,产生无数流动性挖矿,一波一波地涌入原生代币矿池,仅几小时之内,某些不良项目方就会撤出交易池的流动性。这与2017年的ICO热潮非常相似,那时候每天都有新代币发布,数十亿用户涌入加密货币圈。

DeFi热潮还是能带来益处。加密货币行业引入了新分配机制,这一机制非常重要,因为能够对未来股权分配产生重大影响。机制的重点在哪呢?把所有权交给提供以及创造最多价值的人:用户。

Facebook、Youtube、Twitter、Uber和Airbnb等平台并不真正依靠自己来创造价值。它们依赖于个人和网络效应。每一个平台用户都让它变得越来越有价值。这些平台有的是为全球大众制作视频内容,有的让陌生人拼车出行,完全依靠个人创造价值。人们不会单纯去Facebook阅读Facebook内容,也不会仅仅住在Airbnb的房子里。

全都是个人在发挥作用。

那么为什么不让他们也拥有平台所有权呢? 这就是DeFi在流动性挖矿方面的试验。个人为网络提供了有价值的服务(比如为Compound提供资本),从而在协议中获得所有权。

例如,优步司机每提供一次服务,就能获得一小部分股权;Airbnb每接待一位住客,就能获得一小部分股权,这样的未来并不难构想。

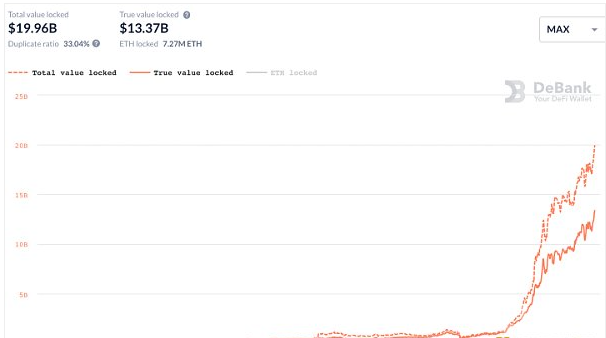

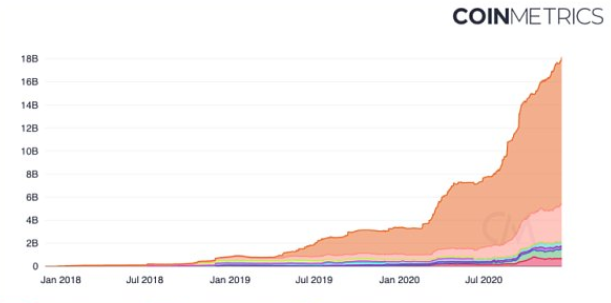

总锁仓价值创新高

钱包地址不断增加,总锁仓价值大幅上涨,部分原因是流动性挖矿热潮的推动。

年初时,所有DeFi协议总锁价值为6亿美元。但仅仅到了2月,这一领域的估值就达到了独角兽公司的水平。到今年年底,锁仓价值远远超过150亿美元,轻轻松松就增长了25倍。如上所述,DeFi锁仓价值增长的主要原因是6到9月的流动性挖矿热潮。

在Compound的COMP代币推动下,大量资本涌入新DeFi协议(部分协议没有经过审计),因为投资者能够获得巨大被动收入。

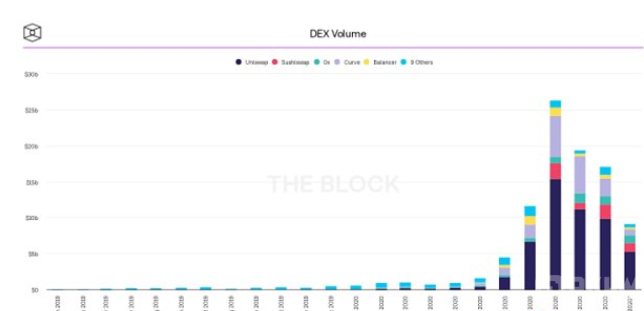

DEX交易量创新高

今年最引人注目的趋势之一就是DEX的崛起。虽然DEX一直是以太坊最受欢迎的使用场景,但它们过去表现一直低于预期。第一批以太坊DEXs有很多问题,比如简陋的界面、缓慢的交易速度。你如果曾经接触过DEX,可能还记得在EtherDelta(Uniswap的雏形)上交易代币的情况。

DeFi的发展克服了各种问题,情况也发生了较大转变。

在夏季DeFi热潮的影响下,DEX交易量在2020年飙升,仅在9月份就达到了250亿美元峰值。更好的是,这些加密原生交易所在CEXs的影响力大幅上升,DEX交易量的市场份额达到了峰值,占CEX的15%,实现了巨大增长,在2019年,其份额还不足1%。Uniswap、Curve和Balancer都是该领域发展的重要推动力。

但Uniswap占了主要份额。恒定乘积AMM占所有DEX交易量的近60%,而其他产品支持10位数美元的低交易量。DEX在过去几年中取得显著进步,表明它们有希望与CEX一争高下。

以太坊金融协议本质无需许可和全球自由流动,但是,要符合这一本质是非常困难的。Uniswap支持以太坊的长尾资产,它也很难达符合这样的本质。在以太坊,任何ERC20代币都能立马上线,没有繁琐程序,也无需上币费,进行公平竞争,所有人都要遵循同一种规则。质押初始流动性后,代币就能对全球用户开放,他们可以交易或是用代币提供流动性。

结果,Coinbase和Binance等CEX巨头上币速度一直加快,因为DEX正在侵占它们的市场,这种显而易见的情况就发生在了Sushiswap的SUSHI代币在Binance上线当天,最近在Graph的GRT代币上线Coinbase时,也发生了同样状况。

未来,我们也许能看到CEX开始把流动性协议用于代币交易,而不是搭建基础设施。你想了解DeFi协议是如何成为所有东西的基础吗?

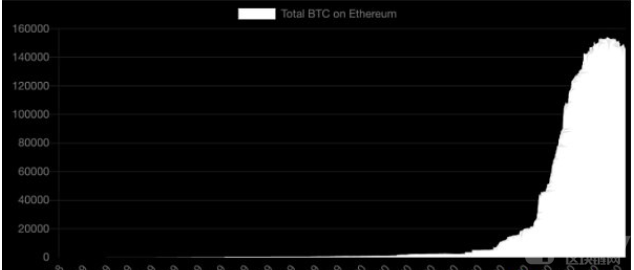

以太坊BTC交易量创新高

如今,以太坊经济系统中BTC流通量价值33亿美元,占现有BTC价值的0.675%。

流动性挖矿成为热潮后,BTC流通量呈抛物线上升,同样的状况也发生在了DeFi所有东西身上。BTC持有者不再无动于衷,相反,他们把BTC放入DeFi协议中,想要获取高被动收入的机会,如此可观的收益让人无法抗拒。

无论是成为Curve或Uniswap上的流动性提供者,还是将代币存储到Compound和Aave等平台,对于BTC持有者而言,以太坊去中心化经济提供了多种方式,以非托管方式获得被动收益,这与核心密码朋克理念一致。这与BTC持有者的其他选择形成了鲜明对比,为了赚取收益,持有者需要把BTC质押在如BlockFi或Celsius等中心化借贷平台。

对于他们更有利的是,以太坊wBTC数量比以前更多。尽管wBTC以前在资产类别中占主导地位,但是如今以太坊生态系统产生了其他类似代币,例如renBTC、tBTC和sBTC。

我怀疑这种趋势是否会很快结束。未来以太坊只会提供更多方式来利用资金,对于BTC持有者, 他们将只有更多类似wBTC的代币可供选择。

话虽如此,以太坊流通BTC的价值迟早会超过现存BTC价值的1%或更多。

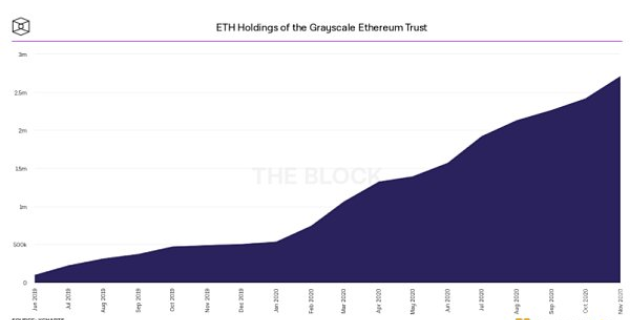

灰度持有ETH数量创新高

灰度正在成为一个黑洞,不断买入各种加密货币资产。该公司不仅持有BTC总量的2.5%,而且通过其投资产品EETH,增加ETH持仓量,占今年ETH供应量的2.3%(约17亿美元)。该投资产品日交易量也创下历史新高,11月份日均交易量超过2460万美元,远高于2020年8月创下的1560万美元的纪录。

但投资者需要注意一点,灰度ETH产品的增长虽然显现出良好市场迹象,不过机构投资者(买入EETH的人)很大可能在利用EETH的高溢价获利,并不会将其作为长期有意义的投资头寸持有。

作为参考,目前EETH溢价为132%, 对于ETH 6-12个月锁仓来说,这是一个不错的回报。无论如何,EETH的上涨确实给机构投资者和合格投资者提供了涉足以太坊的机会。

他们有6个月的时间等待EETH升值来赚取溢价,所以我们只能想象,至少这些投资者中一部分最终产生兴趣,开始研究这一投资产品,并了解什么是以太坊。

也许其中不少人还会继续在这方面投资。

以太坊稳定币交易量创新高

就DeFi大爆发初期而言,背后的原因很可能是以太坊稳定币的增长。稳定币是加密货币中的“美元”,他们的价值锚定美元,过去两年中在以太坊蓬勃发展,如今总价值约为20亿美元。

但在2018年,USDT(泰达币)差不多是唯一的稳定币。如今,各种稳定币纷纷涌现,有的是法币储备支持型,有的是算法支持型,这一发展趋势一点放缓迹象都没有。

任何人只要有网络连接,都可以购买这些稳定币,因此,以太坊能让稳定币的全球用户进一步扩大。委内瑞拉的近况是一个绝佳案例。Circle(USDC背后的机构)与委内瑞拉玻利瓦尔共和国和Airtm合作,通过USDC向委内瑞拉前线医护工作者提供援助。

委内瑞拉本国金融系统受马杜罗总统的资本控制,它们通过多方合作(包括美国政府在内),成功绕开了控制,这样,为委内瑞拉人民生命健康而奋斗的医护人员才能收到数百万美元的汇款。

这一案例展示了应用公链的作用。对于美国和其他国家,即使受到外国管制,通过利用而不是打击这些无需许可的平台,能够绕开管控,扩大能力范围和影响力。

但是这些国家真的会这样做吗?我们拭目以待。

质押合约ETH数量创新高

最后的这个图表有点欺骗性,因为ETH币价现在只能上升。尽管如此,ETH在推出Eth2存款合约后不久就成为了第一个达到独角兽地位的网络债券。该合同中的质押数量目前占ETH总供应1.5%以上,价值超过11亿美元,确保以太坊最终形成公链的安全。

尽管现在下定论还早,资本涌入质押合同表明了以太坊社区的集体支持,推动区块链扩容,走向去中心化未来。

展望

当比特币的价格创下新高时,以太坊也有很多值得庆祝的事情。从基本面到各种文章介绍,有一系列指标表明以太坊已采用为全球价值互联网的结算层。

去中心化经济正日以继夜地建立起来,而且有很多进展可以证明这一点。回想两年以前,DeFi行业几乎不存在。现在,超过150亿美元的资金用于支持强大得金融应用程序,200亿美元用于支持稳定币——只要有互联网连接,任何人都可以获得稳定币。

尽管我只关注了这10个创新高的指标,在以太坊经济中,还有其他很多指标也达到了新高。非同质化代币(NFT)和电子艺术品交易量已达7位数, 闪电贷等加密货币原生金融基元交易量也飙升到数十亿美元。

这些数不胜数的例子证明了一点:以太坊在发展。

发展背后也有很多推动基本面向好发展的消息:ETH 2.0进展顺利,最近芝加哥商品交易所宣布在2021年支持ETH期货,美国联邦储备委员会主席Jerome正准备实行新一轮刺激政策。

那ETH下一次达到新高是什么时候呢?

- 数字货币

4278271

4278271