区块链如何改变货币现有范式?

-

- Realis Network

- 2022-12-12

- 栏目:DCEP

- --

-

APP下载

APP下载

-

自动化做市商与公链结合 将改变货币属性与跨国交易

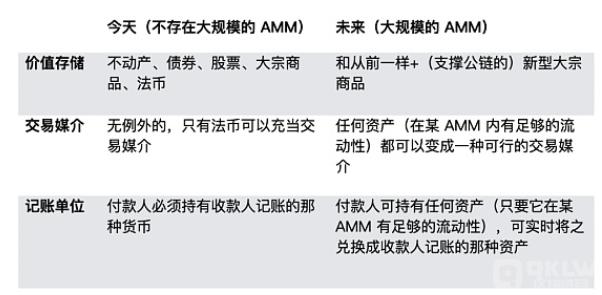

今天,一种货币必须承担三种角色才能得到广泛普及:价值存储 [1]、交换媒介 [2] 和记账单位 [3]。价值存储这一功能往往与其他两个功能完全分离。历史上,价值存储能力最强的资产是最不具交易性的;而今天的财富则主要存储在股票、债和另类资产(即大宗商品和艺术品)中。过去十年里,如果你持有美元现金,那么现在这笔钱的价值会大大降低,即便美元现金是全球最有用的可交易货币。

价值存储物之所以不易交易,原因有二:a) 它们存在于传统的、低效率的转账渠道上,这使它们成了一种糟糕的交易媒介;b) 它们的价值波动太过频繁,无法成为一种可行的记账单位。

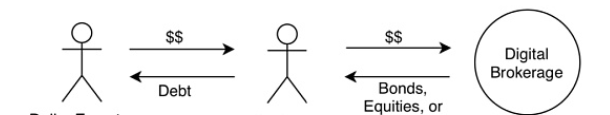

反过来,法币却能高效地转为价值存储,因此,获得法币的人能够维持其财富的价值;法币使用者通常只需几天时间就可将多余的法币(未用于购买商品和服务的资金)转移到资本市场或大宗商品市场,比如通过线上经纪账户。

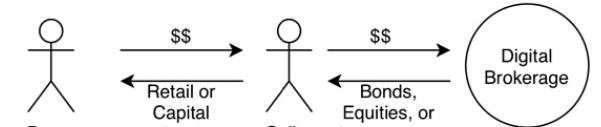

图 1:从买方到卖方,再到资本 / 大宗商品市场的资金流

当人们把一种零售类商品 / 服务或资本品卖出换成现金,再把这笔现金换成股票 / 债券 / 大宗商品,这一过程如果借助公共区块链上的自动化做市商 (AMM),效率会得到极大提高,结果,所有收入阶层、所有国家的消费者的储蓄,其使用效率将得到显著改善。

区块链如何改变货币现有范式?

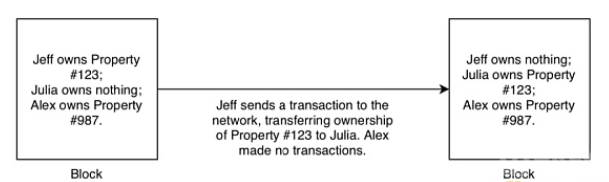

作为一种独立的技术,区块链使任何可以在区块链上呈现的资产(如债券、证券、房地产、央行数字货币)变成一种可行的交易媒介。在某条区块链上呈现的资产,其转手只需 13 秒就可清算,两分钟内完成结算,而且只需几美分的费用 [4]。

图 2:在某区块链上的资产转移过程

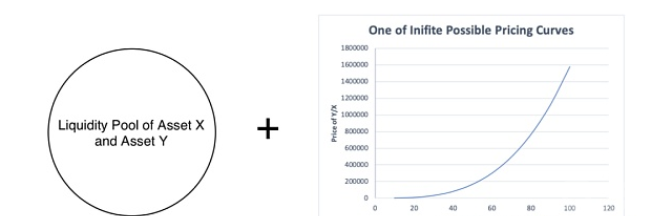

自动化做市商使得某区块链上的各资产之间能进行无摩擦交易。某区块链上的自动化做市商,简单来说,就是一个由多种资产组成的资金池 [5],其预先编程好的定价曲线会根据池中每种资产的数量对池中的资产进行定价(相对于其他资产的价格) [6]。当用户与资金池交易时,池中各资产的数量会发生变化,结果,池中资产的价格也会根据定价曲线而变化。

图 3:自动化做市商的基本原理

区块链和自动化做市商的结合,使各方之间的任何交易有了以下可能:付款方用于支付的资产不再必须是收款方愿意接受的同一种资产。

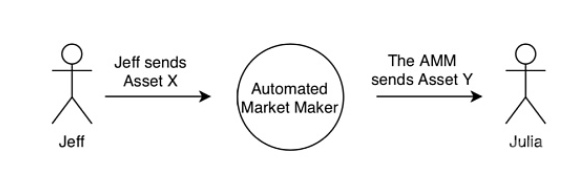

图 4:Jeff 向 Julia 付款的过程,他无需持有 Julia 想要的那种资产

整个过程(付款人与自动化做市商交换资产,再将所获的新资产发送给收款人)在区块链的一笔原生交易(transaction)中完成,因此只需要 13 秒时间清算,两分钟时间完成结算 [6]。

因为自动化做市商的某个资金池可以由任何代币化资产构成,所以图 4 中的资产 X 和资产 Y 可以是任意资产,从数字化法币到代币化股票再到代币化不动产,都没问题。资产 X 和资产 Y 甚至可以代表一个资产池:Jeff 可以用数字欧元、亚马逊股票和智利住宅 REITs 来支付,而 Julia 可以收到数字美元、苹果股票和一篮子不同的美国制造业 REITs 组合 [7]。

完整的一笔交易、甚至涉及多个自动化做市商的交易,其总费用也只有今天通过 VisaNet 等现代支付通路进行同币种支付所需成本的一小部分。

自动化做市商完全改变了货币功能的现有范式。价值存储这一属性变得越来越重要;具备足够价值存储能力的资产能保持稳定,还有附带生息功能的新型大宗商品(neo-commodities),后者使这类复杂而低摩擦的交易成为可能 [8]。于是,交易媒介和记账单位这两个属性的意义急剧萎缩:任何资产都可以成为一种交易媒介,于是,付款人不再需要持有收款人用以记账的那种资产。

范式转换的意义:消费者的益处

公链上的自动化做市商将为日常消费者带来深刻变化。互联网让所有人变成了记者,而公链则让所有人变成投资者。

各财富阶层的消费者都能使自己的数字钱包 / 银行账户实现完全的最优化,根据自己的风险阈值,尽可能多地获得被动收益。而在过去,这种投资组合的最优化只有极富阶层才能享受到(当然,在未来,公链上的自动化做市商也能提高极富阶层的投资组合的最优化的效率)。

在实用层面,这将是怎样的一番场景呢?消费者可以选择将活期账户和储蓄账户合并为一个账户,当他 / 她用该账户消费时,会用该账户的所有资产按比例支付。消费者仍可以维持现状,即将账户中的活期部分与储蓄部分分离,但在价值存储方面,他们的活期账户的功能将比不生息的数字银行存款更强大。

消费者的另一个实质性好处,是减少了全球旅行时的外汇摩擦。全球零售外汇柜台收取的超额费用将消失。然而,仅靠这种摩擦的减少还不足以使全球旅行大幅增长;通过加快航班而缩短旅行时间,将在这一领域发挥更大的作用。

范式转换的意义:宏观经济

个人消费大概占美国国内生产总值 (GDP) 的 60-70% [9]。消费在 GDP 中占据着很大份额,意味着公链上的自动化做市商会产生极大影响,因为它将改变消费者购买商品的支付方式。

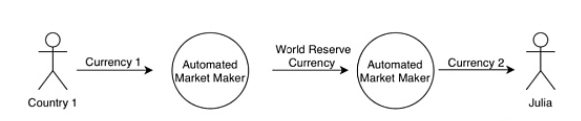

乍一听有些反直觉,但实际上,公链上的自动化做市商还可在宏观经济中应用,进而对世界产生更大的影响,即国与国以及国际企业间的交易方式 [10]。自动化做市商赋予消费者的能力,国家和企业也可获得:各方无需持有相同的货币就可相互交易。

从事大额交易的国家 / 公司,需要一个在自动化做市商中运作的极其庞大的流动性池。为每个货币对都建立一个流动性足够大的自动化做市商,应该是不太可能的 [11]。因此,我们预计将出现某个单一货币,即储备货币,大多数法币都会通过一个流动性巨大的自动化做市商与之交易。于是,这个单一货币就成了所有法币对法币之间交易的中间人。

图 5:两个国家进行一笔外汇交易的过程,即便这一过程使用了两个自动化做市商,但仍可以被编程到某一公链上的单笔交易中,于是图 5 中的交易将在 13 秒内完成清算,两分钟内完成结算,费用只需几美分

由于美元在东方日渐衰落,而西方对持有人民币又极度犹豫,所以,这一中间人货币极有可能会是以太币(Ether),即实现所有外币和资产交易的那个单一资产。Ether 将引领储备货币新一轮的帕累托分布,占据大约 60% 的市场份额,达到今日美元的地位。当然,通往 Ether 本位(新的金本位)的道路不会一帆风顺。未来十年,当各国政府挣扎着将经济从眼下的可怕处境中拯救出来时,这一切才可能发生。

撰文:Andrew Bakst,区块链投资机构 Bizantine Capital 合伙人

尾注

[1] 人们必须愿意长期持有该货币;这可以通过有机的或暴力(即资本管制)方式来实现。如果法币的通货膨胀率超过其利率,就会违反这一条件,也就变成了劣质货币。

[2] 人们必须能够用这种货币支付;许多财富 100 强企业通过大幅减少法币支付的摩擦而创造利润。缺乏高效支付渠道的货币(即大宗商品)违反了这一条件,因此是劣质货币。

[3] 人们必须能够用该货币购买物品和服务;如果一种货币不是一种记账单位,那么它最终必须被兑换成一种更具流动性的记账单位货币。需要两次交易的那些货币,其命运与缺乏高效交易媒介的货币类似:增加的摩擦(换句话说,易用性差)使其成为劣质货币。

[4] 这些数字基于以太坊,即最常用的数字资产转移的公链。

[5] 流动性池是在某个智能合约中的数字资产池,具有预先编程的定价曲线。

[6] 某条定价曲线决定了某资产相对于另一资产的价格,基于该资产池中各资产的数量。

[7] 这就需要使用 6 个自动化做市商,即出售的 3 种资产和买入的 3 种资产,一种一个,但这仍可能在某公链的一个交易中完成,即 13 秒清算,2 分钟内完成结算。

[8] 如果需要的话,可以通过自动化做市商,无摩擦的将新型大宗商品的质押(staking)所获利息转化为另一种资产。质押意味着将某人的新型大宗商品锁定在一个智能合约中,以确保某条公链的运行。

[9] GDP 是指一个国家销售的商品和服务的总价值。

[10] 虽然美国的贸易出口只占 GDP 的 12%,但美国的资本出口却远远超过了美国的 GDP;外国人持有的美国国债、外国人持有的美国企业债以及美元计价的外债,三者加起来超过 70 万亿美元,是美国 GDP 的 3 倍多 [10a]。

图 6:美元出口商将美元兑换成债务的过程

[10a] 外国发行的以美元计价的未偿债务总额(目前约 60 万亿),只算这一点,就达到美国个人消费的 5 倍(美国的 GDP 约为 20 万亿,其中消费约为 12 万亿)。另外,美国政府(~24 万亿)和企业(~10 万亿)发行的债务中,外国公司持有的比例大约在 30% 左右,另外还有 11 万亿(34 万亿*0.30)美元的美元出口(很难给出准确的数字,因为很大一部分债务由私人个人持有,他们可以卖掉这些债务。要是有一个通用的账本,让所有数据都完全透明就好了!)。美国最大的出口是美元;在全球持有的 11 万亿美元的法币储备中,美元占 60%;在全球 1,200 亿美元的股票市场中,以美元计价的股票占 54%,在全球 260 万亿美元(可能更高)的债务市场中,以美元计价的债务至少占 35%。

[11] 如果在某个自动化做市商中没有足够的流动性,那么,操作大型交易时产生的滑点损失,会超过使用该自动化做市商带来的益处。

- 头条

4247167

4247167