DeFi为何能异军突起?

-

DeFi为何能异军突起?答案:流动性黑洞

区块链6月17日讯 作为加密货币领域新晋出现的一个垂直业务,去中心化金融(DeFi)最近异军突起,迅速引起了行业关注。不少人好奇为何去中心化金融项目的总锁仓价值能在短时间内快速飙升,对于这个问题,加密市场分析师安德鲁·康(Andrew Kang)发现不少DeFi项目可以创造出“流动性黑洞”从中心化交易所、去中心化交易所、冷存储库等等获取资金。

根据安德鲁·康发现,一些DeFi项目可以产生加密流动性反馈回路(feedback loops),让流动性可以自己产生流动性,总体来说,这个回路流程可以概括为:交易量-->做市商利润-->专用于做市商的资本-->流动性-->点差收窄-->循环重复。

在这反馈回路里,交易量越多就会让做市商获得更多利润,如果做市商能赚到更多钱,他们就可以提供更多流动性,当流动性表现越来越好,相应的加密资产贬值可能性就会大幅降低,点差也会收窄,交易者也因此能够获得更好的价格,价格越好交易量又会变得更多,继而构成了一个良性循环——一旦这个反馈回路形成,就会像一个“黑洞”开始快速吸收资产获利。

不过,创建这个反馈回路也并非易事,尤其是对于刚刚创立的新交易所而言更是如此。

事实上,加密货币交易所刚刚创立的时候都会遭遇“先有鸡还是先有蛋”这个问题,因为起步阶段不管是交易量还是流动性都非常 ,因此很难形成反馈回路。那么,加密货币交易所会如何解决这个问题呢?安德鲁·康提出了一个引导网络效应的新颖机制:流动性挖掘(liquidity mining)。

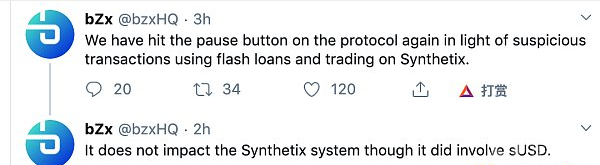

流动性挖掘这种网络效应机制是通过代币奖励刺激流动性供应,继而促进流动性蓬勃发展并吸引更大交易量。现阶段,像Syntheix和Balancer Labs都利用流动性挖掘手段获得了成功,前者sETH Pool的流动性已达到Uniswap总流动性三分之一水平,后者只用了一周时间便实现了3000万美元的总锁定价值。

但问题是,假如流动性池内的中心化资产是网络原生代币该怎么办?

以Uniswap为例,目前ETH是其所有交易市场的中心化资产,但如果Uniswap自己推出网络代币并且用这个代币取代ETH,情况可能会发生变化。据悉,目前Bancor和Thorchain已经开始采用这种运作模式,Bancor流动性池内资产都是ERC-20代币,需要拥有或抵押Bancor网络原生代币BNT才能获得相应的代币;Torchain流动性池内资产包括比特币(BTC)、以太坊(ETH)、以太坊经典(ETC)、以及其他ERC-20代币,同样需要拥有或抵押网络原生代币RUNE才能获得。

在这种情况下,继续使用流动性挖掘模式可能会出现另一种场景,因为此时你首先需要拥有或抵押网络原生代币,通常这些代币价值会占到每个流动性池资产规模的50%。只要开始购入网络原生代币,其价格就会上涨,网络资金池规模就会开始变大,流动性也因此增强,此时就会有越来越多交易者被吸引进来。

在流动性池内的中心化资产是网络原生代币这种情况下,反馈回路是这样的:流动性池越大,交易费用就会越低(网络原生代币贬值可能性也会降低),交易费变低就会吸引更多人来交易,交易量因此会变得更高,此时流动性挖掘收益就会更大,推动网络原生代币价格不断走高,同时也会推动流动性池价值变得更大。

一旦价格上涨,流动性池更深、收益率推高这种良性反馈回路形成之后,就会形成黑洞效应,各种加密资产都会陷入其中。更重要的是,加密市场还具有自反性特点,因此会进一步扩大流动性黑洞效应。

如果你觉得去中心化金融流动性黑洞效应不大,那么可以去看看SNX,他们在短短九个月时间里价格上涨50倍,足见威力之大。

本文部分内容来自推特

- 头条

4278271

4278271