稳定币桥梁作用更加高效 促使DeFi变成主流

-

Coinbase:DeFi的高利率将被压缩 稳定币桥梁作用更加高效 促使DeFi变成主流

Coinbase系列文章Around the Block旨在阐明加密领域中的关键问题。 在本文中,贾斯汀·玛特(Justin Mart)分析了受近期市场崩盘影响的三个行业。

贷款市场:利率增长的幕后

加密货币借贷市场已经看到了强大的吸引力,在过去几年中,估计有130亿美元的总贷款来源来自传统机构和加密货币原生产品。

就本文而言,借贷市场使参与者能够:

1.将他们的加密货币借给他人并获得利率支付

2.针对已发布的抵押品借入加密货币以获得利率费用

这些市场可以通过中央中介机构或智能合约平台来提供,这些平台旨在确保避免资金损失。各企业在此领域的主要收入来源是净利息保证金,参与者在其中获得了提供给借款人的利率与支付给贷方的利息之间的价差。

但是借贷活动伴随着风险。借款人可能拖欠贷款,特别是当基础抵押品(加密货币)经历大幅波动时。在本文中,我们研究了贷款市场在最近一次也就是3月12日的加密货币崩盘中的表现。但是,在深入研究之前,我们首先需要了解推动利率增长的机制,以及这与市场条件的关系。

人们为什么要贷款?

借款人以某种形式的抵押品并为以下目的借入加密货币或现金:

1.投机活动——通过借入加密货币并卖出获得现金(买空)或借入现金并购买加密货币(买多)来做多或做空加密货币。 两者都是重要的机制,对于投资者而言,尤其是在高波动时期,这些是放大放大回报和/或对冲风险的机制。

2.营运资金—流动资金,用于开展业务或个人事务。 比特币作为营运资金对于需要获取大量资金以促进运营的多家企业(例如矿工,OTC ,汇款,自营交易公司等)很重要。 此外,借贷通常不是应纳税的事务,因此是一个机会,可以在不产生税罚的情况下继续保持加密货币敞口。

3.衍生品套利

更深一度解释衍生品套利。 以比特币期货合约为例。 这些合约是在未来某个时候以特定价格买卖比特币的协议,这些市场的定价方式揭示了投资者的情绪。 通常,如果BTC期货市场是看涨的,未来3个月购买或出售比特币的价格高于今天的现货价格。

现货价格与期货价格之间的差额表示通过套现交易进行套利的机会。 如果3个月BTC期货价格比今天的现货价格高5%,那么精明的投资者可以今天借入现金购买BTC,同时在期货市场上做空(将3个月的交易价格锁定在5% 溢价),在接下来的三个月中有效地获得20%的APY。 如果在3个月内借入现金所收取的利率低于20%的年利率(APR)(及任何其他费用),则您将从差额中获利。

加密货币市场情绪通常是净看涨的。 Coinbase Consumer的平均交易量为60%买入,杠杆多头交易的借贷需求为净多头,并且期货曲线通常看涨。 这种情绪推动了现金借贷需求,但是当市场转为看空时会发生什么呢?

首先,现钞交易变成了加密交易,您可以借BTC而不是现金来获取期货套利,然后立即在现货市场上卖出并做多期货合约。

当期货曲线转为看跌时,贷款市场转向加密借贷,现金借贷需求枯竭。

考虑到衍生产品市场的交易量(通常> 50亿美元/天),有时期货和现货价格之间有时存在巨大差异,衍生品套利通常是借款需求的重要来源。

利率受什么驱动?为什么DeFi利率通常会很高?

像任何市场一样,费率最终是供求关系的函数,但是有更深层次的机制在起作用:

1.加密货币借贷市场接受加密货币作为抵押品……:对于许多加密货币机构和个人而言,他们最深的资本池是加密货币,这是抵押贷款的唯一可行途径。

2.使用加密货币作为抵押品通常具有更高的风险:加密货币的波动性更大,因此更难适应贷款风险模型。这既限制了接受加密货币作为抵押(供应减少)的公司的数量,又要求更高的利率来承担风险。

3.由于提高了效率,稳定币比现金更受青睐:将现金转换成加密货币需要花费时间。许多借款用例需要立即采取行动,因此只能在准备好部署稳定币的加密本地解决方案中使用选项。这增加了对稳定币的需求。

4.DeFi借贷服务台仍然是利基市场,并且在访问方面具有挑战性:只有那些参与其中的人才知道如何访问Composite等DeFi服务并思考风险。这将改变,但是今天仍然限制供应。

5.承担智能合约风险:DeFi平台是智能合约的集合,可能容易受到利用。更大的风险要求更高的利率。

这些效应共同导致稳定币和加密借/贷率的提高,特别是在DeFi中。

我们预计随着加密货币采用率的增长,这些利率最终会随着时间的推移而压缩。越来越多的贷款机构将接受加密货币作为抵押,稳定币将越来越多地被采用,加密货币与法定货币之间的桥梁将变得更加高效,DeFi将变得更加主流,并能够更好地防范智能合约风险。在此之前,我们可以在Compound,Dharma和Dy / Dx等地方享受更高的稳定币贷款APY。

当市场崩溃时会发生什么,我们将来应该注意什么?

目前市场现状是来自投机,营运资金和衍生品套利的大量稳定币借贷需求。但是当市场情绪发生变化时:

1.借入加密货币增加:为了对冲风险(做空)

2.在风险增加的情况下,借入资金做多的情况减少:即使您相信市场将长期上涨,巨大的波动也会迅速消灭您的头寸

3.期货曲线转为看跌:将稳定币需求转向加密货币需求

Compound的贷款利率显示了这个转换的强度:

随着市场情绪恢复看涨且波动性下降,我们应该预期稳定币借贷需求将上升,可能会达到之前的水平。 这将是一个重要的发展,因为许多加密货币公司都依靠稳定的稳定币APY率来补贴增长。 这些是像Dharma,Linen和Multis这样的加密新银行。

总体而言,加密货币借/贷今天是一项重要业务,并且未来可能会增长。 市场情绪指定了需求偏好,但在看涨和看跌市场中总体需求仍然很高。 Coinbase将寻求在可能的情况下扩展借/贷服务,以增加借/贷流动性并帮助加密市场实现成熟的目标。

稳定币:市场波动为增长带来机遇

在深入探讨之前,让我们回顾一下它们今天在加密市场中的用例:

1.用于交易和投机的合成美元:许多交易所没有监管机构的批准来提供真实的法定货币服务。但是,主要交易和投机活动发生在法定货币和加密货币之间,而稳定币使交易所的长尾交易提供合成法定货币书籍。

2.结算:稳定币提供了加密货币的好处(快速,全球,廉价的结算),而没有缺点(价格波动),并且越来越多地被用作商品和服务的结算。有趣的是,亚洲似乎在某些与加密货币相邻的行业中自然采用稳定币,而Coinbase Commerce看到稳定币采用的强劲但新生的增长。

3.资本外逃:像USDC这样的稳定币是全球开放的生态系统,使其成为资本外逃和美元敞口的有吸引力的选择。

如今,为应对COVID-19的不确定性,美国政府已发布了2万亿美元的刺激计划(是整个比特币市值的16倍),将银行存款准备金率降至零,并将联邦利率降至创纪录的低水平。同时,金融市场忧心重重,投资者大量出售资产以管理杠杆头寸,对冲风险和寻求稳定性。

那么,稳定币市场发生了什么?

随着市场崩溃,我们看到了一些下游影响:

1.由于广泛的安全需求增加了稳定币的交易价格

2.由于套利者铸造稳定币以溢价出售并满足需求,稳定币发行量增加

3.链上活动激增,投资者在交易所之间洗牌以管理头寸或获取套利机会

稳定币价格冲击的严重程度和持续时间与进出法币的效率直接相关。如果任何人铸造和赎回稳定币兑换真实美元的体验非常简单,那么任何冲击都将是短暂的,因为套利者会迅速介入以维持价格。

让我们看看Tether发生了什么。 USDT的体验通道并不是最好的,由于需求达到顶峰,3月12日交易价格高达1.05美元。然而,套利使价格在几天之内回到了历史平均水平。

同时,截至2020年4月6日,Dai的交易溢价更高,但仍略有溢价。这是Dai生态系统背后一些更深层次的机制的直接结果,包括未能使其清算引擎保持平稳运行,导致MKR代币的400万美元资本损失(请参阅下文进行更深入的分析)。

在市值方面,USDT扩大了其作为主导稳定币的地位,这在很大程度上是由于其作为最具流动性的稳定币(特别是在亚洲)的地位。

对于许多人来说,这是一个奇怪的趋势,因为Tether的看似可疑的历史,与Bitfinex的密切联系以及它们对影子银行的明显使用,并一再担心它们的储备很少。业内人士对此意见不一,因为目前看来Tether至少有70%的支持,但无论哪种情况,只要Tether继续以1美元交易并扩大领先优势,市场都不介意。

对于USDC来说,这些也是继续采用的机会。尽管挑战Tether的流动性可能需要更长的时间,但在其他领域赢得关注已取得成功。特别是在Coinbase的USDC Bootstrap Fund的帮助下,在DeFi中与Coinbase Commerce合作,并有可能应用于许多新兴的Neo-Bank和汇款应用。 USDC具有受监管的,全支持的稳定币,并具有平稳的法定货币进出通道,这使其在Tether以外的市场份额达到了50%。

稳定币将继续存在,并且每天都在被采用。 此外,市场的动荡是稳定币增长的机会。

请注意,采用稳定币并不代表离开加密货币的资本。 相反,它代表等待重新进入更广泛的加密货币市场的资金,这是稳定币采用的有希望的信号。

DeFi:MakerDAO清算引擎在市场崩溃中破裂

MakerDAO是合成稳定币Dai背后的智能合约DeFi平台。

关于MakerDAO如何运作的一些背景

MakerDAO的功能是,用户将抵押品(主要是ETH)发布到智能合约“保险库(Vault)”中,并根据保险库的抵押品打印DAI。如果其抵押率降至150%以下,则其保险库将处于违约状态,任何人都可以发出链上交易以关闭其保险库并拍卖其抵押物。这确保了DAI仍然有足够的资金支持,或者在最坏的情况下,总是可以用1美元的加密货币赎回。

市场崩溃时发生了什么

3月12日,以太坊价格暴跌50%以上,自2018年以来首次短暂跌破100美元。这导致两件事:

1.几个MakerDAO保管库抵押不足

2.随着人们将资金转移到交易所或调整未平仓头寸,以太坊网络经历了严重的拥堵(交易费用飙升至约2美元)

这两个影响对MakerDAO具有下游影响。 通常,当保险柜关闭并拍卖出抵押品时,通常会有多个竞标者确保以合理的价格拍卖抵押品。 但是价格暴跌也影响了参与这些拍卖的实体(称为“保管者”):

1.保管者关闭了这么多保险柜,以至于许多保险柜用完了Dai,无法足够快地补充资产负债表

2.许多保管者不准备支付高昂的交易费用,也无法快速挖掘其拍卖竞标价格

这就导致在3个小时期间只有1位保管者参与竞标。 在此期间,这唯一一位保管者出价1美元拍下抵押品,实际上几乎是免费买到了ETH。

结果与恢复

最终结果:一个保管者几乎免费获得了400万美元的ETH,而MakerDAO系统没有获得足够的资金来确保Dai仍然完全超额抵押。

值得庆幸的是,MakerDAO为此类意外事件制定了计划,并增加了第二次拍卖流程,该流程要求铸造并出售MKR代币以弥补任何坏账。

这次拍卖是最近进行的,Paradigm以市场价格赢得了大多数拍卖。这实际上意味着MKR代币持有者经历了400万美元的稀释,但Dai再次回到了足够的超额抵押化状态。

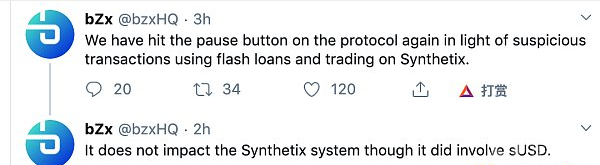

以太坊的DeFi生态系统仍处于早期阶段,很大部分都在变化,因此我们应该预期,巨大的市场动荡会带来下游影响,并以令人惊讶的方式对系统施加压力。在这种情况下,会对MakerDAO造成机会攻击。这是DeFi发展过程的一部分,其中发生了重大的压力测试,我们从失败中学习,整个生态系统逐渐变硬。

行业不应该惧怕Dai,它深深扎根于生态系统中,是DeFi的关键组成部分。 MakerDAO的后备式拍卖成功地使其从坏账中恢复了过来,并再次获得充分抵押。但是,这确实意味着DeFi的构建者应该仔细考虑如何最好地减轻下游风险,并考虑重大市场波动背后的更广泛含义。

原文标题:Coinbase:DeFi的高利率将被压缩 稳定币桥梁作用更加高效 促使DeFi变成主流

- 头条

4278271

4278271