属于比特币的黄金时代

-

比特币的黄金时代

勃鲁盖尔 《死亡的胜利》1562年

写在前面

周末在成都和老朋友们见面,18个月前在嘉楠的上市大会上我和熊越也做过一次炉边对话《属于比特币的黄金时代》这次在成都的大会上复盘了一下上次炉边对话的一些预判和观点,发现之前绝大多数预判都在过去的一年半之内提前达成,或者雏形初现。下面的对话实录是我在PAnews的文字稿上勘误修改后的版本,感谢印币特的组织和各位媒体的支持。

比特币13年年末到17年年初重新回到1200,和17年年末到2020年年末重新回到2万,虽然市场结构、投资人画像有了巨大的差异,但是市场情绪的阶段有着惊人的相似。在和Mikko录那期《比特币:这次不一样?》的时候Mikko问了一个灵魂拷问:比特币究竟是什么。我翻出了一个很老的日志里面写的一段话 回答他:“货币的生意是一个图腾的建立和符号的普及,是宗教在布道过程中的教义渗透,是大众心理学的一次群体催眠”

这次回国和不少传统投资人聊比特币的价值共识基础聊defi和self sovereignty (自我主权)聊的口干舌燥。大部分时候还是无法有效沟通。毕竟在熟悉了攒局、资本堆砌、垄断寻租玩法下,突然要理解Meme war,理解超级个体开发者的崛起,和链上协议治理应该是个挺难的事儿

一场革命的开始,意味着旧时代信念的衰败。对罗马的崇拜,让罗马文明主宰世界变成了一种“自我实现自我的预言” (self fulfilling prophecy) 新神的诞生过程也许随机,但是旧神的黄昏已经注定。

我特别喜欢一句话:The future is here, just not evenly distributed 大概是对现在状态最准确的描述了。

4月24日,由印比特主办、珠海市横琴新区数链数字金融研究院指导的《2021新基建区块链峰会》在成都召开。在题为《时隔18个月再度联手 复盘明牌长牛》的高峰对话中,朴华资本(Primitive Ventures) 创始合伙人Dovey Wan在与币信研究院院长熊越对谈时表示,对于加密货币长期玩家来说,对大势的把握比较重要。

Dovey表示,这一轮牛市中没有看到比特币大于35%的跌幅,其波动性在收敛。当比特币价格超过55555美元后,已经相当于一个中大型科技股的体量,未来会有更多的传统金融架构基础进入并为它服务。至于牛市顶端大约是20万美金,在顶端之前约是15万美元,原因在于它已与作为金融交易资产黄金的市值持平。

另外,Dovey指出,DeFi让比特币变成非常好的生息资产,而且是Defi世界内信用等级最高的优质资产。从比特币角度,当然是利好。现阶段仍处于DeFi发展史的前三分钟上,有大量的金融的乐高根本没有搭完。所以大家应该深度参与和关注DeFi。

接下来的熊市,不会像过去,因为它的下限被提高了,因为新入场的持币玩家属性不一样了:比如MicroStrategy是零利息借了四年的债,它四年之内不会有资金成本的压力,所以可以很好的跨越原来的四年牛熊周期。接下来的熊市,特别是对于比特币资产来说,很难出现过去那种那种“凌冽寒冬”,熊市会因为抛压减少和共识循环增强而被缩短。

以下为对话实录:

波动收敛

熊越:Dovey下午好,自从我离开杭州以后,比特币一直在跌。特别是昨天,有一个大暴跌。不知道Dovey如何看待这一次暴跌?

Dovey:刚刚上台之前,我还跟熊越说,我们作为比特币老人,作为持币者,不应该聊价格这个事。我在去年很多文章和公开演讲里面讲过这次这个周期波动收敛的事情,譬如在去年《来自西方的明牌长牛》的主题演讲上也说过

“我个人觉得不会有类似原来每次在上涨牛市结构大周期里面的超过35%的大回撤。有了配置机构出来之后,这种水平的回撤概率会越来越小。”

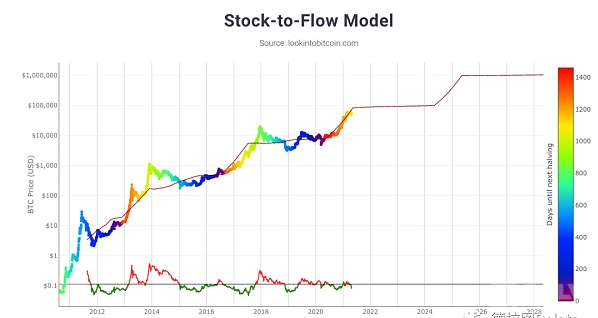

35%这个跌幅还确实没有达到过。因为价格是由市场供需决定的,在供需的驱动下,随着玩家属性在这一次周期中的变化,价格的下限会被提得越来越高。除了波动性的收敛,这次与Stock 2 Flow的模型价格背离率也在收敛,这个价格模型往往在熊市的时候,是往下背离价格预期判断的,当在市场贪婪情绪主导特别是过度泡沫的时候,会严重高于模型本身。这次看到整个价格贴着模型在走,背离率波动性也在收敛,这是过去几次周期以来,和模型契合程度最高的一次(下图红绿的曲线为背离率,超过模型价格为红色,低于模型价格为绿色,可以按到背离率在这个周期也大大收敛)

我在去年开始说55555是个关键的价格位置,因为到了55555美元的时候比特币市值达到1T的市值,这对于入场的配置型机构是一个关键的价格节点或市值,相当于一个中大型科技股的体量了。到了这样市值的时候,有很多机构的钱可以放下更多的心里包袱,放心入场了。所以价格在5万和5.5之间有来回换手的话,对牛市是非常好的事情。而且这次根本也不算暴跌,基本每次回撤的幅度都在减小,筹码在充分换手,是好事儿。

熊越:很多人觉得昨天是农历的312,跟去年的312相提并论。可以看到昨天没有跌多少,而且到今天基本上又弹回5万了。

Dovey:在过去几年我一直有提到,市场交易结构也发生了很大的变化。更早的时候交易所只是现货市场,再加上它的市值非常小,非常容易有巨大的波动。但是这一次有大量的衍生品、合约市场出来,而且随着期权市场体量越来越大,大量期权交割的时候也会对市场价格有个短期的影响。这个是必然发生的事情,但是不影响长期趋势。

周期共振

熊越:下面进入正题。18个月前,2019年底在嘉楠的上市上,我们两个人也做过一个对话。2019年大部分人蛮悲观的,因为币价也不高,当时我们比较坚定地表达了未来会有一个很大的牛市。到现在来看,这一年币价差不多涨了十多倍。18个月之后,再回过头复盘一下牛市,当时看到了哪些方面,没有看到哪些方面呢?

Dovey:回想那一次的我们聊天(具体内容可以看《属于比特币的黄金时代》)聊了很多宏观周期的叠加。我们不能很准确地预测明天的天气是什么,但可以感知到季节。另外一个类比,太阳系终究会被覆灭,这是必然发生的事情,但我们不会知道明天股市的涨跌。对于长期玩家来说,但凡是对这个行业未来有长期乐观的态度,对大势的把握比所有事情都重要。在18个月前,我们我们提到了会有三个大周期的共振。因为那时候是2019年11月份,我们对接下来的10年的判断是可能会有三个周期叠加。第一,比特币减半周期。第二,经济的债务周期。第三,法币的信用周期。我们判断会有这三个大周期的叠加,会有一个非常强的共振效果,会有一个超级周期出现。当然我们没有想到黑天鹅事件。

熊越:没有想到疫情因素。

Dovey:我们会想到有一个大的经济债务周期的出现,毕竟上一次经济危机已经过去十多年了。没有想到的会以这样一个黑天鹅的形式出现。

熊越:最直接影响币价的不是这样的周期、那样的周期,就是疫情来了,2020年3月美国无限量量化宽松。包括今年初拜登政府开始了1.9万亿美金的援助等等。

Dovey:熊越对宏观经济会有更专业的看法。现在很多传统行业的金融从业者,把纯粹的币价上涨归因为流动性泛滥,因为在它们眼中,加密数字货币是一个很小的另类资产。我个人觉得不能做这么简单的归因,因为从比特币诞生那天开始,就是一个根植于技术自由主义思潮的社会运动。如果大家关注国外,比如这次像游戏驿站这样一个华尔街散户、民粹资本领袖的x现象出现,华尔街散户坐在在自己的电脑面前,完成了2008年“占领华尔街”没有完成的事情。疫情虽然在世界政治上让不同群体更加割裂了,但有一个事情可以迅速达成共识,全世界各地人民都发现,我们值得更好的政府和治理。

因为现代政治经济格局,让各位当权者达成共识的成本越来越高,人民对公共信用越来越失望的时候,大家自然会去想,有什么可以去支撑自己,未来有更多的选择,可以对自己作为普通人的命运有更好的掌握,而不是被各种历史力量所吞没。所以才会有这一系列的社会思潮和社会运动的起来,正好因为咱们这个所谓的"另类资产"是超越传统主权信用资产之上的存在,非常好的契合了这次思潮的崛起。

共识路径

熊越:我觉得很巧的是,还有一个点恰好累积在一起了。去年年中比特币完成了又一次减半,这一次减半之后,比特币的稀缺性恰好达到了黄金的水平,这让比特币成为了最稀缺的一个东西。而且初期比特币的通胀比较高,恰好去年减半以后,比特币的通胀率和美联储一样的级别。所以很多因素凑在一起,让很多人觉得需要持有比特币作为自己财富的载体。

Dovey:当然咱们对这个资产的稀缺性做很多科学性的分析,最关键的是,任何的价值存储、任何的货币本身是一个价格共识,它是一个信仰体系。这个信仰不需要任何实际价值(intrinsic value),因为它是一个自我实现自我的语言(self-fulling prophecy)。每一次周期都有大量的人觉得它会归零,当它每次不仅没有归零,而且还持续创新高的时候,它的价值共识会更加加强。

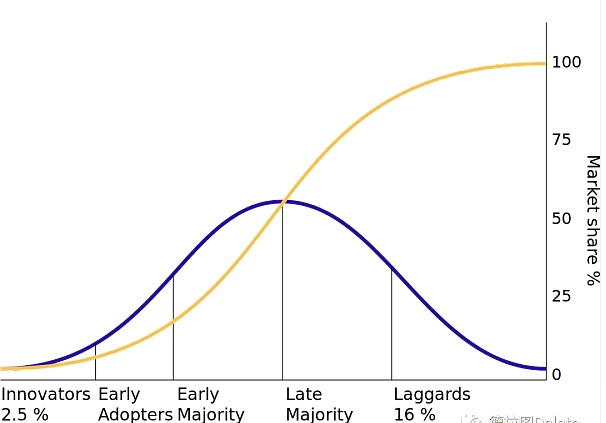

还有价值共识的产生是有不同路径的,我跟很多传统资本圈的人人聊,他们都忽视了这个事情。因为过去不管黄金也好、珠宝也好、核心房产也好,它们的价值共识是由精英向草根渗透的过程,包括苹果手机,因为它很贵,是高级中产和富人用,穷人人看到了,也要拥有这个东西来体现身份。过去人类历史上所有的核心价值载体的价值共识,都是从精英和统治阶级向被统治阶级渗透的过程。但是比特币非常神奇,它起始于一帮非常边缘的人群,最早的那批加密朋克们。然后在在上上个牛市,在2013年开始深入传到硅谷的极客和未来学家还有早期风险投资人群里面

熊越:以及信奉自由市场的和自由主义的人们。

Dovey:对的。从这是2013年到我们看到2017年的牛市,完成对硅谷还有比较前沿的金融从业者的渗透。然后到了这次,已经有达里奥华尔街的顶级玩家的参与和密切关注了。

熊越:这种从草根向精英渗透的过程蛮有趣的,我分享一个事情。今天的会本来邀请了富达的人来,他说,他是我的粉丝。我说,妈呀。我觉得一个草根出身的人,怎么就有了富达总监这种级别的粉丝,我说,这种体验太美妙、太神奇了。

Dovey:像它这种价值共识渗透的路径,会让这个资产有非常强大的群众基础。如果在场的人经历了2017年的94,应该会有个很深刻的感受,其实94之后,中国在这个市场上的话语权、资产的定价权也好、包括算力都在经历一个快速去中国化的过程

熊越:有一个数据,中国的算力首次跌破了70%,只有60%多了。最早的时候,一个小屋子开会,叫上神鱼、星空,几个人加起来就80%了。

Dovey:而且币价基本上一个微信群就可以操纵。如果连咱们国家这么强大的组织能力能病毒都可以快速压制下去,但是却不能很好的控制比特币的任何一个环节,那么世界上应该没有什么国家可以了

熊越:当年确实是这样。

我觉得比特币的价值基础很稳固的一个原因,现在可以看到很多从社群出发的meme,它创造价值和共识的唯一途径,就是大家一起发很多表情包。比特币的价值来自很多东西,比特币最早也是个meme coin,特别是在不到1美元之前,表情包也是由比特币开始做出来的。当时比特币社区做了大量很搞笑的表情包。

Dovey:这跟我刚刚讲的情况也相吻合,因为这是一个适用于大众人群的民粹资本主义运动。

熊越:比特币有趣的地方在于,不同行业的从业者都会会在研究比特币的过程中发现吸引他们的东西。可能一些技术爱好者,会觉得工作量证明技术上很优美,一些经济学的爱好者或一些自由主义者,觉得这个东西符合他的愿景,他是一个多元化的价值。

Dovey:是的,每个人自己眼中都有自己需要比特币的原因,不是比特币需要你,是你需要比特币,你需要想想为什么需要这个东西。不管大家为了赚钱、储值或抗法币通胀,或者为了逃离一些财富的重新洗牌,每个人都有一个需要比特币的核心原因,而且是其他东西替代不了的。

熊越:还有一些人是被涨服的。

Dovey:是的。

机构入场

熊越:从上个周期开始发生的一个巨大的趋势就是,比特币社区一直相信一个路线图,就是从加密朋克,到自由主义者,到普通人,过机构,再到国家进场。从2019年开始能明显感觉到,确实有很多机构真的进场了,甚至包括特斯拉的进场。

Dovey对这块比较熟,分享一下如何看。

Dovey:机构牛这个事情,我去年专门在砝哥的会上说了一次,写了一个《来自西方的明牌长牛》文章,观点还是一致的,大部分细节大家可以去看原文章。大家可能对美国机构没有一个很直观的感知,大家可以想像,如果你在国内直接用支付宝买币,工商银行、建行可以帮你做比特币的储蓄业务,大家可以这样想象这是不是对比特币在普及意义上重大的里程碑。而这就是美国的情况。

我大致可以把机构分成两种,一个是帮你买币的,灰度是帮你买币,就是它自己不屯币,这是帮别人买。一类是自己买币的机构,像特斯拉。无论是哪类机构,帮你买币的机构赚的是手续费,它希望这个资产的体量越大越好,所以它是天然的多头,天然要唱多。因为它的收益是这个资产体量的比例。自己屯币的机构更是了,像MicroStrategy这样的公司,资产表上95%都变成了比特币资产,实际上它已经变成一个高溢价的ETF。特斯拉更是玩了一手很妙的资本运作,如果特斯拉要用自己的股票做抵押借债,资金利用率很低,因为特斯拉的股票评级接近垃圾评级的边缘。

但是马斯克是一个非常厉害的人,靠自己增发股票,而不是抵押股票,换取了大量的美元现金。用美元现金换了非常一个非常硬的优质资产(比特币),是一个优质的抵押物。Microstrategy最近几次借钱买币,是零利率借钱,而且是超过10亿美金的借款,零利率借了四年。在美元流动性泛滥的情况下,结合各种社会运动思潮,比特币已经成为的法币的流动性黑洞呢?如果看懂逻辑的话,这次的超级周期真的是明牌中的明牌,逻辑实在太清晰了。

熊越:我们2019年还有一个事情,是当时没有太多讨论,但去年开始崛起,就是DeFi。DeFi的崛起,对于比特币有什么影响?

Dovey:DeFi的崛起是绝对利好大饼的。巴菲特一直对比特币一个很大的诟病,因为他不喜欢任何的非生息资产。黄金也一样,黄金生息难,黄金作为抵押借贷的话,也不是一个很好的抵押物。但是DeFi让比特币变成非常好的生息资产,而且是我们这个加密数字世界信用等级最高的平行资产。Defi现在在做的事情就是横跨两个平行宇宙的巨大套利,从比特币角度,当然是利好。

熊越:还有一个角度,有很多传统资金很进入这么一个另类市场,对身价1亿的人说,拿点钱买大币。他一看买了明天跌500万,就不太容易进入。但现在可以看到很多人很能接受以DeFi进来的逻辑,就是把他的资产换成稳定币,这样风险很小,稳定币在DeFi的市场有一个年化50%的利率,这对他来说,就是一个令人心动的事情。上了贼船,很难下去,这些钱慢慢会有一部分变成比特币。

Dovey:有一个事情,如果大家去年开始玩DeFi或今年刚玩的话,会觉得DeFi是去年突然爆发,其实也不是。我在微博上说了很多次,很多像古典DeFi,譬如Maker DAO和Aave,其实是上个周期的事情,包括Uniswap也是2018年开始做还一直不被人看好融不到资的项目。我们这个世界跟传统金融不能做一个一对一的映射,现在有很多朋友进来做新DeFi项目,就说要做衍生品。我问他,为什么要做DeFi衍生品或链上衍生品?他说,传统金融世界里这个市场很大,这是一个常见的路径依赖,或者说“natural next step fallacy”。现阶段的DeFi一样非常早期,跟我2017年那篇流传很广文章一样,现在处于DeFi历史的前三分钟上,有大量的金融的乐高根本没有搭完。所以大家应该深度参与和关注这个事情。

熊越:展望一下未来吧。年底的币价,你会看到多少呢?

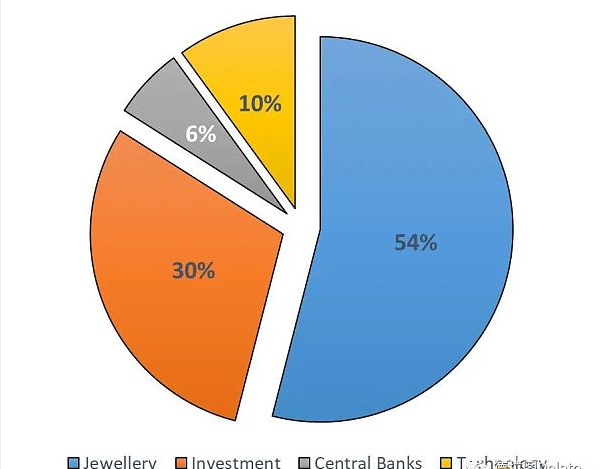

Dovey:预测币价我也说过很多次了,去年的文章就讲了,在5万到5.5万之间是一个非常大的分水岭。翻过5.5万,作为不错体量的资产,未来会有更多的传统金融架构基础进来为它服务。但人性是不会变的,什么时候这个东西会进入熊市呢?就是新进来的钱不够支撑止盈盘时,市场永远是由供需决定的。家要知道所有的顶点,咱们在顶点时,不觉得是顶点时,这也是人性的自然反应。每一次顶点是一个尖尖顶,它突然被吹上去,砰一下爆炸,就是我们经常说的“below off top”。在这个尖尖顶之前,我觉得是15万美金左右,尖尖顶的below off top估计是20万。15万美金是因为比特币没有工业和装饰用途,所以比较好的对比是黄金投资+储备那部分算出来的市值(下图)大约1/3,所以15w刀就可以摸到这个水平了。也是我对这个周期的最大预期。

接下来的熊市,不会像过去,因为它的下限被提高了,因为玩家属性不一样了,有了大量持币的人。比如MicroStrategy是借了四年的债,它四年之内不用考虑换仓。接下来的熊市,我不觉得是过去那种非常难受的熊市,一熊就要熊18个月。

熊越:最近能看到比特币市场占有率降到50%以下了,是最近两三年的最低点,万卉觉得它会反弹,还是延续?

Dovey:这个指标实在是个很不科学的指标,或者说这个在这个指标的定一下,比特币占比就应该稳步下降。为什么呢?世界上除了比特币可以有无数个主流币和山寨币,我今天就可以发一个德芙币,市值可以单手拉到10亿美金。所以这个指标是没有意义的,国外做过很多研究,很多山寨币没有流动性极差,并且现在有了去中心化交易所之后,山寨币的出现和初始的流动性产生基本没有任何门槛。所以按照现有的这个占比标准,长期看肯定是下降的。国外做过另外个占比分析,如果做一个流动性加权的占比,比特币的长期占比在90%以上的。我觉得这是一个很可怕的事情,因为每个人都可以发一个市值很高的山寨币,我前几天看到一个单纯的空投币,市值30亿美金,前几个还有个土狗之王SAFEMOON,也是市值在50亿美金。这个指标的分子分母的结构完全不符合逻辑,也不能代表任何事情。当然不妨碍交易员根据这个指标去做一些投机和交易,但不能用这个指标作为比特币基本面的参考。

熊越你从2012年开始,到了现在,是什么支持继续为这个行业输出呢?我发现咱们每一次讲的东西都一模一样,这不又把我们2019年讲的东西基本重复了一遍。其实我经常问熊越,是不是该退圈,我们在想是不是读一个PHD,比如我很喜欢生物和医学,熊越继续在奥派里面做更多的专业。我在想,什么在支持你一直做输出呢?

熊越:我觉得就是人吧,这样行业在高速地发展,会增加很多很有趣的人进来。中午午餐会上,我听说一种新的东西,是海底的IDC机房,在海南做。如果真的退圈的话,与世隔绝,就会跟这些东西脱节。

Dovey:也对。支持我没有退圈的一个原因,就是看到每次周期都有更多优秀的新人进入到这个行业里来。虽然我每次讲一些变化不大的原理,但希望可以让更多的人有一个顿悟瞬间,找到适合自己真正的路。每一次周期有很多投机的人进来,又投机地出去,但也有很多人因为投机进来,但是通过自己的学习,坚定地留在了这个行业,或者成为了比特币价值共识里的一个小小的节点。这是激励我在这个行业,不断输出的原因。如果这一次周期能够跟我们预判类似的话,是一个相对逻辑清晰的明牌强牛的话,大家千万不要过度患得患失,也不要对现在的币价短期有过高的期盼,过于焦虑地在意眼前的一些东西。如果把这个底层逻辑想清楚了,很多事情是不言而喻的。

熊越:简单讲,屯币不动就好了。

- 数字货币

4247167

4247167