美国大选期间比特币价格连创新高

-

OKExResearch:比特币价格屡创新高 哪些“大户”在买买买?

美国大选期间,比特币价格连创新高。

据OKEx行情显示,比特币于11月6日早间一度逼近16000美元大关,年内涨幅超100%,不断刷新自2018年1月至今的最高价格。

不仅如此,传统机构陆续进场、“囤币”活动日益频繁、技术指标趋于看多……一系列利好似乎都在酝酿一场更大的牛市。

事实上,今年比特币价格上涨的重要推手是增量资金的入场,尤其是灰度、MicroStrategy、Square等巨头持续买入,不仅为整个加密市场注入更多流动资金,也在全球范围内引发了更多关注和讨论。

本文主要从几大巨头的市场动态、影响力等层面进行剖析,帮助大家更好地认识比特币市场的重要推动力量。

Top1:灰度

影响力:☆☆☆☆☆

在加密市场,灰度(Grayscale)是一个特殊的存在,不管行情涨跌,都在持续买入,堪称当之无愧的“比特币巨鲸”。

众所周知,灰度是全球最大的加密资产管理公司,由“投资大鳄”DCG集团在2013年创立,主要服务于机构投资者。

据官网介绍,该公司旗下产品分为单一资产信托和多元资产组合基金,前者共有9支产品,包含比特币信托、以太坊信托等,后者是一支名为灰度大盘基金(Grayscale Digital Large Cap Fund)的产品,该基金包含比特币、以太坊等市值排名靠前的加密资产。

来源:灰度官网。整理:OKEx Research

据AICoin指数行情显示,美东时间11月4日,灰度比特币信托持仓量增加7809BTC,总持仓量已达490345BTC。这是10月14日以来,连续第16个工作日有所增持,累计增持41896BTC。

持续“扫货”的同时,灰度资产管理总规模已突破86亿美元。

得益于这些数据,灰度频频成为各大媒体报道的重点,而这又恰恰有利于其吸纳更多的机构投资者。

当然,灰度的目标显示不止于此。该公司在持续买入的过程中,还在加强对加密资产的研究,持续输出带有引导性的报告内容。

以近期发布的《比特币和数字黄金的崛起》为例,该公司指出:“历史上,黄金在以物质交换为动力的经济中起着核心作用,但我们今天生活的世界是数字世界。随着我们的货币和支付系统的发展,比特币有可能取代黄金,成为最终的价值存储资产。”

持续买入+内外部宣传,灰度在加密世界的影响力在持续增加,而这或许又会给比特币市场带来更大的想象空间。

点评:

对于机构投资者而言,除了关注稳定的收益,还会考虑投资标的的合规性。灰度显然深谙此道,因此主动拥抱监管。自今年以来,该公司旗下的比特币信托、以太坊信托已先后获美国SEC批准。

另外需要注意的是,灰度创始人Barry Silbert是鉴定的加密货币信仰者。在接受媒体采访时,他直言坚定看好加密货币的未来,机构投资者向加密货币市场进军将变得更为清晰。“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

可以预见的是,在Barry Silbert的带领下,灰度将在加密市场继续高歌猛进,而这又会不断吸引更多的增量用户和资金。

Top2:Square

影响力:☆☆☆☆

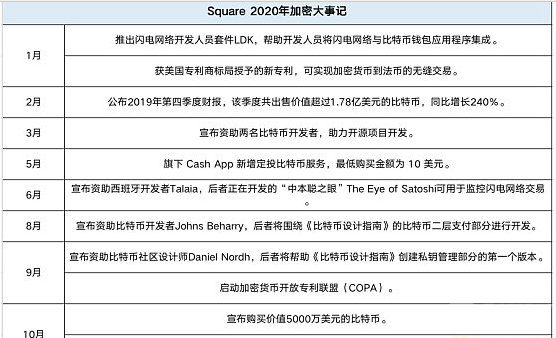

10月8日,Twitter CEO Jack Dorsey(杰克·多西)创立的支付公司Square宣布,已用5000万美元购买了4709枚比特币(即平均每枚比特币10,600美元)。截至2020年第二季度,这笔投资几乎占该公司总资产的1%。

该公司在一份声明中说表示:“Square认为加密货币是一种经济赋权手段,并提供了一种参与全球货币体系的方式,这符合公司的宗旨。”

Square此举不仅得到了加密世界的关注,也获得了传统机构的支持。摩根大通在近日的报告中表示,Square宣布向BTC投资5000万美元是“对比特币未来发展的强烈信心投票”,也表明这家支付公司认为比特币作为一种资产有很大潜力。尽管Square的5000万美元投资与MicroStrategy投入的4.25亿美元相比相形见绌,但摩根大通表示,Square可能会进行更多购买。

来源:网络。整理:OKEx Research

事实上,Square自2018年起便活跃在比特币市场。彼时,Square 旗下的“美版支付宝”Cash APP已支持比特币购买交易。

今年5月,Cash App新增定投比特币服务,允许用户设置每日、每周或每两周购买比特币的频率,最低购买金额为10美元。

根据加密分析公司Messari的说法,支付巨头Square在过去12个月中购买了价值约15亿美元的比特币,以促进其移动应用程序上大量的客户需求。

点评:

一边在默默增持比特币,一边为增量用户提供便捷入口,Square对于比特币的推广和应用功不可没。

这从Square在加密世界的影响力也可以窥见一斑。10月8日晚间,在该公司宣布购入4709枚比特币后,低迷多日的BTC应声上涨2%。不少加密人士也纷纷参与推特互动。

当然,这里不得不提Square幕后的大佬Square创始人兼 Twitter CEO Jack Dorsey,一位不折不扣的比特币信仰者。

在他看来,数字货币将替代美元在全球金融领域的主导地位,成为全球主要的支付货币,这种转变可能会在10年甚至更短的时间内发生。

多年来,他不仅持续投资和步道比特币,自助比特币开发者,还让推特成为加密信息传播的重要阵地。

更为重要的是,Jack Dorsey旗下的Square正成为越来越多普通民众接触和拥有比特币的重要通道,这对于比特币的大规模采用尤为关键。

Top3:MicroStrategy

影响力:☆☆☆☆

今年8月,纳斯达克上市商业智能公司MicroStrategy正式宣布,该公司已累计买入21454枚比特币,总价值约2.5亿美元。

一个月后,MicroStrategy宣布再次增加比特币持有量,购入价值1.75亿美元的比特币。

前后两次,MicroStrategy总投入约4.25亿美元,持有38250枚比特币。

虽然与灰度相比,MicroStrategy的持币数量并不多,但同样引起了加密世界的广泛关注,因为MicroStrategy是全球最大的独立BI(Business Intelligence)公司,其大举进入意味着比特币在迈入主流世界中又迈出了重要一步。

有意思的是,MicroStrategy创始人Saylor曾对比特币持怀疑态度,但现在已成为比特币“铁粉”。据他透露,在公司购买比特币之前,他已经购买了17732枚比特币作为个人资产。

促使Saylor观念转变的是对众多资产类别的深入研究。他发现所有可以涨10倍的机会都有共同点:1.已经实现了1000亿美元以上的市值;2.规模是下一个最大竞争对手的十倍时。

纵观市场,比特币无疑是最好的选择,因为其规模远超1000亿美元,超过加密市场总市值的50%,是其他加密货币(不含ETH)的10倍以上。

这套方法论不仅说服了Saylor,也赢得了公司层面的支持。据Saylor透露,投资比特币的决定是经过董事会和公司的投资者、审计员、高管讨论后作出的。“这不是投机,也不是对冲,而是公司经过深思熟虑后制定的策略。”

点评:

纳斯达克上市公司购买比特币,这本身就极具话题性,不仅得到了行业媒体的报道,连华尔街日报等传统媒体也表现出较大的兴趣——比特币又一次进入主流视野。

从入场时机看,MicroStrategy虽然属于后来者,但并不妨碍这家上市公司获得高额回报。

根据加密研究员Kevin Rooke公布的数据,过去3年半中,Microstrategy从其业务运营中仅获得7800万美元的净收入,而其近期从比特币投资中获得的收益已超过这一数据。

事实确实如此,如果按Microstrategy购入比特币的总金额和数量计算,平均每枚比特币的购入价格约为1.11万美元,而如今比特币价格超过1.5万美金,该公司的投资回报已超1.5亿美金。

初次进场便尝到巨大甜头,任何一家公司或个人都会对比特币刮目相看。在接受采访时,Saylor表示将会持有其公司的比特币100年,并且不打算出售。

不过回顾MicroStrategy的发展,不少观点认为该公司在蹭热点,因为从互联网泡沫破裂之后,其股价一直呈下跌趋势,而在宣布投资比特币后,股价竟出现了反常上涨。

不管如何,传统上市公司加持比特币,对于行业而言,本身就属于利好,至于是不是蹭热点,不妨把答案留给时间。

Top4:Stone Ridge Holdings

影响力:☆☆☆

今年10月,资产管理公司巨头Stone Ridge Holdings Group宣布已通过旗下子公司-管理超过100亿美元资产的纽约数字投资集团(NYDIG)购入了超过1亿美元的比特币,主要用作资金库储备资产。这是近期继MicroStrategy、Square之后,第三家巨头企业将资金押注至比特币市场。

Stone Ridge Holdings Group创办人、NYDIG创办人兼执行长Ross Stevens表示:“我认为比特币永远是极限未知的力量。比特币可以推动全球公民选择走向更光明,更公平的金融未来。从投资角度来看,我们长期以来一直认为比特币优于现金。”

在他看来,随着目前全球局势发展,比特币是更好的投资选择:“如今,随着全球未被制止的、没有节制的印钞,实际资产的收益逐渐趋向负值,SRHG的10,000多个BTC已成为我们金库储备策略的主要组成部分。”

点评:

相比于灰度和Square,Stone Ridge此前在加密领域的报道虽然不多,但其影响力却不容小觑。据悉,NYDIG代表Stone Ridge托管的这超过1亿美元的比特币只是NYDIG为客户持有的价值超过10亿美元的数字资产的一部分。

按照《福布斯》的说法,NYDIG目前托管的两个最大基金是机构比特币基金(Institutional Bitcoin Fund LP )(1.9亿美元)和比特币收益增强基金(Bitcoin Yield Enhancement Fund)(1.4亿美元)。在过去的10个月中,其客户数量已经翻了两番。

未来可以期待的是,Stone Ridge旗下的数字资产管理规模持续扩大,扮演类似灰度的角色,不断吸引更多机构投资者涌入这一赛道。

- 数字货币

4247167

4247167