吸血鬼攻击如何“窃取”流动性?

-

Sushiswap的阳谋 吸血鬼攻击如何“窃取”流动性?

当若干年后回首2020年这次DeFi热潮时,Sushiswap绝对会是标志性的存在。

快速崛起锁仓超10亿美元、火速上线三大所、价格暴涨后大跌90%、创始人清仓套现、转移控制权给FTX创始人、底部翻倍、流动性迁徙…… 短短几天内,这部DeFi连续剧跌宕起伏,永远猜不到下一幕会发生什么。

不知不觉,Sushiswap已然站在了舞台中心,身旁的Uniswap开始愤怒地咆哮,本来他才是那个享受荣光的“独角兽”。

回顾Sushiswap的崛起,似乎可以将其总结为一场“袁世凯式胜利”,寄生Uniswap,吸血流动性,篡夺革命果实。

这是一场阳谋,依靠对Uniswap发起吸血鬼攻击,Sushiswap成功上位。

Uniswap的弱点

毋庸置疑,蛰伏两年的Uniswap本应是DeFi热潮中最耀眼的明星,名副其实的“独角兽”。

然而,半路杀出的Sushiswap依靠分叉Uniswap,在短短一周内锁仓14亿美元,占据Uniswap流动性的75%,反客为主,一时成为最大的赢家。

Sushiswap正大光明地窃取胜利果实,引得Uniswap创始人Hayden Adams 一阵怒斥:

“Sushi只是任何有能力的开发人员通过一天的努力创造出来的东西。这只是巨鲸在玩的‘鲸鱼游戏‘,试图利用炒作Uniswap创造的价值来获利。”

黑格尔说,“现实性在其展开过程中表明为必然”,Uniswap遭突袭,自然证明其自身存在漏洞,Uniswap的弱点也给了其他竞争对手弯道超车的机会。

第一个弱点,公链性能。

限制Uniswap的第一个困境就在于以太坊的性能瓶颈,交易速度慢,手续费高,更有霸王条款,转账失败,手续费不予归还。

据欧科云链OKLink数据显示,9月2日以太坊全网手续费创历史新高,突破4万枚ETH,建议Gas费用达到519.95Gwei,是以太坊有史以来建议Gas费最高位 ,每笔转账手续费高于40美元。

币价未涨,先被Gas费收割,币民苦以太坊久矣。于是,基于高性能公链Solana创建的DeFi交易所Serum,基于波场的DEX JustSwap成功上位,一时之间,成为财富热点。

第二个弱点,功能简单。

Uniswap的核心亮点在于自动做市商(AMM)机制,这是优势,同时也可能成为劣势。

Uniswap功能过于单一,只能满足最基础的交易需求,缺少实时K线图表,满足不了很多人通过设置限价订单的模式来实现预期收益的需求。

基于此,Unitrade 诞生了,一个基于 Uniswap 流动性的订单簿交易所。

第三,也是最致命的弱点,激励不足。

翻译成人话,没有发币,这就是Sushiswap能够窃取胜利果实的关键所在。

Uniswap中对于流动性提供者的激励仅有一项,交易手续费奖励,这对于提供流动性的矿工并不友好,他们承担着风险,支撑起了Uniswap的成功运转,却无法随着Uniswap的指数级增长获得更多的收益。

此外,用户向AMM池提供流动性的也会造成无常损失——在AMM中存入代币与仅仅在钱包中持有这些代币之间的价值差异。当AMM内代币的市场价格在任何方向上发生偏离时,就会产生这种暂时性的损失。

于是,Sushiswap看到了机会。

Sushiswap直接复刻Uniswap的设计,沿用AMM(自动做市商)机制,区别在于,Sushiswap引进了代币激励。

SUSHI跟随以太坊区块产出,总量无上限,前10万个区块中每个区块释放1000 SUSHI,后续每个区块释放100 SUSHI。

除了具有治理功能,SUSHI兼有平台币特征,0.25%手续费直接分配给活流动性矿工外,另外的0.05% 则是用于回购SUSHI。

这样,提供流动性的矿工,不仅可以获得手续分成,还可以获得代币奖励。

产量放大10倍的头矿,让矿工蜂拥而至。

巧妙的一点,前10万个区块,SUSHI被奖励给在Uniswap上为USDC/ETH、SUSHI/ETH等13个代币池注入流动性的矿工;0万个区块(约两周)后,Sushiswap再把Uniswap上的13个代币池迁移至Sushiswap上,理论上,可以成功实现流动性掠夺。

吸血鬼攻击

总结Sushiswap的快速崛起,主要有以下因素:

-

增加代币激励,让提供流动性的矿工获得更多收益;

-

SUSHI代币名义上具有平台币的价值特征,分红+回购;

-

延用Uniswap的机制,减少投资者的认知门槛;低门槛高兼容性。

此外,最不能忽视的一点在于,Sushiswap初期兼容Uniswap代币池,赤裸裸地拉拢Uniswap的用户参与SUSHI挖矿,然后再进行流动性迁移,这相当于在趴在Uniswap上吸血,一边侵蚀竞争对手的市场份额,一边增加自己的知名度,转化为自己的流动性,一箭双雕。

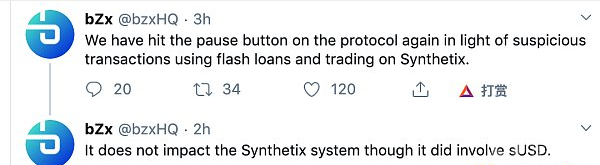

加密货币分析师Martin Krung 认为,Sushiswap此类做法就是吸血鬼攻击。

简单来说,加密货币的吸血鬼攻击就是将其他项目的流动性转移至己方项目,从而夺去其他平台的流动性,增加己方平台的价值,实现快速崛起。

Martin Krung总结了两种程度不一的吸血鬼攻击方式:

简单的吸血鬼攻击,A 没有治理代币,只有B 发行了$B。

-

复制项目A开源的智能合约和前端系统。此时,A项目还没有发行任何代币,只是通过交易收取一定的手续费,然后回馈给为平台A提供流动性的用户。

-

将流动性挖矿从项目A迁移至项目B。利用激励机制,将B项目的代币$B发送给跟随迁徙的用户。

-

项目B开始启动治理,与持有$B的用户共享收益。

-

最后,项目A渐渐失去流动性,从而失去平台收入。

这就是SushiSwap 正在对Uniswap 做的事。

SushiSwap公开号召Uniswap的流动性提供者,将他们在Uniswap V2拿到的LP代币,转移至SushiSwap的资金池,从而收取SUSHI作为奖励。

在利益的唆使下,Uniswap 的流动性提供者就会慢慢转移至SushiSwap,进而榨干Uniswap 的流动性。

除了这种简单的吸血鬼攻击,还有更复杂的吸血鬼攻击。

复杂的吸血鬼攻击,假设A 和B 都有发行治理代币,做空$A,做多$B

-

积累资本:出售$B,填充项目方的资金库。

-

使用一半的资金,在借贷市场上借出尽可能多的$A。

-

剩下的一半则买入$B ,投入借贷市场,以达到杠杆做多的目的(买入更多的$B)。

-

将流动性挖矿从项目A迁移至项目B。如同简易版,提供$B作为奖励,与此同时,项目B可开始抛售$A打压其市场价格,甚至是动用部分资金在借贷市场上借出更多$A来抛售,与此同时,买入$B以拉升$B的市场价。

-

鼓励流动性提供者从A平台迁徙至B平台。当$A迅速下跌,平台A已渐渐失去流动性。

-

买回低价的$A以偿还,并透过前述的杠杆操作回收资金。

-

最后,将$USD和$B分配给持有$B的用户。

重复上述步骤,利用杠杆加大对$A和$B的市价影响,完成将用户从项目A转移至项目B的目的。

吸血鬼攻击可以理解为是一次简单却又光明正大的 "黑客攻击",既可以是以大欺小,也可以以下犯上。

流动性内卷与反击

用当下一个时髦的词解释,这或许可以称之为流动性内卷。

在Martin Krung看来,目前DeFi上的流动性挖矿协议,都可能面临吸血鬼式攻击,特别是当SushiSwap证明此方法行之有效后,分叉项目,在原项目上寄生或者迁移挖矿抢夺流动性可能成为不少项目方的新选择,毕竟“抢”是最快的“致富之路”。

比如,最近大热的Curve 分叉项目Swerve。

DeBank 数据显示,Swerve上线仅三天锁仓量已达 4.18 亿美元,而Curve的锁仓量为10亿美元,近一周出现小幅下滑。

在模式设计上,Swerve并不是完全意义上的分叉,而是直接调用curve的交易合约,Swerve所做的相当于添加了一个代理模式,资金存储在Swerve上,这也称得上是一种寄生与吸血。

面对潜在的攻击风险,Martin Krung呼吁,项目方应该尽快执行某种方法,锁定住平台的流动性,或是奖励能长期提供流动性的用户,以防止其他项目方执行迁徙挖矿的攻击模式。

如今,寿司SushiSwap创始人已经将控制权转给FTX创始人SBF,随后SBF在推特表示,SushiSwap 将推迟流动性迁移,一旦确信迁移代码可以正常工作(可能需要修改代码),将会开始 48 小时倒计时。

事实证明,矿工只忠于回报与收益率,不会忠于平台。

面对来势汹汹的流动性“抢劫”,Uniswap团队暂时只能忍气吞声,同时加快V3的开发进程,据推特消息,V3面世时会同步推出代币,增加激励,从而让流动性回流,这将会是另一场流动性大战。

Perpetual Protocol 创始人Yenwen Feng在推特表示,如果他是Hayden Adams (Uniswap创始人),他会启动带有代币的Uniswap V3,然后开启吸血鬼攻击,就像SushiSwap曾经对Uniswap做的那样。

DeFi世界中,抢夺流动性的战争不会停止,加密吸血鬼在黑夜潜伏,随时重现人间。

参考资料

1.Vampire Attack/Vampire Mining - an attack on liquidity dependent protocols,Martin Krung

2.《看懂SushiSwap 吸血鬼攻击:遭批跟次贷危机CDO 雷同,它如何榨取Uniswap 流动性》Blocktempo

作者/ 李枫

运营/ 阿瑞

-

- 矿业

4278271

4278271