日本CBDC可以提供的各种功能和服务

-

- CryptoWars加密战争

- 2020-07-06

- 栏目:监管动态

- --

-

APP下载

APP下载

-

日本CBDC研究小组首轮报告 都说了什么?

日本银行(央行)于7月2日发布了一份技术问题汇总报告,同时表示将为解决相关课题进行试验。日本银行2月在结算机构局内成立了央行数字货币研究小组,此次报告是该小组的首轮成果。报告指出,央行数字货币要投入使用,必须具有与现金同等的功能。具体来说,需要成为“每个人随时随地都能安全放心使用的支付方式”。需要进行的课题包括儿童和老人等都能使用的终端、通信和电源中断的环境中也能使用的离线支付功能以及在确保安全性和隐私的同时防止洗钱。

报告认为,确保每个人都能使用的“普遍接入”(Universal Access)功能尤为重要,现行数字支付普遍使用智能手机,但日本的智能手机普及率只有65%(2018年数据),没有手机的儿童和老人无法使用。报告中表示,日本银行将探索使用智能手机和新终端(例如卡和可穿戴终端)的方法,实现兼具便捷性和安全性的离线P2P支付。

另外,CBDC应具备不受环境影响、随时都能使用的“可靠性”功能。使用智能手机等的电子支付方式,很多情况下必须有通信网络和电源,发生地震等紧急情况时,存在无法使用的担忧。数字货币需要具备在这种“离线”环境下也能支付的功能。

虽然目前也可以使用智能手机的无线通信技术进行离线支付,但存在的课题是如何准确掌握使用情况和采取防洗钱等措施。此次的报告提出了对离线支付设置金额上限的方案。

CBDC分类账管理类型:管理机构、交易记录方法、货币价值存储

为了了解CBDC可以提供的各种功能和服务,包括离线支付功能,必须先了解分类账的管理类型。报告从管理机构、交易记录方法和货币价值存储三个角度对管理类型进行分类,不同类型下的CBDC可以提供的服务和技术特征有所不同。

-

管理机构角度:中心化管理类型和分散式管理类型

在中心化管理型中,单个实体管理分类账,并负责交易验证和交易记录。由于中心化管理型结构简单,在交易即时确认和大额交易处理方面具有优势,但是单一结构存在单点故障问题,一般通过安装备用设备确保故障恢复能力。目前的支付服务大多是中心化管理型。

在分散式管理型中,多个实体管理同一分类账,每个实体都负责交易验证和记录。通常是基于分布式账本技术(DLT)。通过多点验证和账本管理提高系统弹性,其智能合约提高系统的可扩展能力。但是这种结构导致交易时间延长,并且存在易受网络攻击的漏洞。

-

交易记录方法:账本类型和代币类型

账本类型,是将账户余额与每个用户相关联。与私人部门银行存款类似,将个人信息(如真实姓名、地址、身份证号等)与账户编码关联,账户余额存储在对应账户中。在账本类型中,用户需要将密码提交给账本管理者以验证身份。这种机制让账本管理者更容易实施反洗钱/反恐怖融资(AML/CFT)和了解您的客户(KYC),但很难保护隐私,以及给通用接入带来问题,比如外国游客无法使用该类型的CBDC。

代币类型,是通过密码学的加密技术将每个代币通过公钥、私钥与用户关联。创建公钥时无需个人信息,因此难以跟踪交易历史记录,确保了隐私但也对AML/CFT执行构成障碍。

-

货币价值存储:远程类型和本地类型

远程类型,是指使用远程服务器上的数据库进行货币存储,在中心化管理类型中是管理员服务器,在分散式管理类型中是每个验证者的服务器。分类账信息没有存储在终端中(例如智能手机或个人计算机),即货币价值没有存储在终端,只是通过在线连接服务器,进行交易结算。在在线环境中,用户可以访问服务器查询账本的CBDC余额。

本地类型,是指在进行脱机付款时,用户可以预先使用其在分类账本上的CBDC(即货币价值),即在用户终端实现货币价值的本地存储。存储在用户终端的用于离线支付的CBDC信息同样需要在分类账中记录和维护,当用户进行在线交易时,必须将离线支付的交易信息反馈到分类账中。离线支付存在很多使用风险,如当双方在离线环境中进行P2P支付时,存在双花风险,而这一风险只能等到在线连接后才能识别,为避免这一情况,可以在CBDC从分类账转移到终端的时候,将所转移的CBDC在分类账中锁定,仅在终端更新和记录CBDC交易信息。若需在联机环境中再次使用之前锁定的CBDC,则需要删除终端上的CBDC。

离线支付所需的基本功能:安全存储货币、信息传输、所有者和终端的身份验证、付款说明

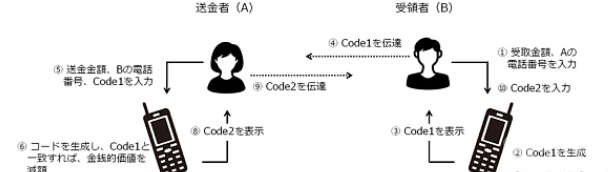

图1:离线P2P支付试点项目DigiTally传输过程

在离线环境中,分类账管理员无法确认交易,因此,使用用户终端确保支付安全和支付最终性至关重要。报告中使用肯尼亚的试点项目“DigiTally”进行离线支付的机制说明。DigiTally使用功能手机作为终端。

尽管DigiTally的离线支付是基于简单机制,但已包含了离线支付的必要功能,1)安全存储货币;2)用户之间的信息传输;3)所有者和终端的身份验证;4)付款说明。

-

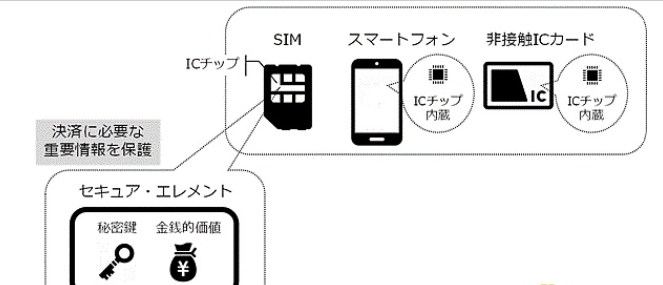

1)安全存储货币

DigiTally将货币值存储在SIM卡IC芯片内置的安全元件中,以确保安全性。为此,有必要将DigiTally程序添加到SIM卡,开发一种新的粘贴式SIM卡用于存储付款所需的功能,并将其粘贴到SIM卡的正面。这些操作可以将货币值存储在SIM卡的安全元件中,并可以添加用于身份验证的私钥。

安全元件是一种防篡改材料,可防止篡改和盗窃信息,例如在遭受硬件攻击时破坏电路和配备(防篡改)。安全元件已经广泛用于需要安全性的支付领域,例如,类似于Suica和PASMO等电子货币,另外,在信用卡/借记卡中,安全元件也用于存储终端认证所需的私钥。

图2:芯片和安全元件

-

2)用户之间的信息传递

在DigiTally的情况下,由于未使用终端之间的通信功能,因此用户在付款时会发送必要的信息(付款金额,发送方和接收方电话号码,代码)。

-

3)认证,包括持有人认证和终端认证

为了确保付款安全,用户需执行两项任务,包括使用其功能电话进行必需的持有人身份验证和交易伙伴终端身份验证。

持有人身份验证是一种用于确认功能手机用户是合法持有人的方法。可以在使用和操作功能手机时设置密码输入。当设备丢失或被盗时,可以防止不知道密码的真正拥有者以外的任何人非法使用该设备。

在用户付款之前验证贸易伙伴设备的真实性,这一过程称为终端身份验证,该过程也广泛用于电子货币和信用卡/借记卡中。在DigiTally中,具有添加到SIM卡的程序的合法设备会存储称为“私钥”的数据。如果可以确认拥有私钥,则可以验证另一个终端的有效性。因此,在实际交易中,不是公开私钥,而是使用基于私钥生成的代码对生成的终端进行身份验证。具体而言,用户使用自己的功能电话接收从贸易伙伴传输的生成代码,通过判断与输入的代码是否匹配,可以确认伙伴终端的有效性(伙伴终端具有私钥)。

-

4)付款说明

为了执行付款,发送者和接收者的功能电话会指示并记录存储的货币值的增减,覆盖货币信息。DigiTally允许用户通过在其功能手机中输入付款金额,交易伙伴的电话号码和代码来传达和执行付款指令。

总结出一系列课题之后,日本银行表示将通过实证试验来探索央行数字货币的可行性。虽未透露实证试验的启动时间,但估计会与民间金融机构及支付运营商等合作,致力于在技术层面上验证离线环境下能否支付等。对于央行数字货币问题,虽然日本银行称“目前没有发行计划”,态度和以前一样,但表示会根据数字支付需求扩大的情况推进筹备工作。日本银行1月与欧洲中央银行(ECB)等5家海外央行成立了联合研究团队。

日本银行为了在支付领域与民间企业合作,2月成立了名为“支付的未来论坛”的协商平台。在其下面设立了“数字货币分论坛”,将于7月30日召开首次会议。此次报告中提出的央行数字货币技术问题也是讨论议题

-

- 监管机制

4278271

4278271