比特币持有者数量回升

-

- Roblox罗布乐思

- 2020-07-02

- 栏目:DeFi

- --

-

APP下载

APP下载

-

后市看涨?多角度解析 BTC 基本面

即使是按照加密货币市场的视角来看,今年也是动荡不安的。随着在3月份传统市场因为对新型冠状病毒的恐惧而出现下跌,比特币也随之下跌,这动摇了“比特币是避险资产”的说法。但此后很快,随着比特币接近第三次减半,稀缺性的说法占据了上风,比特币价格出现了反弹。从那时起的一个多月时间里,比特币和大多数加密货币一样一直在这个区间波动。

尽管价格走势保持相对稳定,但链上和市场活动中出现了有趣的现象。通过分析IntoTheBlock的数据,我们能够对比特币的现状进行整体的概述。并且根据网络活动、所有权模式,还有与更广泛的市场、订单簿数据和衍生品市场的相关性,我们能获得对其基本面的更好理解。

比特币持有者数量回升

利用比特币的透明性,我们能够提取与其相关的有价值的信息。一个特别相关的数据点是拥有比特币的地址数量。虽然地址数不一定等于用户数,但它是追踪网络参与者数量的一个有用的参考指标。

使用总地址指标(Total Addresses indicator),我们可以看到,拥有BTC余额的地址数量在5月1日达到峰值,大约有3050万个地址。此后,比特币持有者的数量减少了37万,在6月13日达到区间最低点,如下图所示。

整个6月份的后半部分,这一趋势发生了变化。有余额的总地址在6月22日(截至写稿时有数据的最近一天)达到了月度高点。

虽然持有比特币的地址数量不一定是价格的预测指标,但它确实反应了持有和交易该加密货币的操作者数量。从历史上看,它与价格走势有着较低的关联,之前的峰值记录是在2018年1月。此外,比特币作为一种交换或潜在的价值存储媒介,其基本价值实际来自于用户拥有和使用该资产。因此,持有者数量的回升可以理解为比特币的网络活跃度的一种积极性发展。

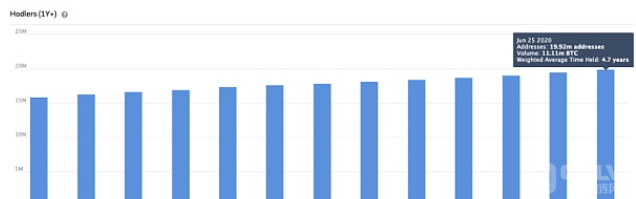

比特币坚定持有者(Hodlers)接近一个重要里程碑

从比特币通过持有它的地址数量中积累价值的观点出发,比特币作为价值存储的潜力还取决于它的坚定持有者如何使用它。由于价值存储的一个基本特征是保值而不贬值,如果总的来说比特币持有者不断抛售--产生价格下行压力,那么它将无法维持其购买力和价值存储的地位。

另一方面,具有长期投资眼光的用户会支持比特币作为价值存储这样的主张。IntoTheBlock将坚定持有者(Hodlers)定义为持有期超过一年的地址,因此坚定持有者为比特币作为价值存储提供了基础。

从上图可以看出,尽管有波动,但 "坚定持有 "比特币的地址数量在今年一直保持着持续上升的趋势。目前这个数字已经接近2000万,约占所有有余额的地址的三分之二。同样,约60%的比特币流通供应量由这些地址所持有,平均持有时间为4.7年。

这种长期投资者的持续增长有助于将比特币作为价值存储的主张,因为事实证明,无论价格走势和波动如何,坚定持有者都不会出售他们的代币。因此,不断增长的坚定持有者社区帮助增强了链上数据的基本面。

比特币与传统市场的关联性引发关注

一些比特币爱好者声称,比特币作为价值存储媒介以外也可以成为一个安全的避风港。避险资产的显著特征之一是,它能够在市场低迷时维持或增加价值。为了实现这一目的,避险资产必须与大盘无关或负相关。那么在今年的动荡时期,比特币的表现如何呢?

在2月和3月的股市抛售期间,比特币--以及大多数加密货币--出现了崩盘。具体来说,3月12日,当标准普尔500指数下跌近10%时,比特币在24小时内跌幅超过35%,现在被大家称为加密货币行业的黑色星期四。由于这次下跌,比特币与主要股指表现出明显的正相关性,其作为安全避险资产的潜力受到了质疑。

虽然这种相关性在随后的几个月里有所下降,但自5月底以来,它一直处于上升趋势。在一定程度上,对第二波新冠疫情带来的经济重启暂停的担忧似乎对比特币和股指的价格都产生了影响。6月19日,比特币与标普500指数的30日相关系数达到了0.72,这意味着两者之间存在非常强的正向关系。此后,比特币与主要股指的相关系数有所缓解,如下图所示。

尽管最近几天比特币的价格有所下降,但比特币与全球股指之间的相关性仍然相当高,而与黄金价格却几乎没有表现出任何关系。这使得人们对比特币作为避险资产的观点产生了更深的怀疑,还引发了人们对类似3月份那样的潜在崩盘同时拖累比特币情况的担忧。

此外,最近与传统市场的高相关性以及价格波动的较高差异性,增强了比特币作为一种不同资产类别的可能性。特别是,它似乎表现为high sentiment beta,这是著名研究人员Malcolm Baker和Jeffrey Wurgler在他们的论文《股市中的投资者情绪》中提出的术语。论文中强调的关键点之一是介绍了high sentiment betas的概念,即 "低资本化、年轻、不盈利、高波动、不派息、成长型公司的股票......它们在投资者情绪上升阶段会取得更高的收益,而在情绪下降阶段,收益则会更低"。

虽然这个论点似乎适用于当前市场条件下的比特币,但并不意味着它将在长期定义比特币。记住相关性并不意味着因果关系,尽管今年早些时候比特币与股市同步下跌,但不能保证历史会重演。因此,即使目前的数据指向比特币跟随传统市场成为一个high sentiment beta,但随着市场的成熟,比特币仍有可能成长为一个安全的避险资产。

现货和衍生品市场发出看涨的交易活动信号

说到市场,除了链上活动,现货和衍生品市场数据也是理解比特币的关键。最近,IntoTheBlock团队在订单簿指标每边交易量(Trades per Side)中发现了一些有意思的趋势。

每边交易量指标显示的是吃单方(Taker)在主要现货交易所每分钟交易中的情况概况。回想一下,做市商通过设置限价单为订单簿提供流动性,而吃单方通过以买入价或卖出价执行市场订单来消除流动性。由于吃单方支付更高的费用,并且能够近乎即时地执行交易,因此总的吃单位置会显示其中一方的情况。此外,作为吃单的买方或卖方的高度优势往往与其各自方向上的大幅价格变动相吻合。

近日,在美国东部时间6月22日中午12点56分,IntoTheBlock的每边交易量指标发出信号,显示有大量买家越过价差。如上图所示,在Binance上,吃单买方和吃单卖方之间的交易量差额仅一分钟内就超过了900个比特币(864万美元)。在这次暴涨之后,比特币在4小时内继续上涨了2.3%。

在订单量指标显示出短期看涨的趋势的时候,衍生品市场达到了近6个月来未曾达到的一个水平。如下文的未平仓指标所示,比特币永续掉期的未平仓合约总金额达到了20亿美元,这是自2月份以来首次出现。

在6月21日达到7日低点后,比特币在加密衍生品交易所的未平仓合约在两天内成功上涨超过10%。一般来说,价格上涨之后的未平仓合约增加被解读为看涨信号,指向更多看涨头寸的开立,确认了上涨趋势。

比特币下一步走向如何?

IntoTheBlock能够通过机器学习来识别最具相关性的地址群仓位,来确定在给定价格下获利或亏损的地址数量和代币数量。基于这些仓位的汇总,我们可以验证支撑位和阻力位,并使用链上数据去确定它们的强度。

从上图中可以看出,IOMAP指标(投资者的平均购买价格相对于当前价格的盈亏状况)检测到185万个地址之前在9,420美元和9,690美元之间的区间买入了115万个BTC:这是一个关键的阻力位,因为这些地址中的几个将试图在他们的仓位上实现收支平衡。此外,IOMAP中在9150美元至9420美元之间的地址群有115万BTC的亏损,这标志了比特币如果想继续攀升,需要克服的两个强大的阻力位。

另一方面,98.6万地址此前在8590美元至8860美元的区间买入了超过65万个BTC。如果比特币继续下跌,预计这将是下一个支撑位,因为这个处于这个位置的坚定持有者可能会试图买入更多,以便继续从他们的头寸中获利。此外,我们可以确定这是一个技术支撑位,因为它在今年的5月4日、5月11日和5月24日被验证过了。

总结

通过分析比特币的网络活动、所有权模式、与股指的关系、订单数据和衍生品指标等关键指标,我们能够对比特币的现状进行一个全面的概述。虽然链上模式以及现货和衍生品交易所预示着比特币的积极发展,但是其与传统市场的关联性越来越大,同时上述的阻力位也让人担心潜在的抛售。归根结底,尽管比特币作为避险资产的潜力正在受到质疑,但其不断变化的故事表明其基本面正在向积极的方向发展。

作者:Lucas Outumuro

翻译:Liam

编辑:Liam

- 数字货币

4247167

4247167