为什么招黑的是交易所?

-

交易所为什么那么“招黑”?

昨日,央行发布了315金融消费权益保护系列文章第八篇,文章中提及了虚拟货币交易所惯用的套路,其中包含拔网线、刷量、洗钱等等。

从数字货币成为“风口行业”,交易所的业务爆发,与此同时,很多投资者在数字货币交易上折损资产,所以至今用户提起交易所,都是功过相抵,喜忧参半。这个领域似乎“黑”事很多,但交易所究竟是什么体质,为什么会这么招黑呢?

交易所的本质

交易所是二级市场交易的载体,加密货币出现后,个人对个人间的交易出现,一手交钱一手打币的方式肯定不方便,为了方便交易,交易所做出同在一个平台内,更方便买卖。

因此,交易所的目标就是实现持币人间便捷的C2C交易,现在我们看到的交易所的交易对,是方便币种间交换的,而交易看到的卖盘、买盘挂单,是为了撮合交易的。交易所在成交时收取交易手续费。是交易所的主要盈利方式。

那在固定的交易手续费收取比例的情况下,交易所要最大程度的促使用户进行交易,是收取手续费最基础的操作。那实现更多的交易可以有两种方式:1.币种的交易量增加;2.币种的数量多。

如果把币种当成商品,也就是商品客单价高和商品数量多的两种主要方式。而交易量好的币种必然是市场中资金实力或发展潜力较好的项目代币,这需要的是交易所可以找到好币种并在上线交易所,然后不断增加币种数量。

从交易本质上增加业务量

如果交易所想要更多的收入,还是要通过创造交易额。也就是要促进用户投资交易。平台币的出现,在2019年出现的IEO热潮,都可以当成是促进交易额的方式。

平台币,业内大多是以类似股权的模式构想的,平台币是用户与平台共进的一个联系,从产品是看,普遍认为是个好标的,投资者踊跃投资,所以平台币在每个平台都是一个重要的交易深度很大的币种。

更重要的是,平台币出现后,交易所从第三方靠手续费收入的平台变成了融资方。

IEO的出现,目标是一致的,是为了用好标的刺激用户的投资欲望,带动市场活跃。IEO以抢购优惠的募资额度来更明显的向用户显示了其未来的收益价值,而足以让熊市中已经休眠的资金进入平台,最后在完成项目募资的同时触发大量交易。

交易所增加业务量的方式是比较固定的,那这些固定有效的方式,会成为被用户“喊打”的原因吗?我们先研究下投资者需求。

流动性和周期给用户带来的伤害

投资者既然做出投资,必然是要有收益。因此,对于投资者选择交易所有几个重要条件:1.手续费更低;2.用户多交易深度好;3.体验更好。

在这里,对应的交易所需要做的是:1交易手续费设置更低比例;2刺激交易流动性;3好用的撮合引擎和操作界面设计。

让用户从使用到“变节”的是后两点。

在传统金融市场中,如果投资者长期持有,相对交易次数少的时候,会造成市场钝化,这时为了提高交易流动性,会有机构来做空,在有效的金融监管和涨跌幅度的管控下,可以提高市场活力。

这种方式在加密货币的二级市场中,演变成了机构主力通过价格涨跌来不断吸筹、卖出,以此盈利,参与到市场中的机构越多,相对的吸筹判断越难,因为投资者都希望低价买入高价卖出,演变成了单个投资者与整个对手盘的博弈。

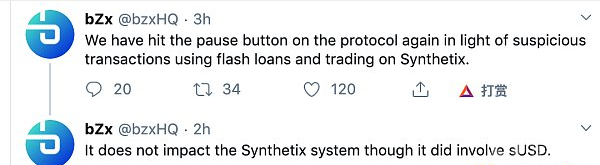

这也代表着投资者入市投资,要面对着无数对立面的投资者去做买入卖出的操作。从现货到合约衍生品,都是这样的状态。当遇到极端行情,大部分的投资者可能都会失去清晰的投资思路,而变成恐慌,很可能就陷入了其他吸筹者的操作陷阱中。同时在这种情况下,最重要的还有交易所软件是否能支撑短时间涌入的流量和操作命令,如果极端行情时App报错,因无法操作用户遭受资金损失,这本不是用户该承担的。

这就是为什么很多投资者从交易所的用户“变节”后开始“黑”交易所。主因仍旧是二级市场的交易性质和产品不完善所致。

投资者的心态

加密货币市场几经牛熊,但势头不减,投资者前赴后继。面对交易这件事,需要更好的心态和认识。

首先,加密货币行情变化迅速,一个相应币种是否具备可投资价值,需要专业判断,而相应的判断,来源于基本面和指标数据,基本面包含项目动向、项目评估等,因此,我们看到项目方在进行各种行为时,同时是对于项目代币的一种积极意义,但并不是绝对的。在牛市时,有过大量不专业的投资者依靠基本面投资出现损失的情况,这表明在投资过程中综合判断需要很重要。

还有很多投资者依赖二级市场指标,通过指标的变化进行买卖操作,但专业的二级市场指标非常多,在某些盘面上,对手盘的做线者可能展现的更多是诱饵。

二级市场始终是金融游戏,这个游戏的输赢,关乎于认知、运气、心态。投资的基本认识,在这里是一定要理解的。投资有亏有赚,两者机会是相等的,投资之前期待收益,但要做好亏损准备。

交易所除了作恶实锤之外,在成熟健康的交易市场中,投资者的收益和亏损从总量上是互补的,有人亏损必然有人赚钱,市场是平衡的,始终遵循零和博弈,幸运儿是少数的,但幸运儿都成了拥护者。

- 交易所

4278271

4278271