比特币到目前为止表现良好?

-

- 以太坊区块链查询网址

- 2020-03-23

- 栏目:DeFi

- --

-

APP下载

APP下载

-

比特币是为应对金融危机而设计的—到目前为止表现良好

比特币投资者对上上周50%的暴跌感到憋屈,但必须记住,比特币是专门为应对全球危机而设计的。如果你已经关注比特币(BTC)足够长的时间,最有可能的是对它的创世块已经有所耳闻。如果没有,下面的图片应该是不言而喻的。

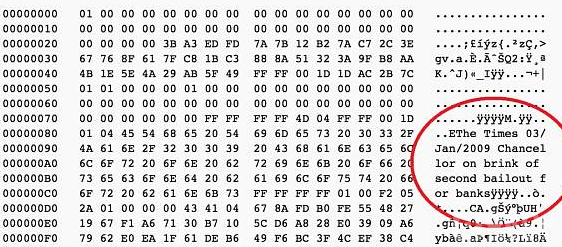

比特币创世块原始数据。资料来源:UnB

如果人们将比特币视为与黄金和房地产竞争的价值存储工具、未经审查交易的交换媒介,或者由于其非通胀模式而成为潜在的记账单位,这其实并不重要。正如数字货币的支持者所说,“蜜獾不在乎”,从这个意义上说他们是对的。最有可能的情况是,比特币的主要用途是什么,人们永远不会达成共识,有些人会争辩说,没有必要这样做。

比特币的设计是独立运作的,不需要银行、政府、国际货币或传统法定货币所需的任何系统。目前正在使用卫星和多跳网络(mesh network)通信系统,以便比特币区块链即使在互联网中断期间也能保持活力。人们不必想象会出现灾难性的情况,因为来自朝鲜和伊朗的人们已经在利用比特币绕开国际制裁。

比特币在上上周下跌45%后如何成为一种价值存储工具?

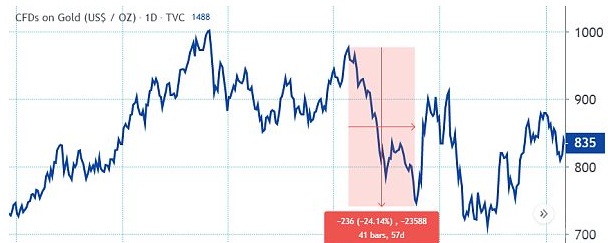

有很多人认为,由于其波动性,比特币不可能成为一种价值存储,但可以从2008年金融危机期间黄金的价格走势中获得有价值的见解。

2007-2009年黄金/美元每日图表。资料来源:TradingView

在不到2个月的时间里暴跌24%之后,黄金显然不像是一个避风港,更令人担忧的是,标普500指数在这段时间内保持平稳。因此,在如此短的时间内分析任何相关性,是否真的公平?在市场不确定的情况下,价格的剧烈波动是否会使黄金的弹性失效?

在比特币进入有史以来第一次重大全球危机之际,也可以说是同样的事情正在发生。这实际上是未来价格大幅上涨的四个触发因素中的第一个;这是我们关注的焦点。

弹性以及与传统市场缺乏相关性

比特币价格维持在5000美元以上,相当于比2018年12月3200美元低点实现了55%或更多的增值。请记住,当前的危机是过去几十年来没有先例的。

标普500指数仅用了3周时间就从峰值下跌了20%,这一点大多数投资者认为是熊市的开始。这是史无前例的,即使与1929年的股市崩盘相比也是如此。

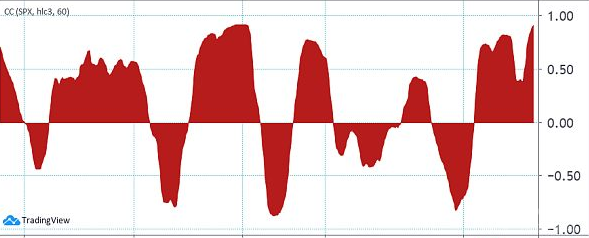

比特币与标普500指数60日关联图。资料来源:TradingView

比特币与股市缺乏关联性是另一个可能有助于新一波资金流入的因素,因为投资者意识到,危机几乎影响了所有可以想象的资产类别。上表显示了标普500指数和比特币之间的价格关系,从-1到+1,这是一个完美的反比关系。这一指标在大多数情况下明显趋向于0,表明这两项资产之间没有一丁点关联性。

2020年比特币减半

在大宗补贴削减后,当量通胀率将降至每年1.8%,但这并不能直接转化为价格的上涨。投资者应该寻找的是网络的可持续性,尽管减半对每一个矿工都有负面影响。尽管这是一个价值50亿美元的产业,但他们却无法阻止它的发生。

比特币现金(BCH)和比特币现金SV(BSV)的存在提醒人们,社会共识决定比特币(BTC)规则,而不是矿商,不是交易所,当然也不是CME。

这些硬分叉的链增加了区块的容量,因此增加了普通用户运行节点的难度。网络持续运行、坚持社会共识的简单事实本身就是一种力量的展示。

比特币能否在当前的金融危机中生存?

尽管目前的危机似乎与抵押贷款信贷无关,但冠状病毒引发的经济动荡可能足以打垮高杠杆企业、实体零售企业和信贷机构。GDP的倒退可能是让人们对整个金融体系信心崩塌的导火索。

没有人可以预测比特币和加密货币将是大多数投资者的首选,但它肯定是一个小比例的竞争者,查尔斯施瓦布(Charles Schwab)在2019年11月发表的报告就证明了这一点。最近,委内瑞拉(Venezuela)、土耳其(Turkey)和伊朗(Iran)在应对本国货币恶性通胀方面举步维艰的例子表明,金融危机可能会导致比特币被越来越多关注并采用的情况加剧。

期待

比特币自诞生以来,一直在耐心等待全球危机的到来。最近的价格暴跌并没有反映出投资者对比特币的网络实力、数字稀缺性或作为交换媒介的能力丧失信心。

即将到来的反弹的潜在因素不仅来自于其分布式和通缩的特质,还来自于金融机构潜在的危机影响和人们对法币的信誉无法维持的担忧

- 数字货币

4278271

4278271