简述Dex 现有问题解决方案

-

- 波卡Polkadot

- 2021-02-05

- 栏目:头条

- --

-

APP下载

APP下载

-

太和观察:简述Dex 现有问题解决方案

Along with the increasing trend of Dex development, issues like impermanent loss, slippage, front-running etc. disturbing users in Defi ecology, The following article will mainly discuss about those problems and existing solutions

也许很多人不知道有个DEX项目差点被叫做Unipeg 一个Unicorn 和Pegasus的混合词,而Vitalik 提议把它改为了Uniswap。 也有很多人不知道X*Y=K做市最早是被Gnosis的Alan Lu提出用于预测市场的。 2020年一月,DEX日成交量仅为百万级别,而一年后的今天,DEX日成交量已达几十亿级别。 伴随着从被质疑到逐渐接受再到如今的CEX纷纷涉足去中心化交易所,足见人们的观念在这一年内产生了巨大改变。 说到底,DEX交易量大增也仅仅是2020年三季度开始的事情。想必知道DEX的人都知道滑点及无常损失的问题,而用过的人则更可能切身体会到在去中心化世界进行交易会涉及到的更多问题。

本文将会基于以下脉络针对DEX的各种问题展开讨论:

-

无常损失

-

滑点

-

隐私保护

-

跨链互操作性

-

以太坊转账费用

-

结语

无常损失

无常损失(Impermanent loss)是在AMM出现后被首次提出的概念,无需预言机,AMM与市场价差依靠套利者抹平,相比买入等值双边资产仅仅放在钱包里,提供流动性AMM会在市场价格变动时自动进行反常的交易行为,也就是价格越低越买价格越高越卖,因而会造成取出时资产价值低于放在钱包里的情况,而这个差值即为无常损失。多数情况下由于价格浮动往往回不到进入流动性池的价格,那么为什么还是有很多人愿意去提供流动性呢?因为对流动性奖励的币种价格有预期,加之交易手续费等收益人们还是愿意去尝试很多山寨项目的短期暴富或龙头项目的长期上升趋势去提供流动性,也即为挖矿。不得不提到的是流动性挖矿应与价值并存,短期收益固然可期但挖空矿池币价归零的例子比比皆是,谁都不想成为接盘侠。因此权衡利弊结合自己对项目的期望值进行操作才是个较好的选择。其次说到无常损失是AMM的自带属性,想必很多人也对如何减小无常损失有所期望。

既然AMM没有预言机而依靠恒定函数曲线定价,那么何不引入预言机不给套利者抹平价差的机会呢。一些DEX后起之秀例如Cofix,Dodo选择了引入预言机从而为了降低无常损失问题。此举可谓在权衡利弊中选择了更大的预言机风险敞口而意图减小无常损失敞口,预言机攻击问题在Defi世界里可谓屡见不鲜,Dodo的PMM (Proactive Market Maker)主动做市形式引入预言机进行喂价,而价格波动时池子则主动的微调价格保证资金池稳定平衡。因此对预言机的依赖度,喂价的准确度需求也可想而知。其次Uniswap的资金利用率也是一大诟病,而Dodo的PMM可模仿人类行为把资金聚集在市场价格附近因而即使只有Uniswap 1/10的流动性也能提供与Uniswap相差不多的滑点。

纵观Uniswap的市场占有率,从2020年7月的30%-40%到如今2021年的Uniswap + Sushiswap共60%,一直趋于稳步上升状态,市场上虽有无常损失解决方案,但效果并不显著,锁仓量和交易量似乎可以说明一切。

滑点

与无常损失不同,滑点并非AMM后出现的概念。与订单簿模式1对1成交不同,AMM的价格取决于资金池储备,因而对于大额交易滑点会被放大也就成为了如今人们对于滑点的恐惧。

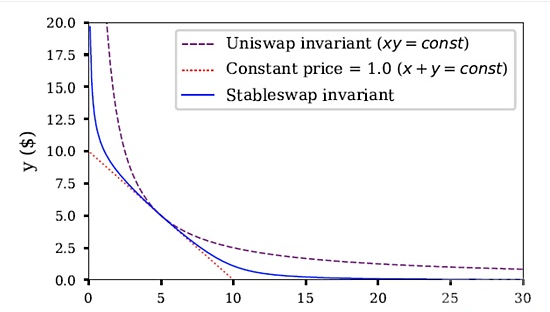

说到滑点的解决方案,则不得不提到以低滑点著称的Curve,CRV在2021年初期币价表现可谓赚足了眼球。 其恒定乘积与恒定和的方式相结合很好的解决了滑点问题,从下图可以看出其曲线(蓝色)在很大一个区域上是很平缓的,也就是说在这个区域内滑点是很小的,所以Curve的机制需要对币价相对稳定的币的兑换可保证滑点极小也就是稳定币。近日Curve宣布以Synthetix为桥梁可做到跨资产交易,也就是说稳定币可直接兑换Wrapped BTC,虽然跨资产对于DEX来说本就可以通过不同的路径达到兑换,但结合到Curve滑点极低对大额交易极为友好的特点,可以说是一次很大的进步。

数据源:Curve whitepaper

除了Curve以外不得不提到的就是1inch,作为DEX聚合器龙头,其拆分交易的方式会将用户的大额交易分成多个部分,去到不同交易所中进行交易如下图所示。众所周知不同DEX由于资金池深度,做市机制及费用不同会有不同的报价。下图Dai-WBTC的百万美金交易将会通过3种不同的路径和各种主流交易所最终得到WBTC,有效的找到最佳汇率和最低的滑点。

数据源:1inch

另一个解决方案则是由Vitalik提出的虚拟余额概念,其在1inch旗下的AMM做市商Mooniswap中得到了实现。当发生交易时,AMM不会同时移动买方和卖方的价格从而创造出套利机会,而是使买卖进行非对称的移动,也就是说AMM这个自动做市买卖行为会经历一个延时,在1-5分钟之内(由社区投票决定时间)缓慢的提高套利者的汇率,结果呢就是套利者仅能抓取一部分的滑点收益,而另一部分滑点收益会仍然由资金池获得,虚拟余额概念不仅能减小滑点损失,也是防止Front-running的利器。

隐私保护

Defi生态一大特点是没有KYC,然而去中心化钱包大部分的法币通道还是中心化交易所,而中心化交易所是有KYC的也就是说不管CEX有没有泄露用户信息的可能,用户信息都是有可能被黑客获取的。万象集团副董事长肖风博士曾在第四届全球区块链峰会上表达过对隐私保护问题的重视,并表示加密算法+区块链是其解决方案。

Front-running 又叫做抢先交易,是由隐私引发出的一大问题之一,在用户进行交易的时候需要支付gas大家都知道,基于用户愿意支付的Eth数量转账交易又会有不同的速度。大额交易通常都会造成滑点造成价格升高,于是有的黑客利用这一机制支付更高的gas抢先在大额交易成交前买入某代币之后再在大额交易完成后卖出该代币,简单几分甚至几秒钟就可以完成一笔无风险的套利。类似的情况也在闪电贷中有所发生,黑客可以复制他人的闪电贷套利策略并先于他人成交。抢先交易的故事说来话长,而其中以太坊矿工在构建区块时的交易排列顺序决定了交易执行的先后顺序,事实上这种套利机器人确实存在并且十分的智能,触发机制和运营方式也各不相同。

而基于此类问题的解决方案,1inch选择开发了隐私交易功能。黑客能捷足先登在于人们可以提前获取即将发生的交易,而1inch的隐私交易功能可以屏蔽流动性资金池内的交易被提前获取。其次,以太坊链上交易是由以太坊矿工选择性打包的,而1inch另一个隐私交易功能可以直接把交易信息送到10个矿工面前,只要gas不是低的过分矿工通常都会选择打包,此举不仅在交易速度上有所突破,更为隐私交易提供了保护。

另一个隐私保护相关概念则要提到Manta,Manta 是支持跨链及保护隐私的去中心化交易所,通过ZK-Snark技术实现交易,而ZK-snark目前已经可以做到端到端的完全匿名,发送方可以在不泄露交易的金额、地址等细节的前提下向验证者证明交易的合法性。其次一个快速的共识协议可提供一个具备隐私保护属性最佳的用户体验,而波卡的GRANDPA共识协议是目前来讲最快速的共识协议之一。隐私是2021年往后的大趋势,对于机构用户及对隐私有要求的用户来说,Manta不失为一个不错的选择。

跨链互操作性

除了上述问题以外,当前的以太坊DEX,只能支持ERC-20代币的兑换。相对于中心化交易所的交易都统一在订单簿上,去中心化的诸多公链目前无法进行交易,这也是为什么会有如WBTC等引入BTC流动性的概念,可除了BTC以外的其他链上资产该如何去交易呢。

有关跨链的解决方案,现有比较火的就是Polka跟Cosmos,ETH2.0可以说是一天不落地,新公链便有很大的炒作空间。而随着平行链插槽拍卖的进程,波卡生态乃至Kusama生态这些还未落地便有很多项目的期待也逐渐被放大。除上文提到的基于波卡的Manta以外,相信很多人也注意到了AVAX一个月内近四倍的币价表现,Pangolin作为首个生态内Dex项目可以亚秒级的速度和低至几美分的成本来自由交易基于雪崩协议或是以太坊的各种加密货币。Cosmos上的Sifchain 将针对包括以太坊在内的20-25条公链进行跨链集成。使跨链集成在资金和开发者资源方面的成本降到最低,据说其TPS可达以太坊的100倍,交易手续费可低至$0.1·。现在已没有项目敢叫嚣是以太坊杀手,我们也未亲身体验到0.1美元的交易费用,所以我们为什么不静静期待这些项目落地呢?

以太坊转账费用

众所周知以太坊现有问题,gas fee在网路拥堵时可达平日的几倍之多,而几十美金的转账费用对于很多散户来说极为不友好。网络拥堵时不仅gas高,传输速度也十分缓慢。这时候也许很多人会想到Layer2扩容方案,但就现存的那么多扩容方案为什么以太坊网络还是那么拥堵呢?究其原因,第一对项目方来说完成迁移会涉及到大量的代码改动进而引起大量诸如审计维护等费用,第二对用户来说转换成本,操作难度都存在一定的挑战。

就最近的Layer2 ZKRollup 方案ZKSwap来说,其丝滑的体验相信很多人都感受过。ZK-Rollup是当前比较火热的两种Layer-2 扩容方案之一,与其他扩容方案相比,ZK-Rollup在安全性、经济性、TPS以及可用性方面都有巨大的优势。所有交易都发生在Layer2上免去Gas费用的产生(如下图所示),高于以太坊百倍的TPS加之实时交易用户不再需要等待一个区块的确认,‘跑路测试’也很有意思。

数据源:ZKSwap

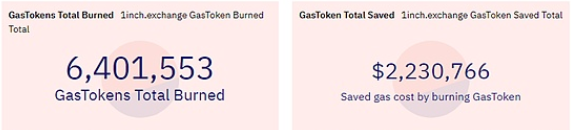

有关居高不下的gas费用,则不得不再次提到1inch,其于2020年6月份发布的Chi gas Token利用以太坊存储退款机制,简单来说用户可在Gas价格较低的时候购买和存储并在gas较高的时候通过销毁以此获得gas退款抵消一部分支出。据官方数据Chi Gas Token最多可为用户节省42%的gas费用,而据Dune Analytics 统计距今已有约600万Gas Token被销毁,截止2020.10月已为用户节省约200万美元gas fee如下图所示。

数据源:Dune Analytics

结语

对比2020年初DEX日均交易量的百万级别到如今2021年初的日均交易量已达十亿级别,这一年的百倍增长同时也伴随着早期头部交易所如Kyber的陨落,更有冉冉兴起的DEX新星比如Sushiswap, 1inch, Curve。 想必2021年头部DEX的竞争只会更加激烈,Uniswap的龙头地位是否会受到考验,SushiSwap能否借助AC生态走出微创新,Layer2 Dex是否能在DEX市场分一杯羹,波卡的落地是否会兴起诸如Manta等的互操作性隐私交易,而聚合器赛道是否将成为未来的流量入口让用户不再与资金池进行交互而是与各种聚合前端进行交互。这些都是未来可期的东西。

数据截至2021.2.5

Reference

0x88. (2021,Jan,5). URL: BlockBeats:

https://www.theblockbeats.com/news/19630

Anton BukovMelnikMikhail. (2020,Aug,10). Mooniswap. URL:

https://mooniswap.exchange/docs/MooniswapWhitePaper-v1.0.pdf

[email protected]. (2020,Feb,2). ZKSwap Whitepaper. URL: zks.org

EgorovMichael. (2019,Nov,11). StableSwap - efficient mechanism for Stablecoin. URL:

https://www.curve.fi/stableswap-paper.pdf

KonstantopoulosRobinson,GeorgiosDan. (2020,Aug,29). Ethereum is a Dark Forest. URL: medium:

medium.com/@danrobinson/ethereum-is-a-dark-forest-ecc5f0505dff

-

- 头条

2320904

2320904