衍生品交易规模将是现货10倍以上

-

- P2Pool矿池教程综合篇

- 2020-10-14

- 栏目:头条

- --

-

APP下载

APP下载

-

衍生品交易规模将成现货10倍以上 比“皇冠上的明珠”更夺目

“如果你没钱,你应该玩合约,因为它能放大你的本金,如果你有钱,你也应该玩合约,因为它能让你的利润翻倍。”已经在MXC抹茶平台上交易半年之久的吴启明说道。这位2019年毕业于俄语专业的男生,自从接触数字资产之后开始研究并交易起合约来。”工作没多久,手里没有钱嘛,如果能用2000(USDT)去买价值1万(USDT)的币,为什么不呢?“

如吴启明所述,数字资产合约交易对于普通投资者的优势之一,就是降低交易门槛的同时又能获得高额投资回报率。与传统金融衍生品类似,数字资产合约以某种数字资产的价格为标的,规定持有人可以在将来某一天,以当前约定的价格交割。

”它的本质在于杠杆交易,比如现在比特币价格为1.2万美元,你要买 1 手次周比特币期货合约。如果你选择了 10 倍杠杆,你只需花 12000*10%=1200 美元的保证金。如果下周五交割日比特币价格涨到 13000 美元,那么你的账户就会增加 13000-12000=1000 美元。加上原来 1200 美元总共 2200 美元。

这个时候我们可以算一下,比特币价格涨了 8.33%(13000/12000-1),而你的账户收入增长了 83%(2200/1200-1)。你的收益是比特币价格涨幅的 10 倍。

当然,如果交割日那天比特币价格跌了,你的损失也会是比特币价格跌幅的 10 倍。有些账户的跌幅超过保证金数量时就会爆仓,即亏损。其中10 倍只是最小的门槛,还有 20 倍,50 倍甚至100 倍或者更高。但目前已经创新出了没有交割日的永续合约,玩法更加灵活多变。“ 吴启明告诉记者。

衍生品交易规模将是现货10倍以上

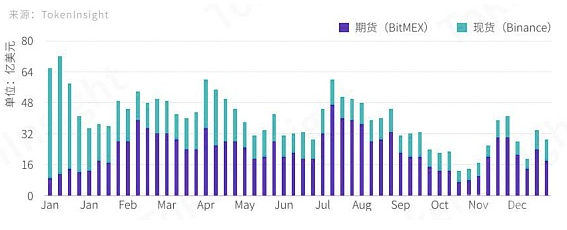

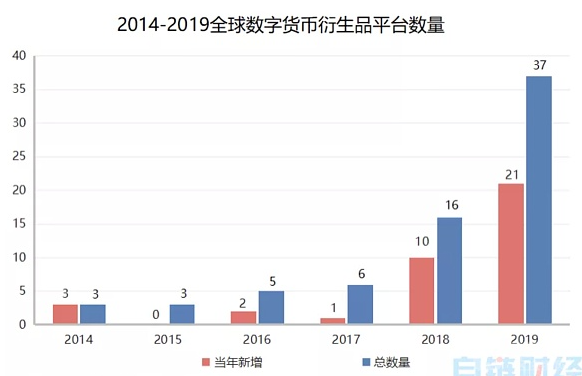

2009年,比特币诞生,五年之后BitMEX首次推出数字资产衍生品交易,之后各交易所平台陆续推出杠杆交易和期货合约产品。2018年数字资产行业进入熊市,衍生品交易因其套利保值、规避风险、发现价格等功能,受到投资者热捧。据tokeninsight统计,仅进行币币交易的 Binance 在 2018 年年末交易量仅为年初的 1/5,而仅进行期货交易的BitMEX年末交易量相较年初涨了 150%。大量的资金开始从现货市场涌入期货市场。

同时,新上线合约业务的交易平台激增,光2018年推出合约交易的平台超过过去5年之和。

从2018年至今,数字资产衍生品时候一直处于繁荣发展阶段,但从交易额来看,数字资产衍生品交易仍然不足现货交易的一半,而目前传统金融衍生品领域的成交额虽因市场因素影响波动剧烈,但仍然占据总市场的80%以上,现货市场只占据不到20%。行业从业者普遍认为,如果将数字资产衍生品市场对标传统金融市场,那么数字资产衍生品仍然具有较大增长空间。

MXC抹茶交易所合约业务运营Sherry表示,未来衍生品交易的规模肯定要大于现货交易,在交易规模上,甚至可能会超出10倍以上。而目前以期货合约为主的衍生品交易额95%仍然发生在数字资产交易平台,芝加哥商品交易所 (CME) 和芝加哥期权交易所 (CBOE) 为代表的传统交易所交易占比不足 5%,这一现象在短期内很难被打破。

”因此对交易平台来说,衍生品市场仍然是一片蓝海。不过面对寡头垄断的局面,后来者如果要居上,可能得付出超常努力。MXC抹茶主要瞄准户友好性,实际上我认为,除了用高质量的服务获得用户之外,没有捷径可走。“Sherry说道。

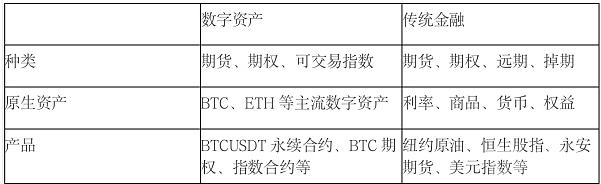

种类稀少,期货交易量最高

就产品种类而言,传统金融衍生品有期货、期权、远期、掉期等,但数字衍生品的种类目前市场上仅有期货、期权、可交易指数三类。且其原生资产仅以主流数字资产为主,如BTC、ETH等。而传统金融衍生品的原始资产除了常见的商品外,还有利率、货币、权益等,种类非常丰富。

Sherry表示,三类衍生品中,期货最早推出,目前交易量也最高。期权和可交易指数类产品还存在空缺。尤其是指数类产品,MXC抹茶已上线的以主流币组合、DeFi组合、NFT概念组合等为标的资产的6只指数产品,可以说是市场上为数不多的指数类衍生品了。而在原生资产种类方面,MXC抹茶也是在控制风险的条件下极力覆盖,目前已经有上百种币种的衍生品合约。

与传统金融衍生品不同的是,数字资产期货合约又分为交割合约和永续合约两种。后者在前者的基础上创新而来。其区别在于永续合约没有交割日,用户可以一直持有。其优点在于永续合约操作简单,交易者不需要考虑交割和换仓等步骤,对投资者而言,降低了交易门槛。

“如果玩交割合约,你需要时刻关注它的交割时间,到期后还要支付交割手续费。另外,永续合约的价格也与现货价格更加相近,不容易插针。所以现在基本上大家都以交割合约为主了。”吴启明介绍道。

根据 TokenInsight 数据,目前永续合约由于其独有的特色已经占据了合约总交易量中的大头。2020 年第二季度永续合约的交易量占合约总交易量的75.2%,而 2020 年第一季度仅为 39.1%。这一数据的提升表明合约交易者的重心正由交割合约偏向永续合约,永续合约已成为数字资产交易所最主要的合约产品。

Sherry指出,各交易所也会根据市场需求的变动,更新产品设计。比如不久前,MXC刚刚上线了新版合约,允许用户修改杠杆倍数,支持1-125 倍杠杆自由调节,同时也支持从逐仓修改到全仓。

“这样的好处就是灵活多变,用户可以根据自己的需求将保证金暂作他用。拿我自己的交易举例,2万5000张合约,在6750美元价格做多开仓的时候不确定是否会继续下跌,保守的采用5倍杠杆开仓,这就要占用5000美元来维持这个仓位,现在7600美元,暂时没有了强平的风险,那就可以把杠杆改成100倍,抽走保证金用作它用。如果交易平台最高100倍杠杆,那么维持2万5000张合约就只需要250美元,如果最高125倍杠杆,那么这个维持仓位的保证金可以进一步减少到200美元,抽走更多保证金也可维持这个仓位。这对不同交易者来说可以尽可能提高资金使用率。”Sherry说道。

风控系统将成交易的护城河

但实际上,数字衍生品交易由于技术、监管、极端行情等原因,仍然无法避免穿仓、爆仓等风险。

2020年3月中旬,比特币价格遭遇腰斩,整体数字资产合约市场一天内爆仓超过38亿美元,将近十万人成为受害者;再加上“卡顿”、“宕机”、“插针”等事件更是层出不穷。

Sherry认为,一个成熟稳健的风控系统会成为交易者的护城河。

比如,MXC 抹茶在新版的升级中,设置了多处风控提醒。当用户仓位杠杆较高的时候,系统会提醒用户调低杠杆倍数;用户在挂单时,如果与现价存在较大偏差,系统也会提醒用户价格存在异常,防止用户挂错单产生损失。

同时,新版合约也在风险限额上进行升级。原版合约风险限额只有 100 万 USDT,新版合约则变成 200 万张合约(约 200 万 USDT),并且,新版合约风险限额也是可调节的,最高支持 600 万张合约,便于专业投资者进行各项操作。

而在价格强平机制方面,MXC抹茶合约使用合理价格标记方法来避免由于缺乏流动性或市场操纵而引起的强制平仓。而合理价格则是在指数价格上选取的,是标的指数价格加上随时间递减的资金费用基差。

“以 BTC 价格指数为例,MXC抹茶选择了 6 家交易所比特币现货价格,分别是:Coinbase、Bitstamp、Binance、火币、OKEx、Bitfinex。如果某交易所现货价格偏离所有交易所中位数±3%,则此交易所现货价格按照中位数±3%来计算;如果某交易所行情数据长期更新缓慢或价格偏离,则会剔除此交易所的现货价格数据;如果被剔除的交易所数据质量恢复,则会恢复其原先的数据权重。此举可以有效避免单个交易所价格异常,连带合约价格指数出现大幅波动,同时避免插针问题。“Sherry表示。

她认为,数字资产合约交易行业壁垒已经建立。行业后期的竞争将更多体现于产品方面。“在持续增长的合约市场中,抹茶会一直在用户友好性上死磕到底,我觉得这个没有捷径可走。”

比“皇冠上的明珠”更加夺目

衍生品诞生之初,很大程度上是为了降低市场经济风险以及不可预见事件所引起的市场价格波动,但现阶段已经发展为投资套利工具。如果对标传统金融衍生品行业,后者从诞生到蓬勃发展再到机构入场,到目前月交易额达5万亿美元,用了50年的时间,而数字资产诞生至今不过11年,数字衍生品发展仅为6年,现阶段仍然处于蓝海阶段,具有极大发展空间。

市场普遍认为,交易所监管化是大势所趋。一旦相关监管法规和机构确定,数字资产交易彻底合法化,未来数字衍生品也将如传统金融一样迎来井喷式发展。那才是衍生品的繁荣期。

“衍生品被传统金融领域的人称为‘金融皇冠上的明珠’,我觉得数字衍生品的光彩可能会更加夺目。”Sherry说道。

- 头条

2324085

2324085