DEX协议的进展

-

- Dune Analytics

- 2020-07-05

- 栏目:头条

- --

-

APP下载

APP下载

-

COMP引爆了DeFi DEX交易量大涨

六月,流动性挖矿大热,COMP引爆了DeFi生态,DEX交易量飞速上涨。月末,BAL更是一上线就迅速挤进前30。经历五月的协议更新,六月更像是收获的月份。我们接下来回顾下各个

DEX协议的进展:

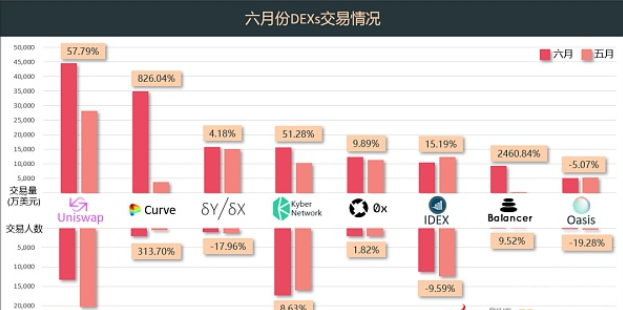

DEX交易数据概览

六月份排名前八的DEX交易额为14.84亿美元,较五月份增长70.66%。交易人数方面,各个项目涨跌互现,总体减少近10%。

最显著的增长来自于Curve和Balancer,前者增加了826.04%,而后者更是增加了2460.84%,同时,Curve的交易人数得到了显著得提升。Curve的交易额和人数双双暴增,得益于DeFi项目Compound在6月中旬上线的借贷挖矿机制(详见头等仓六月份DeFi月报),USDT等稳定币有非常大的交易需求,而Curve又是稳定币间交易滑点最低的交易所。

Balacner的快速增长得益于流动性挖矿机制,另一方面,我们也需要注意, 6月28日安全漏洞事件导致的当日交易量暴增,也是六月份Balancer交易量显著增加的原因之一。

Uniswap依然是整个市场的龙头,六月份保持了高额的增长,但是同时我们也需要注意到交易人数的显著下滑,这不是一个健康的信号。

*项目进展以排名顺序整理,排名选取Coinmarketcap网站2020年7月2日的数据。

Balancer (BAL), #30

6月进展:

·整合方:通过Dex.ag,1inch.exchange也可以创建流动性池。

·BAL代币:北京时间2020年6月1日早8点开始,流动性挖矿开始,流动性提供商不仅能获得交易费用,还能获得BAL代币。6月24日,BAL正式上线以太坊网络,三周的代币总计435,000 BAL(每周145,000 BAL)已经发送给超过1,000个地址。加上创始人、基金等持有的3,500万BAL,目前市场上的BAL总供给量为3,543.5万个BAL,按照Uniswap上的BAL价格11.5 美元计算,BAL的市值为4.09亿美元,已经跃居第29名。

每周代币的分配不仅仅根据交易手续费的占比。为了提现公平性,团队根据以下三个因素降低BAL的分配比例:1)更高的交易费用;2)不平衡的资产对(25/75,而非50/50);3)包装代币对(cDAI/DAI)的资金池只能获得0.1倍的BAL。

·安全漏洞:北京时间6月29日凌晨,Balancer遭到骇客攻击,它的两个分别由STA和STONK构成的资产池被洗劫一空。STA和STONK都是通缩型的代币,每一次交易,STA和STONK的发送方需要再发送1%的代币到智能合约进行销毁。这意味着,当骇客用WETH交易STA时,代币池地址每次都会多转出一笔STA。原本在AMM模型中,将一个代币完全买尽,需要耗费天量的另一种代币,但是通缩型代币的特性帮助骇客以较低的成本完成了这件事:通过闪电贷贷出ETH,转换为WETH后,在池子中与STA来回进行多次交易,最终使得STA的数量为0。在STA为0时,STA的价格相对于池子的其他代币的价格非常高,骇客多次以1 weiSTA的成本兑换池子中的其它资产(WETH、WBTC、LINK、SNX)。最终,池子的损失达50万美元。

29日夜间 ,Balancer 部分流动性池再次受到了来自dydx的闪电贷攻击,池子中未领取 的COMP 奖励被骇客取走,池子损失达10.8 ETH。看法:

1)作为4月才上线的AMM,6月发行代币,BAL的市值已经来到前30,这与6月15日Compound发行代币COMP有密切关系:1)COMP价格飞升,由初始的十多美元涨至最高360多美元,对于同一时间,同样是提供流动性挖矿的BAL代币有巨大的刺激;2)Balancer排名第一的资产池由cBAT、cUSDT和COMP构成,达1,133万美元。Compound部分可以参见头等仓6月份DeFi月报。

2)BAL的公平性调整,一定程度上提升了交易费用的质量,降低了诸如包装代币之间的交易产生的刷量行为。

3)对于这次骇客攻击事件,社区有两种声音:

a)去中心化就是会面临这些安全问题,白名单黑名单都会损害无需许可的机制,导致项目方操纵项目排名的可能,用户如果不能完全理解协议的运行机制,就不要使用这些去中心化的协议,Balancer只需要作一些警示就行;b)Balancer要对该事件负责,特别是用户的资金出现安全问题的情况,团队不仅要列出代币黑名单,还需要对用户资金做出补偿。

最终Balancer选择观点b的解决方案,他们已经决定将所有通缩型的代币加入黑名单,并且对于BAL的分配代币,增加了白名单,即只有在白名单上的代币所形成的交易量才有获得BAL代币的资格。

7月计划:

未来还会就BAL的分配公平性做进一步的调整,白名单、分配数量和硬顶最终会交由社区决定。另外因为出现了安全漏洞,所以团队还会对代码重新进行一次审计。

接来下团队应该会进行白银版本(目前是青铜)的开发,优化gas费用以及池子架构。

0x (ZRX), #38

6月进展:

·社区投票:ZEIP-79提议将协议费用常数从150,000减少到70,000。这项调整会将每笔交易的协议费用降低至约0.35~0.70美元。就整体环境而言,DEX交易规模的中位数约为500美元,因此0.35~0.70美元的费用等于中位数交易规模的7至14个基点。·Matcha更新:上架了20种代币,可以创建市价单和限价单,7月1日已经正式上线。

·0x协议方面更新:可以创建止盈止损限价单,目前已经在Bamboo Relay上实现。

·0x API更新:1)自动解封装WETH;2)元交易,这个技术将解决所有链上交易都必须持有一定量的ETH作手续费的麻烦。3)界面更新:详细地列出一笔交易预计的以太坊费用、Gas折扣(用gas token技术)和0x协议费用。

·0x Labs & Periscope Trading:成立0x Labs组织,Matcha项目归于这个组织名下。同时,该组织成立Periscope Trading部门,Periscope是一个加密货币交易台,将帮助显示具有竞争力的价格,为DeFi和其他P2P项目带来流动性。0x Labs正在招技术类岗位。

·ZRX现可作为MakerDAO平台的抵押资产。看法:

0x自己的聚合交易所Matcha正式上线。作为DEX聚合交易所,它的竞争对手是1inch和Paraswap。

它的优势:1)UX/UI非常简洁漂亮;2)智能订单路由(Smart Order Routing):一笔订单可以分别来自多个交易所,比如35%来自Kyber,65%来自Uniswap,从而获得最优的价格。

它的劣势:1)目前上架的代币很少,只有20个,但鉴于项目刚刚启动,这不是什么大问题;2)1inch有寻找代币最佳存储协议的功能,Matcha暂时还没有。

0x的其他进展都是围绕着0x协议和0x API的改进,提升效率,改进流程,优化费率,这种抠细节地研发是值得赞赏的。

0x协议费用的降低有助于提高0x协议的竞争力,但有可能会打击做市商们的积极性。目前ZRX的大部分投票权都掌握在这几个做市商手中,所以ZEIP-79是否会通过还是个未知数。

7月计划:

0x协议方面:1)交易合约的架构改进部署;2)借贷协议的流动性桥:包括Chai Bridge和dYdX Bridge;3)链上的掉期交易。上述2、3都是值得期待的功能,但目前开发缓慢。

抹茶协议交易所正式上线之后的动作预计就是不断上新币。关键点是,他们未来会不会增加新的功能。

Kyber (KNC), #40

6月进展:

·社区投票:KyberDAO网络费用分配的初始参数投票,最终结果为1)奖励65%,返利30%,销毁5%,196票;2)奖励55%,返利40%,销毁5%,65票;3)奖励35%,返利35%,销毁30%,161票。

·上架代币:自动化价格储备库(APR)新成员:Quant(QNT),联邦价格储备库(FPR)新成员:pNetwork Token(PNT)。

·新的整合方:RX钱包添加了KNC的代币支持 ;KyberSwap宣布将集成Chainlink喂价系统。在此之前,KyberSwap的资产价格完全来自于Kyber网络,而集成Chainlink等外部喂价系统,有助于Kyber向用户提供最接近市场的真实价格,减小滑点,提升安全性;Kyber用Origin Protocol构建了商城,上面都是印有Kyber Logo的衣服、杯子等周边产品,价格在20刀左右,可以用KNC、DAI、ETH和信用卡支付。

·投票池:合作池:Stake Capital,ParaFi Capital;Protofire加入KyberDao的生态,它允许任何人创建KyberDAO的质押池并成为管理人,这期间不用进行智能合约的开发。质押池管理人可以代表KNC持有者投票,并收取一部分的费用;Kyber社区池:KCP(Kyber Community Pool),KCP用Protofire制作,由社区讨论投票,与其他投票池的区别是,KCP是免费的。

·交易对:1)币安于6月12日16:00上线了KNC/USDT、KNC/BUSD两个交易对;2) FTX交易所新上线KNC,支持现货KNC/USD和KNC/USDT交易对,期货当季、次季和永续合约,以及杆杠交易;3)两家瑞士交易所Bitcoin Suisse和Smartvalor分别上架了KNC代币。

·KNC现可作为MakerDAO平台的抵押资产。看法:

社区投票的结果表明,社区需要一个与之前销毁机制完全不同的制度。现在的网络协议费用分发机制为:70%用于销毁KNC,30%用于奖励渠道商。新的初始参数为65%用于奖励KNC质押者,30%用于流动性提供者的返利(它们缴纳网络费用),5%用于销毁KNC。这说明比起KNC供应量减少这种间接的好处,KNC质押者希望得到更直接的收益。

7月计划:

7月7日上线Katalyst。

Bancor (BNT), #88

6月进展:

·交易对:CoinEx,BKEX上架BNT。

·v2技术细节更新:1)Chainlink创建BNT/USD报价;2)减少滑点是通过放大20倍资金池规模来实现的,设计依靠Chainlink价格预言机来动态更新池的定价曲线,以便资产的指数价格跟踪其市场价格。

·安全漏洞:2020年6月17日,刚于前一日部署的v0.6出现安全漏洞:v0.6合同错误地将BancorNetwork合约中的safeTransferFrom函数公开,使得原本仅批准用于智能合约转让的代币可以被任何人转让。

在了解了该漏洞并有风险的情况下,Bancor团队使用相同的漏洞发起了白帽攻击,以便将风险资金转移到安全的钱包中。然后Bancor推送了一个新的网络合约,以确保不会再次出现此类错误,同时Bancor.network取消了无限批准,转而要求确切的金额。

另外由两名自动领跑交易者(front-running)参与了这一过程,因为他们的自动软件无法区分套利机会和骇客攻击。Bancor团队一共拯救了409,656美元,花费了3.94 ETH的gas费用,两位自动领跑交易者获得了135,229美元,花费了1.92 ETH的gas费用,两者总计544,885美元。Bancor已经联系了两个机器人的所有者,并协商退回资金。

V0.6是由Kansolabs审计的,而目前的v2正在由多方审计,包括ConsenSys Due Diligence。

看法:

安全性问题对于DeFi项目来说是致命的,毕竟流动性提供者需要将资金放在智能合约中,而非自己的钱包里。Bancor曾在2018年就出过一次安全性问题,这次刚进行的版本更新又出现问题,一定程度上减少了用户对项目的信心。

幸运的是:1)Bancor自己及时地发现了安全漏洞,并及时地作了修复;2)出问题的版本不是最关键的v2,而是v0.6;3)v2的代码审计公司不同于v0.6的,v2的审计质量或许较高。也许上述几点能挽回一些此次事件造成的恶劣影响。

7月计划:

公布技术细节,并正式上线V2。

总结

由于COMP的推动,6月份DEX的交易量由Compound上支持的代币主导,包括稳定币和BAT、ZRX等,所以Curve和Uniswap成了6月份的赢家。7月份,Bancor v2上线,虽然它颠覆性的解决了自动化做市商的几个痛点,但是对流动性提供者的吸引力,是否比得过流动性挖矿的Balancer,我们持保留意见。

-END-

- 头条

2320904

2320904