现在如何保护您的资产?

-

危机之后 投资机会在哪里?

摘要:由于需求众多,我们对2019年2月的文章《下一次全球金融危机的解剖》进行了跟进。在疫情导致的市场崩溃和流动性驱动的金融市场复苏之后,我们更新了思路。我们不再认为与长期波动率相关的押注是保护投资组合的有效方式,因为它们现在太昂贵了。我们认为,由政府发行的抗通胀债券可能成为未来的主要支柱,作为保护策略的一部分,但其更多的是作为一种战术投资。而黄金、比特币以及小部分的日元可能是其他主要的支柱。

(图1-1914年以来的美国消费者物价指数)

总览

正如我们在2019年就预言的那样,一场金融危机即将到来。现在,这场金融危机无疑已经到来了。在我们列出的潜在的催化因素清单中,我们过于大意而忽略了病毒作为潜在的导火索。正如我们当年所解释的那样,我们认为,由于金融体系的结构,这种危机是不可避免的。在我们看来,应该把疫情看作是我们即将到来的经济困境的加剧因素或助推剂,而不是根本原因。疫情固然非常严重,并且对社会和经济造成了很大的影响,但我们认为,从长远来看,由于去杠杆化的程度可能会对经济造成一定程度的破坏,这在一定程度上是不可避免的,不能完全归咎于疫情。如果不是因为疫情,也可能会有其他情况出现。

在经历了因新冠疫情导致经济停摆的金融恐慌之后,金融市场出现了强劲的复苏。在撰写本报告时,标普500指数从3月份的低点回升了35.9%,目前标普500指数仅下跌了7.9%。而纳斯达克指数则处于正值。值得注意的是,2020年4月的股市出现了1987年以来最大的单月上涨,与此同时,数百万美国人失去了工作。这表明,在美联储政策的推动下,对于流动性的影响已经超过对疲软的经济基本面的影响。

至于金融危机的机理,市场的无序状态没有像我们预测的那样出现:

由于投资者急于退出,固定收益市场变得动荡,流动性不足和功能失调。证券化的基于债券的资产(例如CLO和债券ETF)的交易价格大大低于其资产净值。这将扩散蔓延到其他流动性资产类别,如股票等。

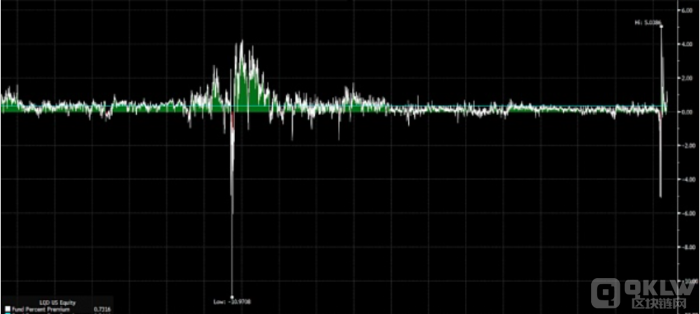

(图2 – iShares投资级公司债券ETF(LQD US)相对于资产净值的溢价/折价)

债券ETF在2020年3月确实有几天以折价交易,例如Blackrock ETF LQD以6%左右的折价交易。然而,美联储的干预的速度和积极程度超出了我们的预期。美联储甚至任命了最大的ETF发行人黑岩(Blackrock)来监管债券购买计划,其中包括我们推荐的买入看跌期权的ETF产品。

现在如何保护您的资产?

正如我们在2019年解释过的那样,在金融市场大跌时建立投资组合的策略有六大支柱。

-

做多VIX看涨期权

-

公司债券ETF认沽

-

与指数挂钩的政府债券

-

波动性对冲基金

-

黄金

-

比特币

至于这种危机何时会发生,我们显然不知道。我们认为,本报告中的图表指出了一个问题,但它们并不表明我们一定正处于重大危机的边缘;它可能在几年后才会发生。至于如何从这些事件中获利,这也许比预测其发生时间更具有挑战性。也许人们可以构建一个投资组合,包括VIX看涨期权、长期的企业债券ETF认沽、指数挂钩的政府债券、专门研究波动性的对冲基金、黄金,甚至是比特币。

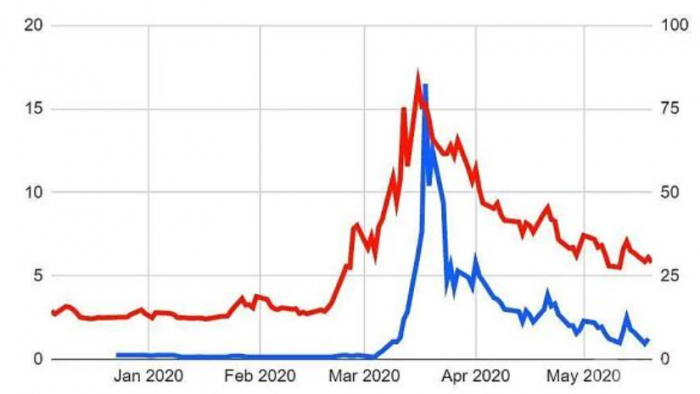

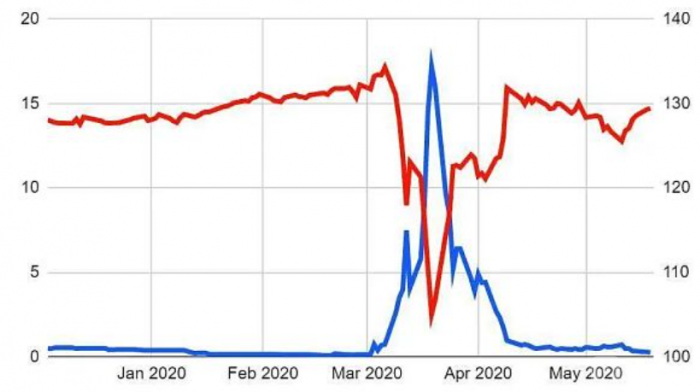

由于部分读者的质疑,我们将尽量提供最新的思路。首先需要注意的是,末日组合(doomsday)中的波动性成分股的价格大幅上涨。如下图3和图4所示,尽管标的物(VIX和LQD ETF)几乎已经回到了2020年2月危机前的水平,但期权的价格却明显上涨。

(图3 – VIX Call Premium与VIX指数)

(图4 – iShares投资级公司债券ETF(LQD美国)认沽权价与LQD)

在我们看来,VIX看涨和公司债券ETF看涨和公司债券ETF看跌现在太过昂贵,无法提供合理的保障。从我们原来的名单中,只剩下四种。

-

与指数挂钩的政府债券

-

波动性对冲基金

-

黄金

-

比特币

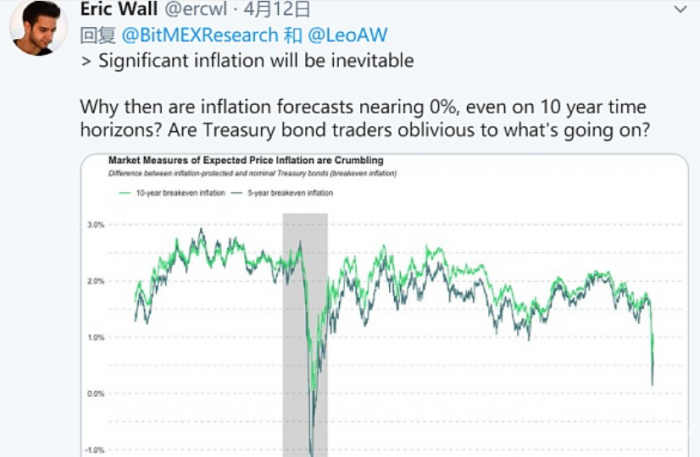

通货膨胀即将来临

正如我们在2020年3月的文章中提到的,我们认为通货膨胀最终可能会从这场危机中脱颖而出,成为唯一的赢家。当时,比特币分析师和评论员Eric Wall对我们提出了质疑,问为什么与通胀挂钩的债券价格没有显示出通胀预期的上升:

事实上,通货膨胀现在并不存在。它本质上可能分两个阶段出现。

第一阶段:根本不存在

第二阶段:突然出现

在当前经济冲击和不确定性的情况下,需求明显受损,通缩压力加大。我们已经看到美国2020年4月CPI同比下降至0.3%(3月为1.5%)。在英国,2020年4月CPI同比下降至0.8%(3月为1.5%)。

通货膨胀甚至可能会出现负增长。因此,就在央行希望将实际债券收益率保持在尽可能低的水平时,实际债券收益率可能会出现正值。这是政策制定者最担心的情况之一,这可能会刺激更激进的政策反应,将债券收益率进一步走低跌至负数。在某个时候,我们将达到一个拐点,在这个拐点上,政策反应会导致通胀。就连英国《金融时报》首席经济评论员马丁-沃尔夫(Martin Wolf)也在2020年5月的文章《为什么通货膨胀会紧随疫情而来?》中提到,通胀可能会跟跟随着新冠疫情出现。

抗通胀债券

我们已经做了很多思考,我们认为抗通胀债券可能是我们投资组合中的主要支柱。如果我们的通胀理论是错误的,那么比特币和黄金的价值可能会下降。但是,在通缩的环境下,债券收益率可能会下降并走向负值,因此挂钩国债的收益率可能会提供一定程度的保护。

与黄金或比特币相比,抗通胀债券应该被认为是一种战术性投资。人们可以现在投资它们,然后耐心等待。这可能是几个月或几年,然后通胀预期可能会出现意外的惊喜。在通胀预期可能极度波动的最初阶段,债券可能会上涨。在这一点上,从战术上来说撤资可能是个好主意。

在这种金融抑制日益加剧的环境下,如何规划自己的财富变得越来越具有挑战性。为了取得成功,投资者可能需要在他们通常不习惯的领域进行投资,并且需要变得更加灵活。我们怀疑许多读者通常会投资国债。美国10年期通胀相关国债目前的收益率约为- 0.46%。从表面上看,这项投资听起来有些愚蠢,但我们认为它有一定的价值。

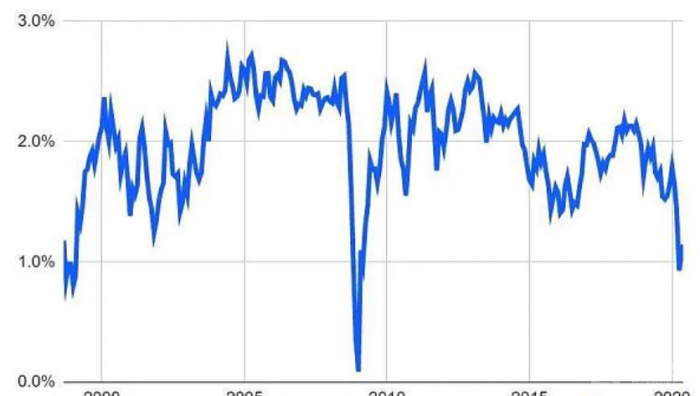

(图5 –美国10年收支平衡)

日元

投资者也可以考虑将日元加入到他们的保护储备中。上一次黄金在1,700美元左右的高位上涨要追溯到2012年,当时日元兑美元的交易价格要高得多,约为78日元/美元,而今天的价格为108日元/美元。当然,自那以来,日本发生了很大变化,安倍经济学(Abenomics)已持续8年,日本央行资产负债表规模也出现了前所未有的扩张。然而,日本的许多经济特征仍然存在,这些特征使得日元比过去20年左右的任何时候都更像黄金。日本投资者在海外拥有巨额资金,在危机时期,这些资金往往会回流国内,推高日元汇率。

如图6所示,2019年,日元与黄金之间的紧密关系似乎已经在一定程度上打破了。如果投资者想持有一种法定货币,日元可能是最好的选择。因此,我们也会把日元加入到我们的潜在保护储备中。

(图6 –自2000年以来的黄金-日元)

保罗·都铎·琼斯

正如许多比特币领域的人所说,对冲基金经理保罗·都铎·琼斯(Paul Tudor Jones)在2020年5月给投资者的信中提出了比特币的投资案例。他将比特币与金融资产、现金和黄金进行了比较,并得出结论:虽然比特币的储值属性不如这些替代品,但它的价格却要便宜得多,是最好的投资标的。也许在这封信中,除了比特币 上榜之外,最耐人寻味的是他与70年代的比较。

你们很多人都知道我喜欢类似的东西。比特币让我想起了1976年第一次接触黄金时的情景。当时,黄金作为一种期货工具被大量生产(就像最近的比特币),并经历了一轮牛市,价格几乎涨了两倍。然后,它在近两年的时间里调整了近50%,类似于比特币28个月80%的调整。但就黄金而言,这是一个巨大的买入机会,因为黄金价格继续涨至此前高点的四倍以上。图中的红线代表了比特币的现状。

(来源:保罗·都铎·琼斯和洛伦佐·乔吉安尼的市场展望信– 2020年5月)

正如上面的图1所示,自1980年左右以来,我们一直处于一个非常良性的通胀环境中,在此之前,图表看起来相对古怪。在当今的金融市场上,几乎没有人记得上世纪70年代(包括政策制定者)。这就是为什么我们认为,当反复无常的通胀预期回归时,它们将以高度惊愕的情绪冲击市场。

结论

在许多方面,新冠疫情似乎正在加速经济中已经出现的一些趋势。数字技术和互联网的普及,这可能有利于少数实力日益强大的科技巨头。另一方面,由中小企业主导的大部分经济活动可能首先受到2019冠状病毒病的影响。这些企业可能难以履行其财务义务和支付利息。如果说他们从新冠疫情中学到了什么教训的话,那就是他们需要修复自己的资产负债表,为不时之需做准备。这种去杠杆化可能会导致通缩压力,并可能持续数年。

我们可能很快就会出现一个奇怪的情况,即失业率和股市都创下历史新高。这是一个潜在的恶性组合。如果这种情况持续下去,政府可能最终会屈服于政治压力,调整货币政策,使其对工人而非投资者更加宽松。在这种情况下,正如我们之前说过的,我们认为只有一个明显的赢家:通货膨胀。

抗通胀债券至于其他长期的结果,不确定因素较多。在消费价格上涨之后,可能会导致政府对经济进行更多的干预,政府为了降低价格而对生产资料进行更大程度的控制,并加大金融压制力度。正如对冲基金经理Crispin Odey最近所说的那样:

人们购买黄金不足为奇。但是当局可能会在某个时候尝试将黄金货币化,从而使其个人私有是非法的。

在这个极度压抑的环境中,你从黄金投资者和比特币极端主义者口中反复听到的口头禅,最终可能会变得至关重要。"拿实物交割你的黄金 "和 "没有私钥,你就无法掌握你的比特币"。

BitMEX Research 作者

子铭 翻译

Edward 编辑

-

- 头条

2318557

2318557