什么是Visa?

-

目前的加密货币像极了当初的 Visa ?

在市场最黑暗的时刻,你可能会问以太坊是否以及何时会成为金融基础设施的核心部分。可是我们人类是没有耐心的,而有时认识如此伟大的项目是需要时间的。

正如比尔盖茨所说的那样:

我喜欢通过对于过去的回顾来观察现在。最近,我读David Stearn的《Electronic Value Exchange》一书,我被早期的Visa和现在数字货币之间的相似之处所震撼。

什么是Visa?

在研究这些相似之处之前,我们首先要了解Visa是什么。很多读者可能会惊讶地发现,Visa本身并不发卡。它既不是一家银行,又不是公共事业单位或政府机构。Visa并不向消费者提供信贷服务,也不维护他们的账户。它没有招募企业并接受印有它名字的卡,也没有维护企业账户。它甚至不建造或销售那些用于读取银行卡的小型销售点终端机。那么,Visa是什么,它究竟是做什么的呢?

Visa本质上是一个赋能组织(enabling organization)。在它存在至今的大部分时间里,它作为一个非营利的合作会员协会存在着,由它所服务的金融机构所拥有和管理。Visa提供了一种基础设施(包括技术和组织架构),在该基础设施中多个具有竞争力的金融机构可以在其中进行合作,以提供任何一家金融机构都无法单独提供的服务。

简而言之,Visa让钱动起来了。

好了,有了这个基本了解,让我们来看看早期的visa与当下数字货币的5个相似之处

1. “财富效应”(Money Memes)

事实证明,改变人们使用金钱的习惯和对金钱本质的看法从来都不是一件容易的事。Visa的创始人Dee Hock知道,他必须先让人们习惯于电子支付,然后才会相信这种新的货币兑换方式(即非纸币和纸质支票交易)。这就是为什么Dee把广告作为个人使命的原因。从媒体广告到宣传册和企业名片,所有影响Visa在公众心目中的形象的东西(如广告)都是通过他来完成的。“把它当作金钱(Think of it as money)”是Visa的标志性口号,也是Visa的第一个大型广告宣传。这场宣传活动在电视、平面媒体和其他新闻媒体上播出。有意思的是,这些广告的出资方并不只是Visa,所有的会员银行均投入了资金。

如今在数字货币领域中,“效应(Memes)”是一种围绕着crypto的实用性传播思想的强大方法。然而,我们不需要依靠公司来做广告。在数字货币领域中,每个投资者都是利益相关者,所以像“ETH就是金钱”或“金钱积木(Money Legos)”这样的口号就会出现,因为它们是由整个社区创造的。

2. “空投”(Airdrops)

Visa很清楚每一个支付系统的成功都有赖于网络效应,所以Visa通过扩大商户群的同时,让用户都使用Visa信用卡来扩大其网络效应。

为了建立用户群,Visa会员银行把卡空投(Airdrop)到人们的家里,在不问任何问题的前提下就给他们提供信用额度。一旦用户开始使用这些卡,银行就能了解到更多的客户的购买行为,从而调整信用额度。

后来这种做法后来被美国国会认定为非法行为。因为当时它不仅在激励人们背负更多债务,它还让用户面临着盗刷的风险。由于用户甚至没有意识到自己被发了一张卡,所以往往在一个月后,他们收到该卡的第一张账单时才知道这件事。

这是否让你想起了数字货币领域的空投计划,以及媒体对数字货币的负面报道?

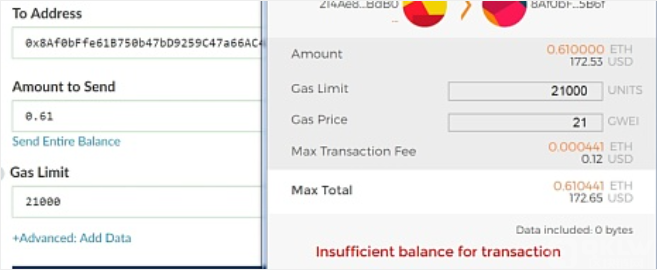

3. 用户体验差(Bad UX)

我们经常说到现在数字货币的用户体验不好,但70年代银行卡支付的用户体验更差。

举例来说,假设在当时持有一张“Visa”卡(当时叫BankAmericard)并想买一台电视。由于交易金额已经超过了商户的最高限额(一般为50美元,但有时航空公司和酒店会更高),所以商户必须打电话给他们的银行(收单员)并口头传达交易细节,以获得交易授权。

接下来,收单员会打电话给客户的发卡行,由发卡行手动检查以下两项:

-

该卡是否在 "黑名单 "中。

-

用户当前的余额、信用额度和购买记录

如果一切顺利的话,发卡方会把授权码交回收单方,而收单方则会把这个授权码交给在整个过程中排队等候的商户。然后,商户会得到客户的签名,并将其与授权码一起写在“销售销售记录”上。

以上整个过程平均持续15分钟,不要问我为什么有人会自愿选择这种支付方式!

对买卖双方而言整个过程也就结束了。但对银行来说并非如此,因为此次支付只是得到了确认,但还没有发生结算。

买卖行为发生后商家必须将销售汇票邮寄给收单银行,而收单银行则必须将所有收到的汇票进行人工分类,然后再向开票银行追索付款。最后,开票银行会通过正常的支票清算系统进行结算。

这个过程非常容易出错,也难怪当时的银行之间经常发生纠纷。

因此我们需要大量的技术革新和各种试验(当时已有多家支付网络处于开发和试应用阶段)才能获得较好的支付体验。销售点的设备、磁条和授权中心之间的高速通信网络最终都有助于用自动化的计算机逻辑取代人工授权,但这并不是一朝一夕的事情。

而你现在可能还以为使用MetaMask发送交易是很难的事情呢!

4. 革命(The Revolution)

Visa诞生而产生的轰动比现在要大的多。事实上,Visa创始人Dee Hock在今天肯定也会是数字货币的粉丝。

以下是Dee Hock曾经讲过的几段话:

“如果电子技术继续发展(这几乎是确定的),那么控制着资金保管、贷款和交易两百多年的银行寡头垄断将无可挽回地被打破。”

“国家对货币发行和控制的垄断将被削弱..........目前整个体系的将由那些最善于处理和保证数字资产的人手中”

“Visa可能是一种新全球货币形式的起源。”

Dee Hock已经慢慢意识到,“钱”已经不外乎是“有保障的字母数字数据”,未来几十年传统银行的竞争力将变得越来越不值一提。

没有比在区块链上保证字母数字值数据更好的方法了吧?

5. 信用中性(Credibly neutral)

Dee Hock知道,要想让银行加入,网络必须信用中性的。毕竟成员银行本质上仍是竞争对手。这也是为什么Visa作为一个共有组织而设立的原因(没有股票,没有分红),所有积累的净收入都用于资助Visa运营工作。

关键是要建立一个能够平衡激励机制的组织结构,以保证小银行也同样具有决策权。因此,从核心上说,Visa网由运营规章制度组成,即从银行卡的物理设计,到每一方必须支付的费用,以及交易纠纷时每一方的权利和责任,都有一系列的规章制度。这些规则以及Visa作为仲裁者的角色,在成员之间建立了必要的信任,而这种信任才是系统运作和发展的根本。

对于区块链而言,区块链将这些上述“操作原则”嵌入到协议中,消除了纠纷调解的需求;此外,它们大大放松了参与的门槛。发行和结算必须根据区块链协议的可信的中立规则进行,而这些规则是由代码执行的,并由用户的社会共识来维护。

有意思的是,Dee Hock后来说他一直想把商户甚至持卡人作为组织的真正拥有者纳入到Visa组织中,但这个想法一直遭到银行的强烈抵制。

结语

如果说Visa是一个使能组织,那么数字货币就是一个使能平台,两者有重要的区别。

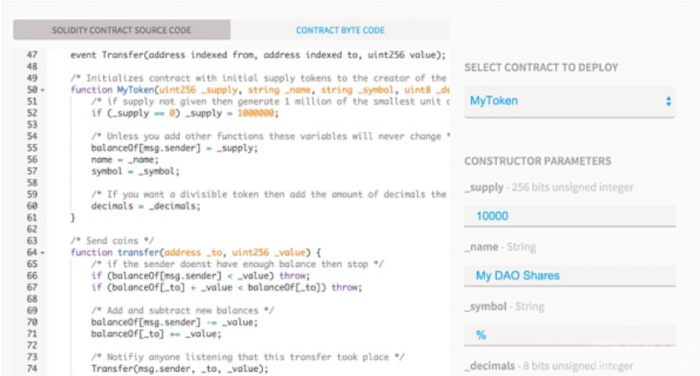

拿以太坊来说,它则不再需要一个组织来管理网络,因为区块链本身就提供了经济最终性(economic finality),且每笔交易同样是没有争议。此外,行为者不仅可以合作,以太坊可组合性意味着开发者可以基于任何现有的应用去构建他们独自提供的服务。而以太坊网络不仅可促成法币的转移,它还能将促成其他资产如证券和收藏品资产的转移。

最后,以太坊的参与对任何人都是开放的,参与者既有个人又有各种组织。换句话说,像以太坊这样的数字货币网络是价值交换网络演进的下一个逻辑步骤。

早期的Visa和目前的数字货币都有很强的相似之处。“财富效应”、“空投”、用户体验问题、革命、信用中性对70年代的Visa来说很重要,对今天的数字货币而言也很重要。

再说一次:我们交易的方式将会发生改变。

Ryan Sean Adams 作者

子铭 翻译

凌杰 编辑

-

- 头条

2320904

2320904