Pantera 如何看比特币减半

-

- 区块链交易平台有哪些

- 2020-05-11

- 栏目:头条

- --

-

APP下载

APP下载

-

投资机构 Pantera 如何看比特币减半?

我们目前真的是在经历一个非常令人苦恼的且又特别混乱的时期。我现在根本不知道未来会会发生什么,然而我非常坚定的相信数字货币的价格是一定会上涨的。

我的孩子经常玩数数游戏:“1,2,算了直接跳过,100!。”这好像与目前的QE类同,QE1,QE2,QE100。

当量化宽松接近于无穷大的时候,它就会对那些数量不会减少的事物产生某种影响

当政府增加纸币的数量时,市场需要更多的纸币来购买具有固定数量的东西,比如股票、房地产等。它们会以在发行纸币之前的价格之上结算。

这一政策已经达到了目的:现在标普500指数实际上是在2019年5月31日的水平之上。如果没有万亿的新增资金,那么标普500指数就不能一直维持在这个水平上。那股新增资金的洪流将使所有的船都打水漂——推高其他固定数量资产如黄金、BTC和其他数字货币的价格。

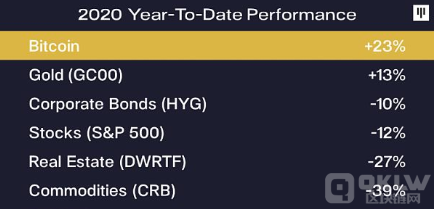

自我们3月25日发布那封信以来,BTC已经上涨了32%。现在BTC目前年内涨幅为23%

我们长期看好BTC并支持其在投资组合中配置的主要论据之一,即为它的9年复合年增长率为209%,并且与股票、债券、石油和其他资产类别的长期相关性基本为零。从投资组合理论的角度来看。如果你能在一个世纪以来最大的危机中找到一些仍能保持上涨的资产,那么你的投资组合中就应该具有这类资产。

衰退——非V形

很显然目前的衰退并不会是V形的

在2007-2009年的经济衰退中,美国实际GDP下降了6500亿美元(4.3%),三年都没有恢复到衰退前的15万亿美元的水平。那次经济衰退给市场造成的负面心理效应与此次危机没什么不同。当我们在将来回头看时,这次经济衰退的走势恐怕更像是“L”形。

1.大多数美国家庭的财务都受到了严重损害。

2.每天我们都会看到餐馆、酒吧等小企业永久关闭的消息。

3.经济只能分步恢复;比如,底特律的汽车公司在其供应商能够制造出零部件之前,就无法组装汽车,而很多供应商的供应商也会因为其他原因而破产或无法重启。

4.人们什么时候才能重新信任大众交通、航空公司、火车等?

5.很多人要等到学校和托儿所重新开放后才能回去上班。

我们下面就挑上述影响的某一点来说:

根据美国劳工统计局(Bureau of Labor Statistics)的数据,40%的美国家庭有18岁以下的孩子。几乎每一个有18岁以下子女的父亲或母亲目前都是社会的劳动力。有18岁以下子女的妇女的劳动力参与率(工作或找工作的人口比例)为72.3%。有18岁以下子女的所有父亲的参与率为93.4%。即是在已婚家庭中,父母双方同时具有工作的比例都达到64.2%。现在,他们/我们正在组成有史以来最大的家教大军。

你不能在开学前就重启经济。

如果雇主让他们的员工复工,但家长们看着坐在旁边的孩子担忧的眼神,那么他们是一定不会选择复工的。因此学校和托儿所必须在经济开始漫长的正常化过程之前先运作起来。

所以重启经济的时钟从学校开学的那一天起才刚刚开始。

这里要特别提到普渡大学校长向其教职工所发的通告,它是大学中直面病毒挑战并设立应对目标的大学之一:

“我们现在必须留在学校中。我们清醒地认识到这将带来的挑战。但我们相信这段校内经历的价值,且如果有关权威部门对我们的做法表示认可,且该做法也符合时下的医疗条件,那么这段在校内的时光将是值得的。”

——普渡大学校长Mitch Daniels,2020年4月26日

疫情对经济的影响

"我觉得2008年的金融危机只是这次金融危机的演习。"哈佛大学经济学家Ken Rogoff如是说,他是金融危机史上著名的《This Time is Different: Eight Centuries of Financial Folly》的合著人。他认为:"这已经是100多年来全球经济有记录以来最深的一次跳水。"。"一切都要看它能持续多久,但如果这种情况持续很长时间,那它肯定会成为所有金融危机的源头。"

我比较认可会计师事务所Grant Thornton的首席经济学家Diane Swonk的观点:

“解冻经济要比将经济冻结需要的时间更长。”

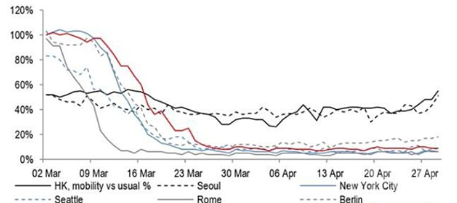

华尔街中有一些非常有趣的实时追踪功能(利用手机定位),我们这里是选定的主要城市的市民平时活动范围的程度。

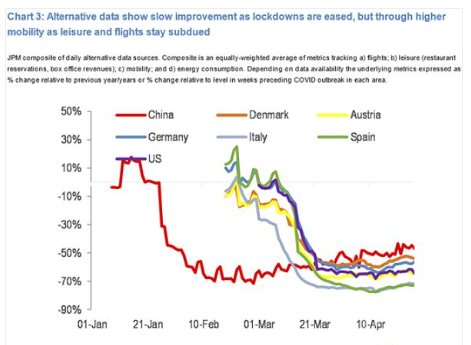

下一张图表将谷歌手机位置追踪与主要国家的其他实时活动指标——航班、餐厅、能源消耗——结合在一起。

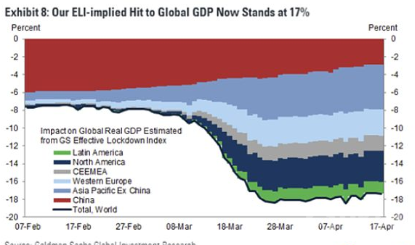

另一个图示(这次是倒挂轴)显示整个区域的活动性。除了中国以外的其他国家都停留在了70%的封闭(如封城和居家)水平上。

这些影响可能会比许多政策制定者认为的时间要长得多。专家们认为,这种病毒的实际流行率要比仅仅根据非常有限的检测数据统计出来的要高20-50倍。事实上这些国家中只有少数人进行了核酸检测。下面是一些耐人寻味的数字:

实际上感染的船员人数是官员们最初认为的50倍——即在4,938名船员中,有840名船员被感染。

大多数感染了SARS-Cov-2病毒的机组人员没有出现COVID-19的症状。

某些国家中,年轻、健康的人群中因新冠病毒致死的人数比其他一些国家官方统计的死亡人数少100倍

数十名最初检测为阴性的船员后来被检测为阳性。

我相信,社会需要很长时间才能认识到我们需要学会与病毒共存的现实。在那之前,经济以及生活中许多层面上的所有复杂性都将趋于平缓。

不妨我们使用实时指标来估算实时GDP,下图正是对L形衰退的可视化显示:

可能的政策举措

经济衰退通常是由收入不足或信贷过度扩张造成的。财政和货币当局习惯于协调政策应对这一挑战。

这种病毒既是对经济活动的冲击,也是一种实际的制约(无形的制约)。所以要用标准的经济政策工具来做出回应是非常困难的。

货币政策

我们三月份的那封信也许是我们有关货币政策的第一次,亦或是最后一次讨论

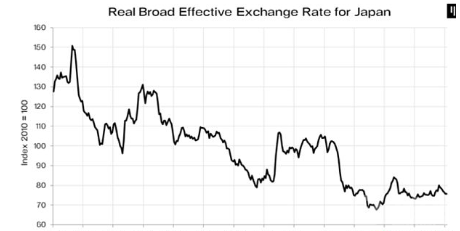

“在零利率政策(ZIRP)时代货币政策已经失去了大部分功效。长期以来,大多数主要经济体的利率一直接近于零。日本(正是日本发明了零利率)将新的现实命名为 "失去的十年"。但那都是25年前日本的经济就已经在衰退了。”

货币政策对经济和心理的冲击是无能为力的。

“嘿,亲爱的,美联储今天降息100个基点。我们去看电影吧。”

从之前的货币反应来看,2008-2009年全球金融危机期间,美国降息438个基点。全球降息幅度为297个基点。

一个月前,世界各国央行已经将贷款利率年内至今下调了55个基点。截至目前只多了4个基点(59个基点)。占全球60%GDP的主要经济体的利率已经处于(或者接近)其有效下限,可操控的空间越来越小了。

财政政策

财政政策在应对商业所面对的无形障碍是低效的。

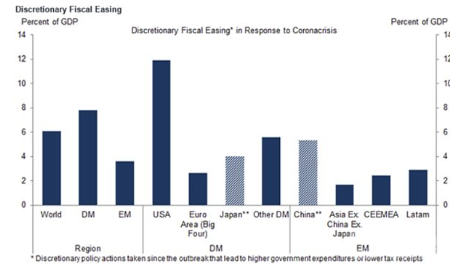

各国正在尝试非常不同的财政方法。

令人惊讶的是,当我们在这个月早期确定好这张图片的最终版本时,图中的数据几乎翻了一倍。

以下是JP Morgan对于财政政策缺陷的评论:

“尽管全球财政刺激措施可能与2008-2009年类似,但它是在更深层的经济衰退、赤字和债务起点较高的背景下实施的。今年全球净贷款占GDP的比重将达到惊人的6.8%,这将使财政赤字占GDP的比重达到11.3%。以美元计价我们预计全球政府净发行量将飙升至近8.5万亿美元,2021年将达到6.5万亿美元。在美国,预计两年内联邦赤字将需要大约6万亿美元的净发行量。”

在美国,当你在结构性预算赤字的基础上再去考虑财政刺激措施,你就会得到一个让我无法描述用言语的数字:

JP Morgan目前预测美国的财政赤字占GDP的19.5%。

这大于了大萧条时期赤字的最高水平,且比美国在二战期间的年平均赤字要大。

(1942-1946财政年度美国的赤字水平平均在16.2%的水平)

事实一:

二战时世界人口死亡率大约是这种病毒的1000倍。

挪威、台湾、德国、新西兰等国都在证明,科学和本土化技术才是最有效的手段。

事实二:

这些国家加上冰岛、芬兰、丹麦等其他成功的国家有一个共同的特点——它们都是由女性领导的(这是巧合吗?)。本-伯南克(Ben Bernanke)在有关大萧条的研究中做出了杰出的贡献。我们将有一批新的(研究病毒与市场相关的)学者来回答我们正在面临的问题。

用印出来的钱买股票并不是一件好事

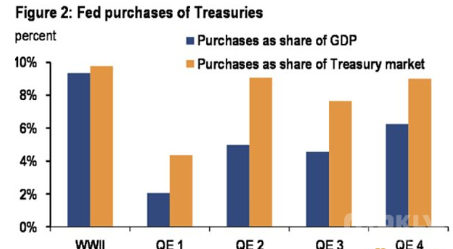

前美联储主席珍妮特-耶伦(Janet Yellen)最近说了一些令人震惊的事情。4月6日,Yellen在Squawk on Street节目上对CNBC的Sara Eisen这样说:“美联储..........比大多数其他央行的限制要多得多........”(到目前为止还算不错。这就是为什么美国的纸币是最不坏(least-bad)的纸币之一。1950年以来它“只”失去了90%的购买力。大多数纸质货币的情况要差得多)。“让美联储有能力购买股票将是一个实质性的改变..........”坦率地说我认为美联储没有必要购买股票,它通过干预来支持信贷市场才更重要。但从长远来看,国会重新考虑美联储究竟具有持有哪些财产的权利并不是一件坏事。"

Yellon说:“通常情况下,美联储只允许在政府支持下购买国债和机构债”。(还记得上个月Walter Bagehot的口号吗:"为了避免恐慌,央行应该尽早自由放贷,向有偿付能力的企业提供贷款,以良好的抵押品为条件,并以高利率贷款。”)

什么时候垃圾债券和无准备金的市政养老金负债成了美元的优质抵押品了?难道还要指望证券成为优质抵押品?开玩笑吗?

我在90年代初在日本生活和交易,我们目前面对的经济与日本90年代的时候差不多。我见证了日本银行发明了QE、ZIRP,并用印出的钱购买证券。

其实这里还有很多有趣的故事和本人当前的想法,但是简而言之:

法币的未来好像不太好

当珍妮特-耶伦要让美联储要买入股票时,那就到了你应该买BTC的时候了

对数字货币的影响

在此我们对在三月份发布的信中的某些观点做出更新:

“我们认为,数字的表现将在几个月内超过风险投资。数字货币价格的重估机会是瞬间完成的,因此它们的波动性要大得多(无论是上行还是下行)。风险投资的定价通常是滞后的。其交易的数量很快就会枯竭。许多个月后,当双方终于在供需曲线的交汇点上达成一致,你会看到交易数量的回升,但价格较低。”

其实这确实是已经发生了,自我们上封信以来BTC的价格已经上涨了32%,与此同时我也做了一些风险投资交易(直接地或是在二级市场的),但他们现在的价格只有危机前的64%-80%。

“我们认为数字货币每周的风险降低了15%。我们现在认为,短期内与数字货币与一般市场的高关联性已经结束了。数字货币将被更加独立地交易。”

3月24日我们就已经说明了数字货币风险的降低。我们是坚定的长期看多方:数字货币一定能够独立于其他资产交易,即当大多数资产价格在下降的时候数字货币一定会上涨。

“在2012年以来标普500指数五次主要的下行中,BTC与股票的相关性在每次下行最初的32天内急剧上升为正值,但在平均71天的时间里,BTC与股票的相关性逐渐趋于中性。”

数字货币与股票的相关性已经维持了30天左右的高位。所以我们预计现在会有所回落。

“我们认为BTC的表现可能会在一段时间内超过其他数字货币。从过去来看每年BTC上涨期在4个月左右的水平,年平均收益为7.8%。我们认为这种情况很可能会再次发生。”

3月中旬,BTC占整个数字货币市场64.60%的份额。现在是66.40%。我们预计它将继续上涨,但可能不会像过去的周期那样多,也不会像过去的周期那样长。

“我们已经将我们的算法策略中30%的仓位分配给了数字资产”

我们认为市场已经不再受区间限制,所以现在最好采用长线策略。我们已经将基金的Quant部分降至20%,并将其设定为长线模式。

2020年BTC年初至今的涨幅超过黄金

当我放了上面显示的推特时,我得到了一条非常有趣的回复:

“BTC让黄金灭绝(extinct)了”

——Giovanni Colombo @therealgcolombo

黄金已经存在了5000年,所以它不会在一夜之间消失。但是,它肯定已经过了卖出日期了。是时候分配一些给这个本个千禧年的“黄金”了。

BTC区块收益减半

我们一直在写围绕着BTC区块奖励减半的文章,以及这些事件可能对价格产生的影响。对于那些不熟悉的人来说,BTC的货币供应量是固定的,而且是已知的。(它是100%抗QE的),每隔十分钟就会发行固定数量的BTC。每隔四年这个“区块奖励”就会被削减一半。直到公元2140年2100万个BTC全部挖出的时候,“芝诺悖论(Zeno’s Paradox)”就会停止。BTC刚问世的时候是每十分钟50个BTC,然后是25个,现在是12.5个。

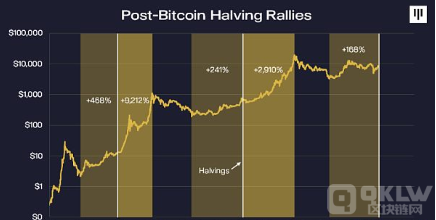

我们距离第三次减半事件(预计5月12日发生)仅剩几天时间了。届时奖励将被削减到6.25 BTC。下图显示了BTC在之前的减持事件之前和之后的价格走势。虽然只有几个数据点且要注意过去并不能预测未来,但减半事件的发生与价格的上涨是相吻合的(因为供应的稀缺性提升)。

有效市场理论认为,如果我们都知道某些事情会发生,那么它就会体现在市场价格里面。套用沃伦-巴菲特的一句话:"市场几乎总是有效率的,但对我来说,“几乎”和“总是”之间的区别是800亿美元。" 因此即使我们认为每个人都知道这件事,也不代表不会赚到钱。

按理说如果BTC的新增供应量减少一半,在其他条件相同的情况下,价格应该会上涨。这是个道理是很明晰的(其他条件不变情况下)。大多数矿工们都会以最快的速度卖出他们的区块奖励。他们需要这些钱来支付能源、数据中心空间,以及在永无止境的设备竞赛中购买更快的芯片。当他们获得的BTC数量因此被砍掉一半,卖出的BTC数量就会受到影响。过去的两个周期都是这样的情况。影响的大小与供应量减少的规模成正比。更多的内容将在后面的几段中详细介绍。

BTC在历史上曾在减半前459天触底,随后攀升最后在减半后爆炸性上涨。减半后的反弹的平均周期为446天(即从减半开始到那个牛市周期的顶点的时期)。

在这个周期内,市场在减半前的514天确实是低谷。如果历史重演,BTC将在2021年8月达到峰值。

分析减半的影响的一个潜在框架是研究每次减半时的存量与流量比(stock-to-flow ratio,一段时期内BTC的产量与市面上流通量的比值)的变化。第一次减半减少了15%的BTC总流通量。这对供应量的影响是巨大的,对价格的影响也是巨大的。

之后的每一次减半对价格的影响很可能会随着前一次减半的供应量减少会随着该比值的降低而减弱,下图描绘了过去减半供应的减少占减半时的BTC总流通量的百分比。

第二次减半供应量对应的比值是第一种情况下的三分之一。而有趣的是是,它对价格市场的影响恰恰是第一次减半三分之一。

我们再将这种关系在2020年的市场上外推:

目前该比值是2016年第二次减半的40%,如果该比值与减半对价格的效应关系成立的话,BTC的价格将会达到115,212美元的峰值。

我意识到这个价格今天对一些人来说可能听起来很可笑。马克吐温说:“历史不会重演。”但它往往历史往往又惊人的相似。我只是说,BTC上涨的概率不止50%,它将会大涨。

危机后的风险投资

Cambridge Associates的数据表明金融危机之后是进行风险投资最好的时机。

在上一次危机前十年中发起的风险基金平均IRR为6.3%。而对于危机后能够买到较便宜资产的风险投资基金而言其平均IRR为18.2%。

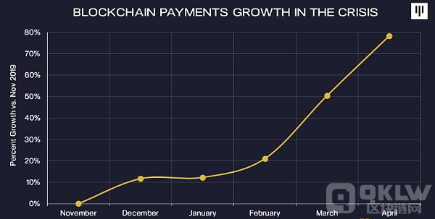

此次危机中区块链支付在成长

今天世界上的好消息太少了,我们想强调一下我们的公司在这个困难时期在哪些地方发挥了积极的作用以帮助人们度过这个困难时期。自危机开始以来,我们看到,在数字支付和跨境汇款服务的需求增加的推动下,区块链赋能的汇款激增。例如,USDC稳定币的采用量增长了60%以上,其他公司在3月和4月的采用量也有类似的增长。

为了帮助分享私人公司的实时指数结果,我们对这些行业的投资组合公司进行了调查,然后将其指标进行汇总和归一化。下图是以11月为基准,描绘了整个危机期间区块链支付的平均增长情况。

该指数的组成公司是:

BitAccess:BTC ATM解决方案的全球供应商

Bitso。位于墨西哥的加密货币交易所和汇款供应商

Circle/USDC:商业存入和支付基础设施构建,由USDC(USD Coin,由Circle和Coinbase创建并由美元支持的稳定币)支持

Veem:全球B2B支付平台——"实时电汇半价"

Wyre:支付和合规性基础设施,它实现了非接触式的上/下坡路。

另还有一个即将落成的汇添富投资创投资基金三期投资

2020年的雷曼兄弟 vs USDC?

你更愿意把你的积蓄放在2020年的雷曼兄弟还是持有美国国债支持的代币?好像看来3亿美元“用脚选择”了USDC,其市值在此次危机开始后的几周内上涨了41%。

Circle最近还推出了Circle Business Account,该服务通过将USDC、银行连接性和钱包基础设施结合在强大的API中,使开发者和企业能够以更低的成本在全球范围内进行扩展。

至少你在持有BTC的同时不会向别人付款!

长期以来,我们一直在宣扬将BTC纳入投资组合的好处。区块链如何是一个合法的资产类别,非对称上行等等。

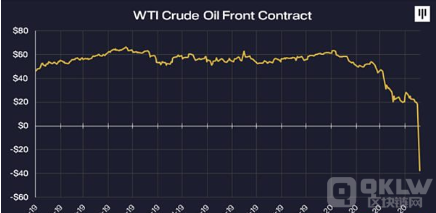

对比而言,今年持有4月原油期货多头合约的人,不得不花以30美元一桶的价格将手中的期货合约脱手。

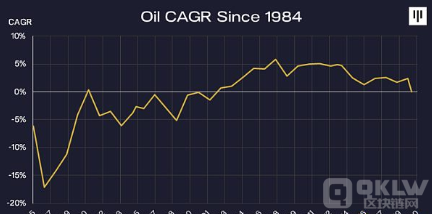

即使抛开最近这一反常市场现象,石油也是一个糟糕的资产类别。石油35年的年复合增长率(CAGR)为零点零。(以第三期期货合约滚动策略来避免像上面这样的短期储存问题)。它甚至从来没有在最好的时候打到过6%。

BTC币的9年CAGR为215%,更不用提它与世界其他地区的长期相关性基本为零。

至少有了比特币,如果一切都变成了地狱,你可以直接砸碎你的U盘。

请大家谨慎投资

Pantera Capital 作者

子铭 翻译

子铭 编辑

- 头条

2318557

2318557