减半行情是币圈最大的期待我们如何应对

-

- 以太坊币交易今日价格

- 2022-10-28

- 栏目:区行情

- --

-

APP下载

APP下载

-

减半行情成最大期待 应该了解的投资逻辑有哪些?

进入2020年,世界仿佛进入了天灾与人祸叠加的灾难模式。

澳洲山火、美国致命流感、非洲蝗虫危机、东南亚火山喷发,以及改变了我们十几亿国人生活的新冠肺炎……

此外,随时可能暴雷的全球债务危机、地区军事争端、还有酝酿中的中美老大之争等等,都在挑动着每一个人的神经。

巧合也好,必然也罢,突然间我们的地球似乎进入了一个急速熵增的新阶段中。

突发的疫情瞬间就把无数艰难拼搏的创业者打入了事业的最低谷,Fcoin张健的一个公告就让很多人半生的积蓄瞬间灰飞湮灭……

太多事情来得猝不及防,而身在其中的我们,每一个个体都显得那么的渺小,只能要求自己尽量做到未雨绸缪、乐观面对。

但是,凡事都有两面,比如:世界有多糟糕,大饼就会有多绚烂。

投身于区块链的我们都是相对幸运的,在混乱中依然能常常出现一些新机会,在这个充满不确定的世界里还可以积极乐观地讨论着:牛市是不是要来了?手上的币价会涨多少倍?

说到趋势,无论是否一定出现减半行情,金融市场的周期性都会带来牛市,如同四季更替一般。

作为一个合格的韭菜,此刻除了哀悼、祈祷、祝福外,是时候沉下心来,为或许即将到来的牛市做好各个维度的准备。

以前小姐姐说过,面对一个足以让部分人完成阶层跨越的牛市周期,一生中只要抓住一次就够了。

So,今天的文章,小姐姐就和大家一起,回看历史,展望未来,整理出牛市操作思维和策略,尽量争取做那10%的弄潮儿。

眼下,一轮财富跃升的绝佳机会或许正在我们面前拉开帷幕,ready?go!

减半行情是币圈最大的期待

中本聪在设计比特币的挖矿机制时,做了总量2100万枚的限制,并且设计了每隔四年左右一次的挖矿产出减半。

这就意味着,大约每隔四年比特币矿工的挖矿成本就会突然增加一倍,这又进而影响了公众对比特币价格的预期,从已经发生的两次减半来看,每一次都催生了一轮轰轰烈烈的牛市。

先来简单回顾下这两次减半行情的历史:

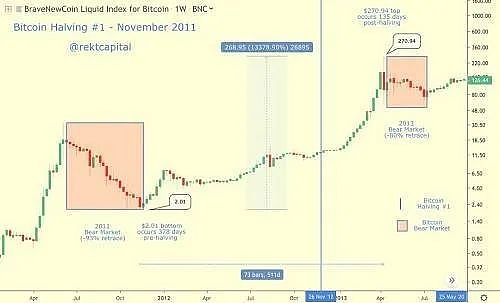

【第1次减半】

( 图片来自推特@rektcapital )

减半时间发生在2012年11月。

在减半发生之前的一年左右,BTC币价处于历史低点并开始逐渐走高。

在减半发生时,BTC的价格大约涨到了上次高点的50%左右,在减半之后BTC币价加速上涨,直至减半后6个月达到了当时的历史新高。

第一次减半牛市历时共计18个月,从熊市最低点到牛市最高点的涨幅大约135倍。

【第2次减半】

( 图片来自推特@rektcapital )

减半时间发生在2016年7月。

在减半发生之前的9个月左右,BTC价格开始从阶段底部区间逐渐走高。

在减半发生时,BTC的价格大约涨到了此前历史高点的70%左右,减半之后BTC价格又上涨了一年半,于2017年12月达到了约20000美元的历史高点。

第二次减半牛市共计历时27个月的上涨过程,中间还经历了“九四”的恐慌性下跌,并在“九四”过后疯狂加速上涨,如果从熊市最低点到牛市最高点来算,涨幅大约是120倍。

总结一下前两次比特币减半有几个共同的特点:

第一,在减半发生之日,币价都已经开始走高,但并没有突破历史新高。在减半发生之后的数月内仍将持续上涨,且减半日后的涨幅都超过了10倍。

第二,所谓减半行情实际上是个长期的过程,通常是先慢后快,中间必然也会出现阶段性的下跌,整体的牛市趋势会持续较长的时间,前两次减半牛市分别持续了18个月和27个月。

第三,前两次减半都出现了超过百倍的涨幅。因此,今年5月即将到来的第三次减半,虽然剩余的BTC数量占比已经大大减少,从心理层面来看,依然让大家充满期待。

历史不会简单重复,但往往惊人地相似。

相对于前两次减半,现在的情况已经发生了不少变化,比如总市值增长了N个量级,衍生品和量化交易逐渐成为主流,公众对数字货币的接受度已经更高,等等。

第三次减半行情与之前两次会有哪些相同与不同,是一个非常有意思的话题,我们团队伙伴间也经常会讨论。

最重要的逻辑:熊市收集筹码,牛市赚钱离场

所谓比特币牛市,说到底是在价格上涨的强烈预期下买币的需求暴增,投资者尤其是新资金蜂拥而至,在FOMO情绪下,大家“哄抢”比特币。

牛市开始时,筹码主要集中在从上轮熊市就开始不断买进比特币的大户和信仰者手中。在牛市中后期,大户和老韭菜再把自己于熊市中收集的筹码以十几倍、几十倍的价格卖给刚进场的新韭菜们。

从筹码分布来看,在牛市里比特币由集中逐渐变得分散,也就是大户手中的币逐渐卖出,散户逐渐接盘的过程。

而在熊市里则恰恰相反,当比特币价格反转进入下跌通道之后,大多数投资者又因恐惧和悲观把牛市里高价买到的筹码低价抛售。

随后,在上轮牛市中赚了几十倍的老人们将再度出场成为主角,用上轮牛市中套现的利润,不断买进价格被低估的廉价筹码,市场开始酝酿新一轮牛市,直到遇上类似经济weiji、减半这样的适当契机,新一轮牛市又将轰轰烈烈地展开……

在明白了这个大的运行逻辑之后,不用说,你大概已经知道自己该做些什么了吧。

据相关数据统计,拥有超过1000个比特币的大额账户地址在今年2月份数量明显增加,而1月份时这个数据并没有增长。

可见近期大户们已经停止观望开始为牛市到来做新一轮的筹码收集了。

即使你是一颗鲜嫩的新韭菜,现在只需要傻傻地拿住自己的价值币种,不要自作聪明地瞎折腾,HOLD到牛市后期的相对高位,套现离场即可。

致胜牛市的重要思维

悲观和恐惧是生物的本能,也是我们面对未知的第一反应。

低迷行情里无论涨跌,交易者都充满了不安全感,这两年经历了太多瀑布,让我们不知不觉中形成了牢固的熊市悲观思维。

但是,亲爱的小伙伴们,环境已经发生了改变,我们已经逐渐进入了机会多于风险的牛市趋势里。

对于还没走出熊市思维的人来说,未来踏空的煎熬可能会比亏钱更难受。

所以,当务之急是应该让自己尽快摆脱熊市中的悲观思维,切换为积极持币的牛市心态。

1

拿稳低价筹码

熊市里的低价筹码如果能坚持拿到牛市是困难且珍贵的。

真正的牛市显然不是涨几倍就会结束的,十几倍甚至几十倍才是常态。

熊市里待久了的人很容易满足,尤其对于2017年底、2018年初进场的,还没经历过牛市的很多人来说,往往涨了一两倍就拿不住了,甚至是刚刚回本就赶紧跑掉了。

但当币价依然持续上涨后,他们最终又会忍不住高位入场,往往是5倍时卖掉的币,在10倍时又忍不住买了回来。

上涨的时候犹豫踏空,后面鼓足勇气终于上车了,却成为了接盘侠。

2

对长期走势保持乐观,减少看空

熊市里下跌是大趋势,所以熊市里最怕的是仓位过高,被高位套牢,没有回旋余地。

而牛市里则完全相反,向上成为了大趋势,所以短期回调被套并不可怕,真正怕的是踏空!

只要你认定是处于牛市初期,并且自己持有的是有价值支撑的优质币种,适当保持仓位高一些的风险并不高。

而牛市大趋势里出现回调,甚至长时间的回调时,如何应对往往成为每个人收益高低的分水岭。

牛市是个长期的过程,中间一定会出现回调,尤其在初期,把每一次回调视作“机会”。

紧跟大趋势才是最重要的,绝不因为短暂的挫折而让自己迷失、掉队。

3

减少操作频率,不盲目追高

在牛市中,板块轮动是很明显的。

新韭菜经常看到别的币暴涨而自己持有的没动,心里百般难受。

当群魔乱舞、消息满天飞的时候,对于没有价值支撑的暴涨,更多的是短期的、很难持续。如果没赶上,也就没必要去追了。

只要是价值币种,就拿稳它,一定会轮到你飞的时候,不过是先飞后飞的问题。

调仓去追高的后果是,想去追的没追上,而自己原本的上涨也错过了。

更有经验的老韭菜们,不仅不追,经常是反向操作的。

我自己有个习惯,会去看自己手上的哪些币种的月涨幅明显高于市场平均水平,如果发现其基本面及数据层面支撑条件不足的话,我就会把它们降低仓位,换成一些自己认为有潜力但近期涨幅偏低的币种。

复盘的时候会发现,这样的习惯往往能够更大概率地捕捉到板块轮动中的收益。

“等待”这个词有魔力,我们无法提前洞知天机,只能时时布局好潜力版块,然后等着机会来找你就好了。

牛市中的机会很多,克制贪婪也是经常需要提醒自己的,如果没赶上,就让别人去赚,任谁都不可能把握住所有的机会。

何况,机会背后很可能藏着大镰刀,who knows?

这也是为什么我不太关注短期涨跌,纷扰繁杂的消息容易破坏掉真正的思维体系。

牛市不会转瞬即逝,冷静、耐心,中长线的胜率会更高。

小姐姐建议:不要以为自己能够战胜市场,应该尽可能降低自己的交易频率,并提醒自己——操作越少的人,盈利越多!

4

留好自己底仓

对于还没经历过牛市的新韭菜,一个简单的建议是:请留好你的牛市底仓。

所谓底仓,应该由几个自己长期看好的主流币种组成,不要选择小市值的或者新币种。这样即使出现了一些阶段性的回调甚至黑天鹅事件,也不至于太恐慌。

然后,给自己定下规矩:无论牛市过程中的涨涨跌跌、板块轮动等等,都不要去调整底仓,只有到了自己认为的牛市后期,决定要获利离场时才能去动。

我在去年初大饼4千多美元时开始陆续收集筹码,建仓过程持续到今年初8千多美元时,仓位已经比较高了。这里面的大约60%,我都会当做自己的底仓来看待,前期不会去动它。

5

卖得好才能在牛市中真正收益

数字货币的交易者分为几类,比如:

「长期持币的信仰者」无视牛熊一直持币,比较适合实力雄厚且足够有信仰的人,并不适合大多数散户。

「趋势投资者」审视大周期大趋势,仓位的控制随着牛熊趋势而动,熊市里屯币,牛市中套现。如果大周期把握得当,这会是收益最高的一个群体,但缺点是不符合人性而且时间成本较高,这也是是小姐姐一直比较推荐大家的方式。

「短期套利者」对短期波动更敏感,希望把握住行情波动实现快速获利。投机是件有乐趣且刺激的事,符合人性,大部分刚进场的新人都是从这个方式开始的,但风险也最高,很容易踩到各种坑。

我自己的风格,并不是长期的无条件屯币,而是希望把握大的行业周期,在行情低迷的熊市里逐步建仓,牛市中则会大部分交割出场的。所以,在我的投资策略里“卖得好“是非常重要的事情。

所谓“卖得好”,首先目标上要很清晰,目标是要在牛市后期获利离场的,本金和大部分利润都要套现,仅保留少部分币作为熊市里的持仓就够了。

事实证明这样做是可行且高收益的,但是时间成本较高,需要你能够有耐心以长周期视角去规划自己的投资行为。

而反面案例呢,看着币价涨就一直满仓拿着币不舍得卖,结果又把币拿回到了熊市,牛市坐了回过山车,竹篮打水。

当然,“卖得好”里面有很多细致的技巧,比如:时机的把握、趋势的审视、情绪的分析、仓位的把控等等。

每个环节都不容易,我自然也踩过一些坑,总结了一些经验和方法。等到了牛市后期,小姐姐会来提醒大家,咱们再一起具体分析关于“套现离场”的话题。

6

谨慎看待小币种

曾经有一种说法是“低市值的小币种在牛市涨得更多”,不容否认,在上一轮牛市中确实有部分人在小币种上收益不错。

但这里面也有幸存者偏差的因素,毕竟小币种大量归零才是主旋律。

区块链行业进步速度本就飞快,这一轮的牛市,行业更加逐渐走向有序,团队实力不够强的项目生存空间已经越来越小,最终能跑赢主流币的小币种也会愈发稀少。

况且,很多小币种通常筹码集中,被庄家高度控盘。涨得快,跌得也快,散户的一切行为无异于裸奔。即使一两次投机成功,也很容易“凭运气赚来的钱,凭实力亏回去”。

避免踩坑才是一切的前提

哪个行业都有坑,币圈的坑尤其多,无论个人投资者亦或机构投资者都无法避免。

既然踩坑可以说是种必然,那么我们要做到不踩大坑,流点血可以接受,不至于伤筋动骨。

最近Fcoin交易所暴雷的事,震惊整个币圈,甚至刷新了大家对从业者人性底线的认知,也给所有人敲了一个大大的警钟。

我更担心的是,Fcoin会成为一个负面的例子,让人与人之间的信任更加脆弱,败坏行业的口碑。

类似的事情或许随时可能发生在我们每个人的身上,因此,我们必须首先把资金安全作为一切投资行为的前提和原则。

小姐姐尤其提醒新进币圈的小伙伴们:

1、只选择几家头部交易所交易,并且分散资产,绝不放在一个篮子里;

2、绝不参与任何资金盘性质的项目及交易平台;

3、绝不把资金放在不了解的中心化平台上,比如那些需要转币给对方的量化交易平台或者理财平台。即使利润再诱人,也不要心存侥幸,确保保证本金的安全才是王道。

衍生品是最大的变数,也是最大的坑

本轮牛市和以往最大的不同是:数字资产衍生品的占比和影响力显著增大。

最近一年,期货、期权、杠杆交易等等数字资产衍生品正以指数级的速度高速增长,大量的用户和资金涌入后,衍生品大有取代现货成为未来主流的趋势。

这些数字金融衍生品最显著的特点是能给市场带来更高的流动性,放大资金效率,同时工具的丰富也有利于大量新资本流入数字货币领域。

各种新工具的出现,也让投资者之间的竞争出现了更多的维度,具备足够认知能力、能够合理使用这些衍生品工具的投资者将会更具博弈优势。

从宏观上看,衍生品将会给这轮牛市带来哪些影响呢?

一方面,比特币的现货价格将与“供求关系”的关联性进一步降低,越来越多的投资者会选择衍生品对冲头寸来降低币价波动的风险,这有可能会造成比特币价格的整体波动性显著降低。

另一方面,假设币价趋势形成高度共识时,衍生品的高杠杆属性,也将促使价格泡沫更大更快地急剧发展。也就是在特定环境下,衍生品可能造成币价上涨时更迅猛,下跌时也会更急促。

比如近期:减半预期+全球经济和投资环境的恶化+频发黑天鹅下的避险情绪等等诸多要素都鲜明地指向了上涨方向时,某阶段的市场氛围就有可能形成向上的高度共识,衍生品的高杠杆很有可能加速行情上行。

同理,当行情趋势发生逆转或出现某些影响巨大的负面事件时,高杠杆作用以及大量量化程序共同作用下,容易触发连环踩踏,短期内的下跌也可能会更加明显。

综合说来,衍生品繁荣的现状,在常规情况下是会抑制市场波动的,可能会让本轮牛市呈现得相对以往更加温和,动辄百倍的牛市涨幅不一定能重现。

但当特殊状况叠加出现时,衍生品也有可能会阶段性地加剧行情波动,使得阶段性行情出现得更快也更猛。

将衍生品巧妙用于对赌长期趋势

平时大家常用的数字货币衍生品,主要是指合约期货、杠杆交易、期权、量化策略、指数服务等等。

值得注意的是,衍生品市场对经验和认知要求极高,尤其对于新人从来都是不公平的博弈。因此,小姐姐非常不建议普通散户用合约、杠杆去赌短期涨跌。

合约、杠杆往往都是针对短线交易的,在牛市里,短期行情的胜算相对熊市来说会高一些,但归根到底短期行情依然是无法预测的,所以长期而言十赌九输。

那么我们不妨思考一下,在牛市趋势比较明确的前提下,如何巧妙运用衍生品来取得更高的收益和更高的胜率呢?

小姐姐的方法是:用衍生品去对赌长期趋势,而不是去赌短期涨跌!

下面列举两个我自己在使用的方式来抛砖引玉:

「 购买远期的比特币上涨期权 」

去年我除了加仓现货外,还买了一些比特币上涨期权。购买上涨期权的意图,简单来说就是判断牛市会来,对了则获利,错了则亏损。

举个例子,由于考虑到每次减半之后,比特币还会上涨一段时间,所以小明选择购买了9月25日为行权日的比特币上涨期权。

对于虚值较高的期权购买价格并不高(比如行权价格是16000美元,9月25日到期的比特币上涨期权,现在价格大约是900美元1个)。

假设9月25日比特币的价格已经暴涨到了26000美元,来试算下收益吧,中间差价的10000美元扣除掉900美元的期权购买费用以及一点点交易手续费,大概可以获得9100美元的净收益,也就是十倍的利润。

当然,这只是很乐观的一个预测,不一定真的能实现。

如果小明判断错了,牛市并没有来,比特币的价格并没有超过16000美元的行权价的话,他的这张期权将作废,最差的情况将损失掉900美元的购买费用。

当然,期权也是可以随时交易的,而且价格波动比现货大很多。如果比特币涨了3个点,期权就可能涨了6个点甚至10个点,自带加杠杆的属性。

在行权日期之前,投资者随时都能卖出自己的期权,来实现获利或者减少亏损。

可见,期权是个很好的工具,亏损幅度可控,而上涨空间非常大,合适想要下注远期趋势的投资者。

当然,期权投资是非常专业复杂的,其中有很多的策略和技巧,小姐姐上面举例的只是期权最原始的裸买策略。

虽然门槛较高,但衍生品不完全是洪水猛兽,关键是用对方式,我选择用衍生品去下注长期趋势,但绝不会去用它去赌短期涨跌。

「智能工具动态组合资产,提高屯币收益」

毫无疑问,简单的囤币不动是此前十年最好的投资方式。

而现在,利用人工智能和大数据,已经有了更可行的思路来大幅提高囤币的回报率。

美国谷歌总部的两位人工智能专家,做出了一款由大数据和人工智能算法驱动的辅助投资工具,全天候24小时自动收集分析价格走势、交易量和市场情绪数据,帮用户找到当下最优资产组合并完成自动交易。

对比单一囤币,使用这款工具后,它会自动找到最佳资产组合,用户账户中的资产将由几十种价格趋势最好的币种组成,更容易捕捉到行业热点和趋势,有效分散了风险,增加了收益。

相对单一囤比特币年均复合收益提升了15%-40%,对囤币者来说非常有吸引力。

此外,它不碰用户资金,仅仅是调用币安或火币交易所的API接口,用户的资产始终在自己的账户中,完全不用担跑路或挪用资金的问题。

由于人工智能的应用,它无时无刻都在捕捉数字货币领域内的各类细微数据变化,探寻着新的趋势规律,因此资产组合算法每天都在自动学习和优化,淋漓尽致地体现了黑科技在投资领域的发展空间有多大。

尽管我们孵化的这款产品还没有正式上线,但团队内部已经试用了几个月,收益还蛮稳定的,过一段时间会开放内测。

- 币圈

2400372

2400372