供应链金融能否成为汽车行业发展的驱动力?

-

2020年上半年,受疫情影响,众多车企经历了“严冬”,国内轿车累计销量370.6万辆,同比下降25.3%。

而到了2021年上半年,全球汽车销量同比增长26.0%,中国汽车市场贡献31.4%,为全球最高,中国俨然成为未来汽车市场的主战场,中国的汽车企业以及整个流通供应链经受住了疫情的考验。

纵观整个汽车产业链条,从上游至下游可以分为:设计研发、原料采购、生产制造、物流、销售、汽车配件、维修养护、汽车金融,资金从一个环节流向下一个环节,资金的使用效率对整个产业链影响巨大,因此,供应链金融在其中大有可为。

图源:amatechinc

什么是汽车供应链金融

汽车供应链金融区别于面向消费者即C端市场(Consumer Market)的汽车消费金融,主要面向汽车供应链上下游企业即B端市场(Business Market)开展金融服务。

本文主要探讨汽车生产和流通环节里的供应链金融模式。

生产环节中的汽车供应链金融模式

从供应链金融的角度看,汽车生产环节的供应链金融是主要针对主机厂的零部件及配件的制造企业(供应商),即针对汽车产业链的上游企业的融资模式。

一般来说,大型的汽车核心部件供应商(一般是一级供应商)由于其行业地位较高、产品竞争力较强,对于融资的需求相对较小。然而,当其资金周转出现问题,或购买原材料及设备进行生产的成本在全部生产成本中占比较大时也需要考虑融资。

对于一些供应链末端的小微企业,他们缺乏核心竞争力,只能依靠给主机厂供应批量非核心零部件以维持运营,毛利水平有限。当该类企业面临产能扩张、模具换代时,尤其需要资金去支持升级换代过程中的投入和企业的正常运营。

总而言之,由于整车厂的回款账期一般较长,多数在3个月以上。因此,上游的应付账款及下游的应收账款以及存货等,往往都会影响到上游生产企业的现金流。所以,供应商企业多数都需要进行融资来补充流动资金以维持公司正常运转。

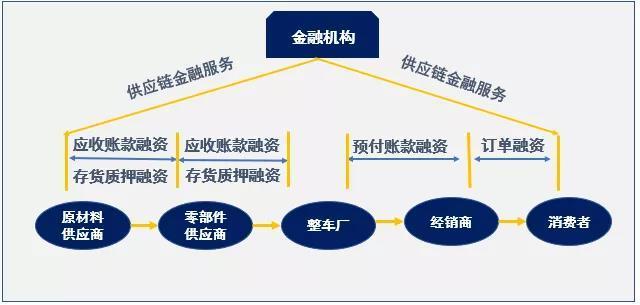

汽车供应商金融服务示意图

应收账款质押

零部件和配件供应商企业在给整车厂供货时,会存在大量的应收账款,银行在审核和评估确保整车厂的货款可作为还款来源后,会给供应商企业办理应收账款质押登记,当整车厂商回款后,归还贷款。

存货质押

这里我们需要先搞清楚两个主体:汽车零部件供应商和原材料供应商。制作汽车零部件是需要原材料的,因此,这里的汽车零部件供应商是买方,而原材料供应商则是卖方。货物即是这些原材料。

所以,此处的存货质押融资指的是汽车零部件供应商通过向资金方质押其从原材料供应商购买的货物(原材料)从而获得融资并向原材料供应商付款的模式。抵押的货物交由第三方监管机构保管,资金方会根据零部件供应商的销售回款进度逐步释放质押货物。

订单融资

和应收账款融资一样,不过主体是零部件供应商和整车厂(采购方),并且是基于购销双方签署的订单合同去融资。

资金方根据汽车零部件供应商与整车厂之间的真实有效的订单合同给汽车零部件供应商提供满足该订单的原材料采购、生产和运输等资金需求的短期融资。还款来源则是订单项下的零部件供应商的预期货款。

保理

基于汽车生产商及零部件供应商的货物销售合同,汽车零部件供应商将和汽车生产商的应收账款转让给保理商,保理商为其提供融资服务,缓解供应商资金紧张问题。

商票贴现

汽车零部件供应商将自己手中未到期的汽车生产商开具的商业承兑汇票给到资金方,资金方收到这些未到期的应收票据后,按票面金额扣除利息后打款给融资方以完成贴现业务。

商票贴现可以帮助零部件供应商快速获取流动资金,提高资金使用效率,减少资金占用。

整车流通环节 供应链金融模式

流通环节里的汽车供应链金融主要是指下游汽车经销商,专卖店通过向资金方抵押货物、资格证或通过银票、回购担保的形式来获取融资服务的模式。

存货质押融资

与上游的存货质押融资模式相同,汽车经销商将其存货作为质押物质押给银行,并将质物交给第三方监管机构保管,资金方会根据汽车销售商的销售回款进度逐步释放质物。

汽车合格证质押

汽车下游经销商或专卖店(一般是4S店)因为资金无法快速回笼,而其存货金额又较大,车辆质押会占用很多人力、物力,所以经销商通常会选择将汽车合格证质押给银行来便捷和快速地获取银行所提供的融资服务。

法人账户透支

汽车供应链金融领域里的法人账户透支是指汽车经销商法人获得银行授信额度后,银行为其在约定的账户、约定的限额内以透支的形式提供短期融资和结算便利的业务。

当汽车经销商或专卖店有临时资金需求而存款账户余额不足以对外支付时,法人账户透支为汽车经销商提供了融资便利。

汽车厂商银票

这里的商票模式俗称“三方承兑”,三方是指汽车厂商、汽车经销商、资金方(银行),具体运作模式是汽车厂商为经销商提供担保,银行充当支付中介,经销商凭借厂商担保在授信额度内可获相应金额的资金支持。

银行在提供资金给经销商同时签发承兑汇票给汽车厂商,上游生产供应商收到整车厂的承兑汇票后将货物发送至第三方监管公司,并将仓单交付银行,经销商在支付货款或保证金后,监管机构发货。

回购担保

汽车经销商因缺乏足够的资金去向整车厂大量购买成品车,所以需要向银行申请融资来购车,而整车厂势必需要和经销商签订协议将成品车卖出去,这其中就出现了矛盾。因此,出现了回购担保。

回购担保就是指整车厂商在其经销商不能及时偿还银行债务时,保证回购其产品并将货款归于资金方的模式。

此类融资模式使用较多,对于经销商来说是比较稳妥的方式,但是对于整车厂来说承担的风险也较大,所以选择合适的经销渠道也是整车厂必须要做的功课。

区块链能否成为驱动汽车行业发展的新动力?

汽车供应链金融里,供应链上各企业、各环节之间的信息壁垒、信用差异都阻碍了整个汽车行业的发展,而区块链技术的引入,对于汽车供应链里的各方益处颇多。

助力中小微供应商快速获取融资

可抵押资产不多的汽车零部件供应商,因金融信用不强,难以拿到成本较低、渠道稳定的融资,从而导致融资很难,融资成本较高的情况。

上述提到的各种融资模式都是为了解决汽车生产商、供应商、经销商等的资金问题,而区块链技术的引入可以快速构建基础信任基座,各级供应商在登陆区块链系统后实现了线上多方可信协作,比如传递合同、供货发票,服务、物流等信息,这样一来,贸易背景的真实性有了保证。

同时,这些信息通过区块链技术进行链上存证,可追溯不可篡改,可信度增强,资金方审核也会更加快捷。

帮助金融机构快速获取长尾客户

对金融机构而言,引入区块链技术,使其可以触达汽车供应链里的更多中小供应商,通过区块链技术打通企业和资金方之间的信息壁垒,加速产业与金融的进一步融合实现稳定可持续发展。

Vonecredit赋能汽车供应链金融实践案例

旺链科技结合传统汽车制造企业的重资产、重营销的销售模式,量身为某国产汽车公司打造了一条结合了汽车融资租赁和供应链金融双循环的金融服务产品。

该系统沿着经销商、汽车制造厂、供应商之间的真实贸易链路,有效利用经销商的销售订单和应付账款,结合汽车行业应用广泛的融资租赁业务及持牌机构的资金,并将汽车销售4S门店的销售应收金额转换为可方便拆分和流转的电子付款凭证——云信用,汽车供应商获取云信用后可向更上游的供应商支付或者直接向资金机构申请融资,放款周期最快可实现T+0。

同时,该系统和某银行进行银企直连,有效利用了银行的账号体系和固有的清分结算能力快速完成放款和清分结算,实现了科技与金融双引擎驱动的战略目标,有效地稳固了产业链上下游,搭建了良好的产业生态联盟,为该公司业务长远发展打下了坚实的基础。

结 语

作为支撑我国经济高速发展的重要支柱产业,汽车产业的供应链金融市场前景广阔。旺链科技将致力于打造基于汽车经销商,汽车制造厂,汽车零部件供应商的供应链金融体系,实现科技赋能实体经济,降低上游供应商的融资成本,降低核心企业的采购成本,进一步促进产业生态的良性发展。

- 区块链 供应链金融 汽车

4224758

4224758