衍生品交易成交量攀升,火币领跑一季度

-

火币合约领跑一季度数字资产衍生品交易 上线永续或再创新高

日前,区块链知名研究机构TokenInsight发布了《2020 Q1数字资产衍生品交易所行业研究报告》,该报告从多个维度梳理了Q1季度数字资产衍生品交易行业的发展脉络及发展情况,并对主流数字资产衍生品交易所的交易情况和发展势头给出了行业观察和分析评级。

衍生品交易成交量攀升,火币领跑一季度

报告显示,2020年Q1数字资产衍生品交易总量整体上呈现攀升态势。Q1数字资产衍生品成交总量破2万亿美金大关,较去年四个季度平均值上涨314%。其中单日最高成交625亿美元,该数字出现于312暴跌次日,即2020年3月13日。

此外,衍生品交易也出现了更加明确的独立走势。数据显示,2020年Q1衍生品与现货市场交易相关性为0.31,显著低于19年Q4的0.76,这表明数字资产衍生品投资者或已相对独立于现货投资者。另一方面,研究还发现数字资产合约交易已部分具备市场先行指标属性,现货投资者可参考合约成交量进行仓位管理。

在对市场头部六家衍生品交易所的进一步对比中TokenInsight发现,火币合约和OKEx各切走略低于30%的市场份额,此前的衍生品交易龙头BitMEX占比已下降到20%。共有七家交易所衍生品成交总量超1,000亿美元关口;分别为:火币合约、OKEx、BitMEX、Binance Futures、Bitget和Bybit。

此前,曾有报道指出中国背景的数字资产交易所在成交量上对BitMEX实现了反超,TokenInsight的数据进一步验证了这一点。

不利影响暂未消退,危机后火币或将持续引领市场

报告发现,数字资产衍生品市场中三大主力合约占总市场成交量90%以上,其余合约占比不足10%;其中以BTC为标的合约成交量占比高达78%。

TokenInsight对此表示,成交量是流动性的直观体现,低成交量代表流动性不足,对非主力合约的选择应当谨慎。市场观点普遍认为,312暴跌的原因之一即是流动性不足。此外,COVID-19和石油战争对资本市场的影响尚未消退;数字资产行业作为资本市场的一部分,随时可能会受其影响,这意味着短期内不利影响暂不会消退。

但危机中也酝酿着生机。

TokenInsight梳理了Q1季度衍生品市场的大事记,其中提到,火币合约已于3月27日正式上线永续合约,最高支持125x杠杆。目前,火币永续合约已覆盖BTC、ETH、BCH、BSV、EOS、LTC、XRP、 ETC、TRX、LINK ,ZEC,ADA和DASH在内的十三大永续合约品种,后续将增加更多有热度的产品。

据悉,目前火币永续合约上线还不到一个月,但发展势头迅猛。仅4月21日那一天,火币永续合约24小时交易额就突破了12亿美元,份额占比接近BitMEX永续合约的50%,现其日交易量占比维持在BitMEX的50%以上。

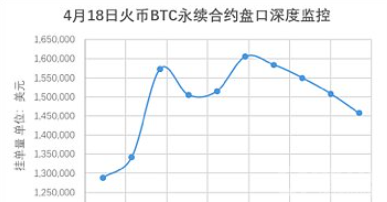

深知交易成本和深度价差对用户的重要性,火币永续合约一上线则提供全网最低交易费率(maker最高返还0.03%,taker费率低至0.031%)的同时,还十分重视市场价差深度。现今,其近端深度达全网最优水平。火币BTC永续合约市场价 0.2%价差以内的挂单量始终维持 在 130 万美金至 160 万美金区间内,滑点极小,达全网最优水平。

数据来源:4月18日火币永续合约API

彼时正值Q1季末,永续合约上线带来的影响还没有在Q1得到显现。

但深耕衍生品市场多年的人士表示,火币合约至今上线约一年多,仅凭交割合约就已经做到行业领先,这次正式推出永续合约,是对自身产品体系的完善和补充,基于火币过往的快速发展势头和强大运营能力,火币永续合约上线后或将助力火币合约形成对数字资产衍生品市场的持续引领。

- 数字货币

4225595

4225595